Потребительский кооператив – единственная некоммерческая организация, которая создается для удовлетворения материальных потребностей ее участников (см. врезку ниже).

Полученный им в ходе уставной коммерческой деятельности доход может быть распределен среди пайщиков в виде кооперативных выплат.

Поэтому такая структура, по сути, представляет собой нечто среднее между коммерческой и некоммерческой организацией.

Почему потребительский кооператив может распределять прибыль

Потребительский кооператив представляет собой добровольное объединение граждан и юрлиц с целью удовлетворения потребностей участников путем объединения паевых взносов (ст. 116 ГК РФ, ст. 1 Закона РФ от 19.06.92 № 3085-1). Он формируется минимум пятью гражданами или тремя юрлицами (п. 1 ст. 7 закона № 3085-1) и подлежит государственной регистрации в общем порядке.

Несмотря на то что в ГК РФ такой кооператив отнесен к некоммерческим организациям, действие Федерального закона от 12.01.96 № 7-ФЗ «О некоммерческих организациях» на него не распространяется (п. 3 ст. 1 закона № 7-ФЗ).

Следовательно, заниматься предпринимательской деятельностью и распределять прибыль между участниками ему не запрещено (п. 5 ст. 166 ГК РФ). Но делать он это может лишь постольку, поскольку это служит достижению его целей (ст.

50 ГК РФ).

Целями кооператива закон № 3085-1 называет создание и развитие организаций торговли, закупку и реализацию сельхозпродукции, производство и реализацию продуктов и непродовольственных товаров, а также оказание участникам производственных и бытовых услуг. Этот перечень не является закрытым.

Эта особенность и дает возможность экономить на налогах, встраивая потребительские кооперативы в структуру группы компаний.

Взносы пайщиков не нужно облагать налогом на прибыль

НК РФ не содержит специальных норм по налогообложению потребительских кооперативов. Поэтому прибыль в общем случае облагается налогом на прибыль, основные средства – налогом на имущество, а реализация товаров, работ или услуг – НДС. Однако существуют свои нюансы.

В частности, целевые поступления на содержание некоммерческой организации и ведение ею уставной деятельности не облагаются налогом на прибыль (п. 2 ст. 251 НК РФ). К ним относятся паевые взносы членов кооператива, а также их отчисления на формирование резерва на проведение ремонта общего имущества. При такой передаче НДС у юрлиц-пайщиков не возникает (подп. 8 п. 2 ст. 146 НК РФ).

Потребительский кооператив может применять «упрощенку» или «вмененку». При этом на него не распространяется ограничение по составу учредителей – доля юридических лиц в уставном капитале не более 25 процентов (подп. 14 п. 2.1 ст. 346.12, подп. 2 п. 2.2 ст. 346.26 НК РФ).

Какие доходы можно распределить между пайщиками

Самой интересной особенностью кооператива является возможность распределять доход от предпринимательской деятельности между его членами в виде кооперативных выплат (п. 5 ст. 116 ГК РФ, п. 1 ст. 24 Закона РФ от 19.06.

92 № 3085-1 «О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации»). Их размер не должен превышать 20 процентов от всех доходов кооператива (п. 2 ст. 24 закона № 3085-1).

Однако не указано, по каким правилам вычислять эту сумму.

Обычно в коммерческих организациях распределяют чистую прибыль, определяемую по данным бухучета (например, ст. 28 Федерального закона от 08.02.98 № 14-ФЗ об ООО).

Но закон о потребительской кооперации употребляет термин «доходы потребительского общества, полученные от его предпринимательской деятельности, после внесения обязательных платежей в соответствии с законодательством» (п. 1 ст. 24 закона № 3085-1).

Получается, что речь идет о выручке, уменьшенной на сумму уплаченных налогов.

Преимущества и недостатки распределения доходов, уменьшенных на сумму налогов. Если принять такую трактовку, то подобные действия позволят распределить большую сумму среди своих пайщиков, чем при делении чистой прибыли. Ведь 20 процентов от выручки за минусом налогов очевидно больше, чем 20 процентов чистой прибыли.

Однако многие чиновники и эксперты при прочтении указанной нормы считают, что законодатель подразумевал именно распределение прибыли. То есть доходов, уменьшенных не только на сумму налогов, но и на соответствующие расходы. В частности, это следует из давнего письма Минфина России от 20.06.01 № 04-04-06/341.

Преимущества и недостатки распределения чистой прибыли. Этот вариант может быть выгоднее в плане налоговой нагрузки на получателей дохода. Ведь если выплаты распределяются пропорционально вкладам участников, они могут рассматриваться как дивиденды (п. 1 ст.

43 НК РФ). Следовательно, формально с них должен взиматься НДФЛ или налог на прибыль по ставке 9, а не 13 или 20 процентов. В отношении производственного кооператива чиновники Минфина России согласились с такой возможностью (письмо от 06.04.06 № 03-05-01-04/82).

Но есть и противоположная позиция. В уже упомянутом письме Минфина России от 20.06.01 № 04-04-06/341 указано, что выплаты членам потребительского общества не могут считаться дивидендами, так как статья 43 НК РФ говорит о выплатах акционерам и участникам, но не пайщикам. Следовательно, нужно применять общие налоговые ставки – 13 или 20 процентов.

С этим согласен и Кирилл Котов, советник государственной гражданской службы РФ 3-го класса, к которому мы обратились за разъяснениями. По его мнению, кооперативные выплаты дивидендами не признаются, так как эта организация является некоммерческой и формально у нее нет уставного капитала, разделенного на доли или акции.

Эта позиция налоговиков не выгодна лишь пайщикам на общей системе налогообложения. Если же они применяют «упрощенку» с базой «доходы», то заплатят в этом случае меньше налогов. Ведь его доход от участия в потребительском кооперативе будет обложен налогом по ставке 6 или 5, а не 9 процентов.

Любая компания может использовать выгоды потребительского кооператива

Учитывая особенности потребительских кооперативов, существует несколько способов их практического применения в налоговом планировании. Все они, естественно, подразумевают, что потребительский кооператив зарегистрирован в соответствии с законодательством, а в его уставе подробно описаны цели создания и принципы функционирования.

Выплата работникам дохода, не облагаемого страховыми взносами. Аналог такого применения кооператива – дивидендная компания.

Они обычно создаются в форме ООО на упрощенной системе налогообложения с базой «доходы», в котором работники становятся учредителями.

На нее переводится часть прибыли группы компаний, которая выплачивается работникам в качестве дивидендов. Таким образом, их доход не облагается страховыми взносами, а НДФЛ взимается по пониженной ставке.

Преимущество создания потребительского кооператива вместо ООО состоит в простоте приема и исключения пайщиков из числа членов организации.

Например, для приема достаточно заявления и уплаты взноса, для исключения – решения общего собрания участников.

В ООО все намного сложнее – заставить человека выйти из состава учредителей организации законными методами практически невозможно. При этом кооператив так же, как и ООО, может применять «упрощенку» с базой «доходы».

Минусом использования потребительского кооператива является то, что, по мнению налоговиков, с кооперативных выплат нужно удерживать НДФЛ по ставке 13, а не 9 процентов. Кроме того, пайщик при выходе или исключении может требовать обратно свой пай. Однако если он минимален, то проблем не возникнет.

Кроме того, необходимо иметь убедительное объяснение, какие именно потребности пайщиков призван удовлетворять потребкооператив. Например, участниками стали работники юридической и бухгалтерской служб группы компаний.

В таком случае в уставе кооператива можно прописать, что он создан для удовлетворения потребностей пайщиков в финансово-правовой информации и создания рынка сбыта для подобных услуг.

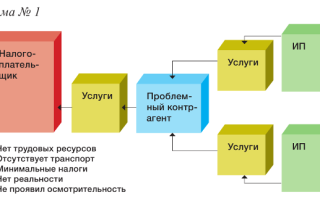

Кооператив будет оказывать услуги группе компаний и распределять полученную прибыль среди своих участников (см. схему 1 внизу статьи).

Камуфлирование арендных платежей под членскими взносами. На практике этого достигают следующим образом. Собственники объекта, планируемого к сдаче в аренду, вносят его в качестве паевого взноса в потребительский кооператив.

Цель создания такой структуры – обеспечить потребности его членов в торговых, производственных и офисных площадях. Далее в пайщики принимаются компании и физические лица, которые хотят использовать это имущество в своей деятельности.

Вместо арендной платы они перечисляют периодические членские взносы на пополнение капитала кооператива.

Как уже упоминалось, целевое финансирование от пайщиков не облагается НДС и налогом на прибыль. Таким образом, кооператив получает арендную плату, но не платит с нее никаких налогов (см. схему 2 внизу статьи).

Проблемой при таком варианте работы является передача владельцам имущества аккумулированных взносов пайщиков-арендаторов. Существует несколько способов сделать это.

Например, передать в качестве взноса в уставный капитал или в качестве заемных средств, если подобное позволяет устав общества. Или выплатить в качестве кооперативных взносов. Но в последнем случае получателю денег придется уплатить с этой суммы налог.

Как вариант средства можно не выводить из кооператива, а направить паевой капитал на приобретение новых дорогостоящих объектов недвижимости.

Кроме того, необходимо решить вопрос с пайщиками-арендаторами, которые выбывают из членов кооператива. Согласно пункту 1 статьи 14 закона № 3085-1, выбывающий участник может получить обратно свой паевой взнос. Однако в каком размере и в какие сроки, определяет устав общества. В нем кооператив может предусмотреть такие условия возврата пая, чтобы не возвращать все, что уплачено за аренду.

Казалось бы, схема шита белыми нитками. Однако, как показывает арбитражная практика, при грамотном документальном оформлении у потребительского кооператива есть хорошие шансы защититься в суде.

Так, в деле, рассмотренном Десятым арбитражным апелляционным судом в постановлении от 11.03.09 № А41-4383/08, районное потребительское общество предоставляло собственные торговые площади по договору безвозмездного пользования своим пайщикам-физлицам. При этом периодические членские взносы этих физических лиц не учитывались в налоговой базе по налогу на прибыль и не облагались НДС.

Налоговики сочли, что тем самым РАЙПО прикрывает схему сдачи торговых мест в аренду, и доначислили налог на прибыль и НДС. Однако судьи сочли, что потребительское общество действовало в рамках своего устава и никоим образом не нарушало ни гражданское, ни налоговое законодательство.

Интересно, что это дело рассматривалось различными судами шесть раз (на первом этапе Федеральный арбитражный суд Московского округа постановлением от 20.05.09 № КА-А41/3086-09 вернул дело на повторное рассмотрение). Но все равно победа осталась за компанией (постановление Федерального арбитражного суда Московского округа от 25.02.10 № КА-А41/15371-09-П).

Использование потребительского кооператива для сохранения права на применение спецрежима. Как уже упоминалось, на потребкооперативы не распространяется требование к «спецрежимникам» иметь в учредителях долю юрлиц не более 25 процентов (подп. 14 п. 2.1 ст. 346.12 и подп. 2 п. 2.2 ст. 346.26 НК РФ).

Таким образом, если группа компаний осуществляет деятельность, переводимую на ЕНВД, или планирует использовать упрощенную систему налогообложения, но не соответствует критериям по составу учредителей, она может обойти их.

Для этого создается потребительское общество, в уставе которого можно честно указать, что оно создано для расширения сбыта продукции или услуг членов кооператива и обеспечения выхода на новые рынки (см. схему 3 внизу статьи).

При этом доля участия юрлиц в такой структуре может достигать 100 процентов.

Правда, в случае с отдельными видами деятельности в качестве паевого взноса участнику нужно будет передать кооперативу свое имущество. Например, в случае автомобильных перевозок – автомобили. Но при выходе из числа пайщиков эти объекты могут быть возвращены назад, если это предусматривает устав общества.

Таким образом, созданное потребительское общество будет иметь право перейти на спецрежим, а его прибыль может быть распределена между пайщиками. Если же распределение прибыли слишком накладно в плане налогов (ведь к нему применяется ставка налога на прибыль 20%, а не 9%), то она может быть выведена иными способами.

Кредитный кооператив обоснует выдачу беспроцентного займа

Выдача потребительским кооперативом беспроцентного займа как способ вывода накопленной прибыли может вызвать вполне закономерные сомнения налоговиков.

Зачем это делать, раз это не отвечает основным целям создания общества? Подстраховкой от такого вопроса может стать привлечение кредитного кооператива.

Эта структура создается ради удовлетворения финансовых потребностей его членов через взаимное кредитование (Федеральный закон от 18.07.09 № 190ФЗ «О кредитной кооперации»).

Получается, что потребкооператив сам становится пайщиком кредитного кооператива. Вступление в эту организацию можно оправдать возможностью получать дешевые займы.

Но при этом сам пайщик также обязан ссужать деньги другим участникам (см. схему 4 внизу статьи). Таким образом и передаются деньги нуждающемуся в них участнику.

Поскольку займы беспроцентные, то налоговой базы у кредитного кооператива не возникает – он не платит налоги.

Кредитный кооператив может использоваться и самостоятельно, как финансовый центр группы компаний – его пайщиков.

В этом случае он будет играть стандартную роль распределителя денежных средств – получать займы от центров прибыли и передавать их центрам затрат.

Либо,напротив, выдавать процентные займы центрам прибыли для снижения их налоговой базы и привлекать процентные займы от центров затрат, чтобы уменьшить их убытки.

Возможное неудобство кредитного кооператива заключается в том, что такая организация может быть создана не менее чем 15 физлицами либо пятью юрлицами. Если состав кооператива смешанный, он создается не менее чем семью пайщиками.

Схема 1. Использование кооператива для выплаты доходов сотрудникам

Схема 2. Как кооперативные отношения могут заменить арендные отношения

Схема 3. Кооператив позволяет пользоваться спецрежимом в обход запретов

Схема 4. Как оправдать выдачу займа потребительским кооперативом

Какие налоги платит потребительский кооператив

Рубрика “Памятка бухгалтера” СТР. 6

НАЛОГООБЛОЖЕНИЕ ПОТРЕБИТЕЛЬСКОГО КООПЕРАТИВА

В соответствии с п.1 ст.4 Федерального Закона РФ “О сельскохозяйственной кооперации” от 8.12.95г.

сельскохозяйственным потребительским кооперативом (далее — потребительский кооператив) признается сельскохозяйственный кооператив, созданный сельскохозяйственными товаропроизводителями (гражданами и (или) юридическими лицами) при условии их обязательного участия в хозяйственной деятельности потребительского кооператива.

Потребительские кооперативы являются некоммерческими организациями и в зависимости от вида их деятельности подразделяются на перерабатывающие, сбытовые (торговые), обслуживающие, снабженческие, садоводческие, огороднические, животноводческие, кредитные, страховые и иные кооперативы, созданные в соответствии с предусмотренными требованиями, для выполнения одного или нескольких из указанных видов деятельности.

[3]

Потребительский кооператив образуется, если в его состав входит не менее двух юридических лиц или не менее пяти граждан. При этом юридическое лицо, являющееся членом кооператива, имеет один голос при принятии решений общим собранием, если иное не предусмотрено уставом кооператива(п.11).

Не менее 50 процентов объема работ (услуг), выполняемых обслуживающими, перерабатывающими, сбытовыми (торговыми), снабженческими, садоводческими, огородническими и животноводческими кооперативами, должно осуществляться для членов данных кооперативов(п.13).

В связи с тем, что потребительский кооператив является некоммерческой организацией, при осуществлении деятельности, предусмотренной уставом потребительского кооператива, не возникает база для исчисления налога на прибыль и налога на добавленную стоимость.

Потребительский кооператив образуется, если в его состав входит не менее двух юридических лиц или не менее пяти граждан(п.11).

Для осуществления своей деятельности потребительские кооперативы вправе нанимать работников, в т.ч. из числа своих членов. При этом производится начисление налогов и обязательных платежей, базой для исчисления которых служит начисленная оплата труда работникам кооператива по всем основаниям.

Перечень налогов и обязательных платежей, базой для исчисления которых служит начисленная оплата труда по всем основаниям:

- отчисления во внебюджетные фонды

- фонд социального страхования — 5,4%

- пенсионный фонд — 20,6% или 28%

- фонд медицинского страхования — 3,6%

- фонд занятости — 1,5%

- сбор на нужды образовательных учреждений — 1%

- местные налоги в соответствии с п. ”ж” ст.21 закона “Об основах налоговой системы в Российской Федерации” (на содержание милиции, на содержание пожарной охраны и т.п.).

Потребительский кооператив является плательщиком налога на имущество в части, предусмотренной Законом РФ “О налоге на имущество предприятий” от 13.12.91г. №2030-1 в редакции последних изменений и дополнений. Предельный размер налоговой ставки на имущество предприятия не может превышать 2 процентов от налогооблагаемой базы (ст.6 Закона).

Рубрика «Вопрос-Ответ»: распределение прибыли в производственном кооперативе

На сегодня Производственный кооператив (ПК, включая сельскохозяйственный кооператив) — это третья по популярности организационно-правовая форма негосударственных юридических лиц (после ООО и АО). Так, всего в РФ на конец 2017 года зарегистрировано свыше 13 тысяч производственных кооперативов. При этом 10% из них созданы в последние три года.

Правовое регулирование деятельности ПК менее развито, чем у ООО и АО. Для сравнения: ФЗ «О производственных кооперативах» — это 16 страниц против ФЗ «Об ООО» с 56 страницами и ФЗ «Об АО» с 126 страницами. В результате по мере все более широкого использования ПК все чаще возникают вопросы о нюансах его функционировании.

Сегодня осветим два из них, касающиеся распределения прибыли в ПК.

Вопрос № 1. Основания распределения прибыли членам кооператива — физическим лицам

На основании закона в ПК можно распределить прибыль

- пропорционально вкладу;

- на основании трудового участия;

- на основании иного участия.

Прибыль кооператива распределяется между его членами в соответствии с их личным трудовым и (или) иным участием, размером паевого взноса, а между членами кооператива, не принимающими личного трудового участия в деятельности кооператива, соответственно размеру их паевого взноса.

По решению общего собрания членов кооператива часть прибыли кооператива может распределяться между его наемными работниками.

п. 1 ст. 12 Федеральный закон от 08.05.1996 № 41-ФЗ

«О производственных кооперативах»

Во-первых, в ПК в соответствии с размерами паевых взносов можно распределить лишь 50% прибыли кооператива. И не более. Непропорционально паевому взносу прибыль можно распределять только на основании «трудового» и «иного» участия. Зачастую возникает необходимость распределить прибыль непропорционально паевому взносу в паевом фонде организации. Подобная возможность определенно есть для участников ООО и АО. Однако с кооперативом не все просто.

Однако, и это во-вторых, распределение прибыли на основании «трудового участия» стоит очень дорого, так как приводит к обязанности исчислить и уплатить страховые взносы. Размер таких «дивидендов» напрямую зависит от трудовой функции, соответственно контролирующие госорганы и суды считают, что в таком случае надо уплачивать страховые взносы.

Остается только — «иное участие». Очевидно, возникает соблазн использовать фразу «иное участие» как основание для непропорционального распределения прибыли, но при этом без начисления страховых взносов. Возможно ли это?

Закон не раскрывает содержание иного участия членов ПК в деятельности кооператива.

Под иным участием, полагаем, можно понимать передачу имущества, предоставление в пользование оборудования и любые иные действия, которые не связаны с трудом.

Но, если буквально проанализировать положения п. 1 ст. 12 ФЗ «О ПК», становится ясно, что использовать «иное участие» как основание распределения прибыли без уплаты страховых взносов не удастся.

Как видим, «иное» участие стоит в одном ряду с трудовым участием. И распределяться на основании иного участия прибыль может только между членами, принимающими трудовое участие.

- Таким образом, иное участие — это лишь форма трудового участия.

- Также рассуждают и суды.

Таким образом, суд пришел к правомерному выводу, что в нарушение своих учредительных документов, а также статьи 12 Федерального закона от 08.05.1996 № 41-ФЗ (редакции от 30.11.

2011) плательщиком распределение 1/2 части прибыли между членами кооператива производилось не пропорционально размерам их паевых взносов, тогда как превышение распределенной суммы чистой прибыли сверх норматива подпадает под понятие выплаты и подлежит обложению страховыми взносами.

Распределение средств по направлениям их расходования определяется общим собранием, однако распределение между членами кооператива части чистой прибыли от личного участия члена кооператива не в равных пропорциях, свидетельствует о зависимости размера выплат от исполнения сотрудником своих трудовых обязанностей и напрямую связано с системой оплаты труда, в связи с чем, выплаты являются стимулирующими и носят поощрительный характер. Распределение прибыли подпадает под понятие выплаты, и, учитывая вышеизложенное, на основании части 1 статьи 7 Федерального закона от 24.07.2009 № 212-ФЗ выплата члену кооператива части прибыли, произведенная в зависимости от его трудового участия, подлежит обложению страховыми взносами в общеустановленном порядке.

- Постановление Пятнадцатого арбитражного апелляционного суда

- от 27 апреля 2017 г. № 15АП-3643/17

- В итоге: в Производственном кооперативе распределять прибыль можно только на основании:

- размера паевого взноса — не более 50% прибыли кооператива. С полученного дохода пайщик обязан отдать в бюджет 13% (НДФЛ или налог на прибыль).В итоге: в Производственном кооперативе распределять прибыль можно только на основании:

- трудового или иного участия. Такая выплата возможна только члену кооператива — физическому лицу, принимающему личное трудовое участие в деятельности кооператива. С суммы распределенной прибыли, подлежащей выплате члену ПК, необходимо удержать 13 % НДФЛ, а также рассчитать и уплатить страховые взносы.

2. В какой момент рассчитываются и уплачиваются страховые взносы с сумм распределяемой прибыли, которая выплачивается члену ПК на основании трудового участия?

Это вопрос — отголосок неудачной практики использования ПК для оптимизации «зарплатных» налогов.

На первый взгляд простой вопрос. Однако на практике возникают трудности.

Если страховые взносы рассчитываются с прибыли, образовавшейся в предыдущий период, то, возможно, и страховые взносы нужно учитывать в расходах этого периода. Но распределение прибыли производится уже после уплаты всех налогов и учета расходов.

В том числе и тех сумм страховых взносов, которые должны быть начислены с распределяемой в этом периоде прибыли?

Если это так, то потребуется уже при расчете прибыли, подлежащей распределению, использовать некие формулы для одновременного учета страховых взносов, которые будут исчислены с выплат членам ПК.

Давайте разберемся.

База для исчисления страховых взносов на физических лиц определяется по истечении каждого календарного месяца как сумма выплат, осуществленных данным лицам (п. 1 ст. 421 НК РФ). При этом датой осуществления выплат будет считаться дата начисления «дивидендов» (распределения прибыли кооператива) (пп. 1 ст. 424 НК РФ).

Таким образом, нельзя заранее рассчитать страховые взносы.

Их размер можно рассчитать только после определения чистой прибыли, принятия решения общим собранием членов кооператива о ее распределении и выплате дивидендов.

До этого отсутствует база для страховых взносов. Соответственно никакие формулы для одновременного уменьшения прибыли на сумму страховых взносов с нее же в данном случае не применимы.

Страховые взносы принимаются к учету по налогу на прибыль в момент их начисления.

То есть в том периоде, когда принято решение о распределении прибыли. Это происходит в периоде следующим за периодом, в котором была рассчитана прибыль.Для кооперативов — «упрощенцев» действует кассовый метод.

Страховые взносы при применении УСН также относятся к расходам согласно пп. 7 п. 1 ст. 346.16 НК РФ. Как и любые другие расходы, «упрощенец» принимает к учету после их фактической оплаты (кассовый метод предусмотрен п. 2 ст. 346.17 НК РФ). То есть начисленные страховые взносы с сумм распределенной прибыли учитываются в том периоде, в котором они уплачены во внебюджетные фонды.

В итоге: страховые взносы, которые рассчитываются при распределении прибыли членам кооператива на основании трудового или иного участия, относятся к расходам, уменьшающим налог на прибыль в том периоде, в котором принято решение о распределении прибыли. В случае применения УСН — в том периоде, в котором были осуществлены выплаты. При этом само решение о распределении прибыли может быть принято после уплаты всех налогов, то есть в периоде, следующим за отчетным.

Иными словами страховые взносы уменьшают не распределяемую прибыль, а текущую прибыль того налогового периода, в котором были выплачены «дивиденды».

Блог

Деятельность регулируется Гражданским кодексом РФ, № 41-ФЗ от 08.05.1996 «О производственных кооперативах».

Производственный кооператив — добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности (производство, переработка, сбыт продукции, выполнение работ, торговля, бытовое обслуживание, оказание других услуг), основанное на их личном трудовом и ином участии и объединении его членами (участниками) имущественных паевых взносов.

ПК — коммерческая организация, может быть на любой системе налогообложения.

Минимальное количество членов ПК — не менее пяти человек. Максимальное число членов ПК не установлено.

Члены ПК:

принимающие личное трудовое участие в деятельности кооператива не принимающие личное трудовое участие в деятельности кооператива. Их не должно быль более 25% от числа членов кооператива, входящих в первую группу.

Кооператив может нанимать на работу сотрудников, не являющихся членами кооператива. Их число не может превышать 30 % от количества членов ПК.

Бухгалтерский и налоговый учет для руководителя

Узнать подробнее

- Член ПК вносит в качестве вклада, свою способность к труду, Трудовые договоры с членами ПК не составляются.

- Отношения регулируются уставом кооператива и правилами внутреннего распорядка.

Прибыль распределяется между членами ПК в соответствии с их личным и (или) иным участием и размером паевого взноса. Пропорционально размеру паевого взноса может распределяться не более 50% всей прибыли ПК.

- Члены ПК подлежат социальному и обязательному медицинскому страхованию и социальному обеспечению наравне с наемными работниками кооператива.

- Время работы в ПК включается в трудовой стаж, в трудовой книжке делается запись о членстве в кооперативе.

- Два варианта оплаты труда членов ПК:

1) плата за труд в денежной и(или) натуральной форме. Это заработная плата, которая облагается НДФЛ и страховыми взносами в общеустановленном порядке.

- Итого налогообложение: 13 % НДФЛ + 20 (30) % страховые взносы.

- 2) часть прибыли ПК:

- 2.1) пропорционально размеру паевого взноса ( не более 50% прибыли)

Выплачивается из чистой прибыли, не облагается страховыми взносами. Ставка НДФЛ при этом составляет 13%. По характеру похожа на выплату дивидендов.

Итого: налог на доходы у кооператива: ОСНО прибыль 20%, УСН 6% или 15%+ 13 % НФДЛ.

2.2) в соответствии с личным трудовым участием члена кооператива.

Выплаты рассматриваются как оплата труда (с 2015 года) .

Много споров по «трудовым функциям». Рекомендуем отразить в Уставе, что члены кооператива не получают заработную плату за труд, а получают дивиденды при ежемесячном распределении прибыли в зависимости от их трудового участия, которое определяется Уставом.

При определении порядка распределения прибыли в соответствии с трудовым участием нельзя ссылаться на процесс труда, Необходимо делать акцент на результате труда, то есть на трудовом вкладе в получаемую кооперативом прибыль.

Для производственных сотрудников рекомендуется разработать систему баллов, исходить из планируемого и фактического объема производства, приходящегося на каждого члена кооператива, применения понижающих коэффициентов например при наличии «брака» и т.д.

Не должно быть документов, которые свойственны для трудовых отношений: штатное расписание, тарифно-квалификационные характеристики работы, должностные инструкции, приказы о назначении на должность и прочие документы, указывающие на конкретную профессию, специальность, вид поручаемой работы. Аналогом штатного расписания может быть «список участников кооператива, принимающих личное трудовое участие в деятельности кооператива». Аналог приказа — протокол собрания членов ПК и распоряжения Председателя ПК, действующего в соответствии с Уставом.

Состав членов кооператива, не должен включать работников, функционал которых напрямую не влияет на генерацию прибыли, например бухгалтер, юрист, обслуживающий персонал и т.д. С ними лучше заключить трудовые договоры или перевести на аутсорсинг.

Если необходимо заключить трудовой договор с членом кооператива, то нужно отделить функцию, за которую он будет получать зарплату, и трудовую деятельность, как участника кооператива.

На эту тему очень много спорных вопросов. Со стороны ИФНС создание из своих сотрудников ПК является налоговой схемой (с огромной долей вероятности) . А так же имеются споры по обложению (необложению) страховыми взносами выплат. Законодатели не дают четного ответа.

Бухгалтерская энциклопедия «ПрофРоста»

03.11.2017

- Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

- Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Рубрика «Вопрос-Ответ»: нюансы распределения прибыли в Производственном кооперативе

На сегодня Производственный кооператив (ПК, включая сельскохозяйственный кооператив) — это третья по популярности организационно-правовая форма негосударственных юридических лиц (после ООО и АО). Так, всего в РФ на конец 2017 года зарегистрировано свыше 13 тысяч производственных кооперативов. При этом 10% из них созданы в последние три года.

Правовое регулирование деятельности ПК менее развито, чем у ООО и АО. Для сравнения: ФЗ «О производственных кооперативах» — это 16 страниц против ФЗ «Об ООО» с 56 страницами и ФЗ «Об АО» с 126 страницами. В результате по мере все более широкого использования ПК все чаще возникают вопросы о нюансах его функционирования.

Сегодня осветим два из них, касающиеся распределения прибыли в ПК.

Вопрос № 1. Основания распределения прибыли членам кооператива — физическим лицам.

На основании закона в ПК можно распределить прибыль

- пропорционально вкладу;

- на основании трудового участия;

- на основании иного участия.

Прибыль кооператива распределяется между его членами в соответствии с их личным трудовым и (или) иным участием, размером паевого взноса, а между членами кооператива, не принимающими личного трудового участия в деятельности кооператива, соответственно размеру их паевого взноса. По решению общего собрания членов кооператива часть прибыли кооператива может распределяться между его наемными работниками. п. 1 ст. 12 Федеральный закон от 08.05.1996 № 41-ФЗ «О производственных кооперативах» Зачастую возникает необходимость распределить прибыль непропорционально паевому взносу в паевом фонде организации. Подобная возможность определенно есть для участников ООО и АО. Однако с кооперативом не все просто.

Во-первых, в ПК в соответствии с размерами паевых взносов можно распределить лишь 50% прибыли кооператива. И не более. Непропорционально паевому взносу прибыль можно распределять только на основании «трудового» и «иного» участия.

Однако, и это во-вторых, распределение прибыли на основании «трудового участия» стоит очень дорого, так как приводит к обязанности исчислить и уплатить страховые взносы.

Размер таких «дивидендов» напрямую зависит от трудовой функции, соответственно контролирующие госорганы и суды считают, что в таком случае надо уплачивать страховые взносы. См. Определение Верховного суда РФ от 10.02.2015г.

по делу № А65-23251/2013Подробно мы разбирали это здесь.

Остается только — «иное участие». Очевидно, возникает соблазн использовать фразу «иное участие» как основание для непропорционального распределения прибыли, но при этом без начисления страховых взносов. Возможно ли это?

Закон не раскрывает содержание иного участия членов ПК в деятельности кооператива.

Под иным участием, полагаем, можно понимать передачу имущества, предоставление в пользование оборудования и любые иные действия, которые не связаны с трудом.

Но, если буквально проанализировать положения п. 1 ст. 12 ФЗ «О ПК», становится ясно, что использовать «иное участие» как основание распределения прибыли без уплаты страховых взносов не удастся.

Как видим, «иное» участие стоит в одном ряду с трудовым участием. И распределяться на основании иного участия прибыль может только между членами, принимающими трудовое участие.

Таким образом, иное участие — это лишь форма трудового участия.

Также рассуждают и суды.

Таким образом, суд пришел к правомерному выводу, что в нарушение своих учредительных документов, а также статьи 12 Федерального закона от 08.05.1996 № 41-ФЗ (редакции от 30.11.

2011) плательщиком распределение 1/2 части прибыли между членами кооператива производилось не пропорционально размерам их паевых взносов, тогда как превышение распределенной суммы чистой прибыли сверх норматива подпадает под понятие выплаты и подлежит обложению страховыми взносами.

Распределение средств по направлениям их расходования определяется общим собранием, однако распределение между членами кооператива части чистой прибыли от личного участия члена кооператива не в равных пропорциях, свидетельствует о зависимости размера выплат от исполнения сотрудником своих трудовых обязанностей и напрямую связано с системой оплаты труда, в связи с чем, выплаты являются стимулирующими и носят поощрительный характер. Распределение прибыли подпадает под понятие выплаты, и, учитывая вышеизложенное, на основании части 1 статьи 7 Федерального закона от 24.07.2009 № 212-ФЗ выплата члену кооператива части прибыли, произведенная в зависимости от его трудового участия, подлежит обложению страховыми взносами в общеустановленном порядке. Постановление Пятнадцатого арбитражного апелляционного суда от 27 апреля 2017 г. № 15АП-3643/17

В итоге: в Производственном кооперативе распределять прибыль можно только на основании:

- размера паевого взноса — не более 50% прибыли кооператива. С полученного дохода пайщик обязан отдать в бюджет 13% (НДФЛ или налог на прибыль).

- трудового или иного участия. Такая выплата возможна только члену кооператива — физическому лицу, принимающему личное трудовое участие в деятельности кооператива. С суммы распределенной прибыли, подлежащей выплате члену ПК, необходимо удержать 13 % НДФЛ, а также рассчитать и уплатить страховые взносы.

2. В какой момент рассчитываются и уплачиваются страховые взносы с сумм распределяемой прибыли, которая выплачивается члену ПК на основании трудового участия?

Это вопрос — отголосок неудачной практики использования ПК для оптимизации «зарплатных» налогов.

На первый взгляд простой вопрос. Однако на практике возникают трудности.

Если страховые взносы рассчитываются с прибыли, образовавшейся в предыдущий период, то, возможно, и страховые взносы нужно учитывать в расходах этого периода.

Но распределение прибыли производится уже после уплаты всех налогов и учета расходов. В том числе и тех сумм страховых взносов, которые должны быть начислены с распределяемой в этом периоде прибыли?

Если это так, то потребуется уже при расчете прибыли, подлежащей распределению, использовать некие формулы для одновременного учета страховых взносов, которые будут исчислены с выплат членам ПК. Давайте разберемся.

База для исчисления страховых взносов на физических лиц определяется по истечении каждого календарного месяца как сумма выплат, осуществленных данным лицам (п. 1 ст. 421 НК РФ). При этом датой осуществления выплат будет считаться дата начисления «дивидендов» (распределения прибыли кооператива). пп. 1 ст. 424 НК РФ

Таким образом, нельзя заранее рассчитать страховые взносы.

Их размер можно рассчитать только после определения чистой прибыли, принятия решения общим собранием членов кооператива о ее распределении и выплате дивидендов.

До этого отсутствует база для страховых взносов. Соответственно никакие формулы для одновременного уменьшения прибыли на сумму страховых взносов с нее же в данном случае не применимы.

Страховые взносы принимаются к учету по налогу на прибыль в момент их начисления.

Расходы, принимаемые для целей налогообложения с учетом положений настоящей главы, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты, если иное не предусмотрено пунктом 1.1 настоящей статьи, и определяются с учетом положений статей 318 — 320 настоящего Кодекса. п. 1 ст. 272 Налогового кодекса Российской Федерации

То есть в том периоде, когда принято решение о распределении прибыли. Это происходит в периоде следующим за периодом, в котором была рассчитана прибыль.

Распределению между членами кооператива подлежит часть прибыли кооператива, остающаяся после уплаты налогов и иных обязательных платежей, а также после направления прибыли на иные цели, определяемые общим собранием членов кооператива. п. 2 ст. 12 Федеральный закон от 08.05.1996 № 41-ФЗ «О производственных кооперативах»

Для кооперативов — «упрощенцев» действует кассовый метод.Страховые взносы при применении УСН также относятся к расходам согласно пп. 7 п. 1 ст. 346.16 НК РФ.

Как и любые другие расходы, «упрощенец» принимает к учету после их фактической оплаты (кассовый метод предусмотрен п. 2 ст. 346.17 НК РФ).

То есть начисленные страховые взносы с сумм распределенной прибыли учитываются в том периоде, в котором они уплачены во внебюджетные фонды.

В итоге: страховые взносы, которые рассчитываются при распределении прибыли членам кооператива на основании трудового или иного участия, относятся к расходам, уменьшающим налог на прибыль в том периоде, в котором принято решение о распределении прибыли. В случае применения УСН — в том периоде, в котором были осуществлены выплаты. При этом само решение о распределении прибыли может быть принято после уплаты всех налогов, то есть в периоде, следующим за отчетным.

Иными словами страховые взносы уменьшают не распределяемую прибыль, а текущую прибыль того налогового периода, в котором были выплачены «дивиденды».