Лицевой счёт – это уникальная комбинация цифр, под которой зашифрована исчерпывающая информация о конкретном объекте недвижимости. Документ о его присвоении выдаётся при вводе в эксплуатацию новостройки или при покупке жилья на вторичном рынке.

Ежемесячно владелец или арендатор помещения вносят на него оплату за полученные коммунальные услуги. Если нет возможности посмотреть комбинацию цифр в официальном документе, существует еще несколько вариантов узнать свой лицевой счёт по адресу.

Зачем он требуется, и какими способами его можно получить, об этом пойдет речь далее.

Инфографика «Как узнать лицевой счет по адресу»

Зачем нужен лицевой счёт

Этот набор чисел подскажет подробную информацию о следующих показателях.

Технические

Это все характеристики жилья. Например, сколько в нём комнат, и какие коммуникации проведены.

Юридические

Это информация о том, кто является владельцем, и сколько человек прописано.

Финансовые

Наличие или отсутствие долгов по оплате коммунальных платежей.

По индивидуальному ЛС осуществляется оплата за услуги. Это можно сделать через кассира финансового учреждения, интернет или терминал. Также по счёту можно выяснить перечень услуг и наличие у собственника долгов по их оплате.

Где и как узнать номер ЛС

Обладателям официального документа проще всего в нём посмотреть свой индивидуальный номер. Если это невозможно, то есть и другие способы получить информацию. Давайте разберемся, как узнать свой лицевой счёт ЖКХ по адресу, не имея документа о его присвоении.

В квитанциях на оплату услуг ЖКХ

Несложно посмотреть интересующий вас номер в квитанции на оплату коммунальных услуг. Возьмите любую и внимательно рассмотрите реквизиты. Нужные цифры могут скрываться под названием «код плательщика» или «лицевой счёт».

Важно: набор цифр остаётся неизменным независимо от разновидности квитанции и месяца, на который она была выписана.

Следовательно, посмотреть реквизиты можно даже на старой платёжке. Если по какой-то причине этот вариант не подходит, узнать личный счёт по адресу можно и другими способами.

В интернете

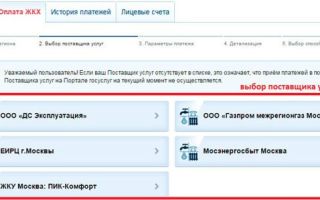

Используйте этот метод, если нет под рукой квитанции, но имеется доступ в интернет. Как можно узнать свой лицевой счёт:

На сайте Госуслуги

Для этого в поисковой строке внесите запрос: «Единый портал государственных услуг» и выберите первый вариант в поисковой выдаче. Подходят только официальные сайты Российской Федерации.

Если вы зарегистрированы, то просто войдите под своей учетной записью. Если же обращаетесь первый раз, тогда предстоит пройти несложную регистрацию.

Далее откройте закладку «Оплата» и перейдите к коммунальным услугам.

Специализированные ресурсы

Наиболее популярные из них – это Яндекс.Деньги или Сбербанк России. С их помощью можно определить номер ЛС, а также оплатить услуги и штрафы. Для этого введите в поисковую строку запрос – «Яндекс деньги», далее войдите на сайт, выберите раздел «Оплата услуг» и укажите адрес.

Важно: в интернете существует масса других, чаще не государственных, сервисов, которые принимают оплату за ЖКХ и предоставляют информацию об ЛС. Но, в большинстве случаев, они берут комиссию за свои услуги.

В управляющей компании

Если не смогли воспользоваться предыдущими способами, и до сих пор не разобрались, как узнать свой лицевой счёт по адресу, обратитесь в управляющую организацию. Сделать это можно следующими способами:

Посредством телефонного звонка

Для получения информации нужно назвать фамилию, имя и отчество владельца жилья, и по какому адресу он зарегистрирован.

На самом деле, управляющая компания не обязана предоставлять подобную информацию по телефону, и на законных основаниях может не разглашать лицевой счёт. А вот при личном обращении владельцу не откажут.

При личном посещении офиса

Отправляясь в управляющую контору ЖКХ, позаботьтесь о наличии оригинала документа, удостоверяющего личность. На его основании предоставят единый счёт для оплаты услуг и любую информацию по нему.

Подсказка: узнать график работы и адрес офиса управляющей компании можно на квитанции по оплате коммунальных платежей или, найдя официальный сайт организации в интернете.

В Сбербанке

Получать информацию и проводить операции могут только действующие клиенты банка. Далее существует три варианта получить сведения:

В личном кабинете

Для этого войдите в Сбербанк Онлайн, введя свой логин и пароль. Далее в поисковую строку на сайте банка введите запрос – «Лицевые счёта для Сбербанка», после чего укажите адрес объекта недвижимости.

В отделении сбербанка

Вариант не предполагает регистрацию в виртуальном кабинете. Узнать индивидуальный счёт можно, обратившись непосредственно к работнику Сбербанка. Он предоставит информацию только владельцу или квартиросъёмщику. Необходимым условием является наличие документов, подтверждающих личность. К ним относится паспорт или водительское удостоверение.

В банкомате

Для этого зайдите в пункт меню «Поиск информации». Далее введите адрес, и получите номер индивидуального счёта и сведения о его состоянии.

Сбербанк России предоставляет любую информацию не только о номере счёта, но и его состоянии на текущий момент. Для этого не нужно обращаться к специалисту в банковское отделение. Достаточно найти банкомат или зайти в онлайн кабинет.

Дополнительная информация

Индивидуальный номер понадобится и для оплаты коммунальных услуг, и для получения информации по счёту. Как узнать долг за предоставленные услуги ЖКХ, пойдет речь далее.

Как проверить состояние индивидуального ЛС

Узнать баланс по индивидуальному номеру можно:

Выяснить финансовое состояние можно там же, где и узнать саму комбинацию цифр.

Как узнать долг за услуги ЖКХ по номеру ЛС

Оплачивая коммунальные услуги через интернет, обратитесь к следующим сервисам:

Сайт госуслуг

С его помощью можно выяснить размер задолженности по жилищно-коммунальным услугам и погасить ее. Для этого найдите каталог услуг и выберите раздел ЖКХ. Укажите адрес вручную или сделайте автоматические настройки. Это позволит получить информацию о балансе средств. На его основании вы оплатите услуги.

Гис жкх

Осуществите на главной странице вход в Личный кабинет, а если его нет, то пройдите регистрацию. Далее введите свой личный номер и получите информацию по его состоянию и существующей задолженности.

Сбербанк

Воспользовавшись Личным кабинетом онлайн или банкоматом, вы узнаете баланс, получите счёт на оплату и проведете платеж. Квитанция, подтверждающая операцию, распечатается в виде чека или будет отослана на электронную почту владельца счёта.

У поставщика услуги

Если в бумажной платёжке вы не нашли информацию о задолженности, то обратитесь в коммунальное предприятие. Сделать это можно по телефону или лично в рабочее время.

Возможно ли разделение лицевого счёта

Этот вопрос актуален, если жильём пользуется несколько человек. При этом они хотят оплачивать услуги самостоятельно. Если квартира в собственности одного владельца, то с разделением счетов возникнет проблема.

Такой вопрос можно уладить только через суд, решение которого не всегда бывает в пользу заявителя.

В этой ситуации нужно разделить право собственности на данный объект, и только потом ему будет присвоено два различных счёта.

Проще обстоят дела с недвижимостью, которая находится в совместной собственности. По закону, каждый владелец имеет право на индивидуальный счёт. На него начисляются платежи в соответствии с долей в недвижимости.

В муниципальном жилье, которое фактически не является собственностью его владельца, а используется по договору социального найма, разделение реквизитов невозможно.

Краткие выводы

Узнать номер своего счёта и его состояние можно в управляющей компании, госслужбе или финансовом учреждении. Сделать это возможно посредством личного визита, телефонного звонка или онлайн сервиса.

По закону, разделить лицевой счёт можно только в приватизированном жилье. Обязательным условием является выделенная доля собственности владельцев.

Больше интересного по теме смотрите здесь.

Пенсионный Фонд России выписка из лицевого счета обзор

На самой 1-ой странице представлены самые важные сведения: Ф.И.О., дата рождения, СНИЛС, а также отметка, формируется ли у вас накопительная пенсия (это для тех, кто 1967 г. рождения и моложе).

- Наибольший интерес здесь вызывают, прежде всего, две цифры:

- 1 — величина личного пенсионного коэффициента (это ваши пенсионные баллы),

- 2 — стаж, учитываемый для предназначения пенсии.

В текущем 2020 году для назначения страховой пенсии требуется не мение 11 лет стажа и 18,6 пенсионных баллов. С каждым годом (внесистемная единица измерения времени, которая исторически в большинстве культур означала однократный цикл смены сезонов (весна, лето, осень, зима)) эти числа будут повышаться, пока не достигнут окончательного значения: 15 лет стажа и 30 баллов.

Беря во внимание, что в этом году один балл стоит 93 рубля, можно посчитать заблаговременно, какую пенсию вы уже заработали. Не забудьте добавить фиксированную выплату — в текущем году она составляет 5 686 рублей 25 копеек.

Дальше, смотрим 1-й блок выписки: «Сведения о величине ИПК (пенсионных баллах), его составляющих и стаже застрахованного лица». Он представлен в виде таблицы.

В 1-ой строке указан стаж и баллы до 2015 года (ваша часть пенсии (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.

В зависимости от организации,), рассчитанная по старенькому законодательству).

В следующих строках приведены сведения о стаже, взносах и пенсионных баллах, начисленных вам, начиная с 2015 года (т. е. по новенькому закону).

Во 2-м блоке выписки содержатся подробные сведения о вашей трудовой деятельности до 2015 года. В пункте 2.1 указан среднемесячный заработок за период с 2000 по 2001 гг.

Разделив его на 1 494,50, вы получите собственный коэффициент по зарплате. Его максимальное значение — 1,2. Если у вас получилось меньше, то до предназначения пенсии стоит поискать справку о более высоком своем заработке за любые 5 лет попорядку до 2002 г.

В пункте 2.2 отражена длительность общего трудового стажа до 2002 года. А в пункте 2.4 дается расшифровка периодов, которые ПФР учел в ваш общий трудовой стаж.

Если вы видите, что какие-то периоды там не указаны, можно обратиться в ПФР с подтверждающими документами — и данный период должны включить в ваш лицевой счет. Можно сделать это и конкретно при обращении за пенсией.

Далее, в пункте 2.5 выписки указана величина расчетного пенсионного капитала за период с 2002 по 2014 гг. Это сумма страховых взносов, которую перечислил за вас работодатель, с учетом индексации.

Если вы видите, что какой то период работы здесь не учтен — обращайтесь к работодателю, чтобы он сдал сведения в ПФР, или в генпрокуратуру с жалобой.

В следующей части выписки говорится о ваших пенсионных скоплениях. Если вы не переводили их в негосударственный ПФ — все данные по ним указаны в блоке 3, если переводили — смотрите блок 4.

Если в вашей выписке они не показываются — значит, у вас нет пенсионных накоплений на счете (как правило, это актуально для мужчин до 1953 г.р. и женщин — до 1957 г.р., т. к. за них не отчислялись эти взносы).

Если информация есть, то вы видите:

— где находятся ваши пенсионные скопления (в ПФР или негосударственном ПФ),

— сколько составляет их размер (смотрите графу «Сумма средств пенсионных скоплений с учетом результата их инвестирования»),

— а также подробная информация о доходности размещения ваших скоплений.

В последнем, 5-м блоке выписки содержатся сведения для тех, кто уже является пенсионером. Тут указывается дата назначения пенсии и ее размер.

Обратите внимание, что приводится два размера пенсии: для работающего пенсионера (пока ему приостановлена индексация) и для пенсионера, который не работает (такую пенсию он будет получать после увольнения).

Читатели рекомендуют:

Что можно узнать из индивидуального лицевого счета в ПФР

Какие данные формируются на пенсионном лицевом счете гражданина, и как получить с него выписку?

Система обязательного пенсионного страхования действует в России с 2002 года. Основой будущей пенсии гражданина являются страховые взносы, перечисляемые в течение всей трудовой жизни.

Пенсионный фонд ведет персонифицированный учет необходимых сведений граждан. В момент регистрации в системе пенсионного страхования, гражданину открывают индивидуальный лицевой счет с уникальным страховым номером – СНИЛС. На этом лицевом счете ведется учет всех сведений, которые дают право на получение впоследствии, по достижении возраста, страховой пенсии.

Как проверить состояние пенсионного лицевого счета

До 2013 года о состоянии лицевого счета можно было узнать из обязательной ежегодной почтовой рассылки Пенсионного фонда. Теперь, если гражданин хочет получать такую выписку по почте, он должен написать заявление.

Правлением Пенсионного фонда для предоставления физическим лицам сведений с их лицевых счетов утверждена выписка в форме СЗИ-6. Получать выписку рекомендуется хотя бы раз в год для контроля своих пенсионных взносов, перечисляемых работодателями, а так же для того, чтобы иметь информацию о результатах инвестирования средств пенсионных накоплений.

Какие сведения находятся на лицевом счете

В апреле 2018 года форму СЗИ-6 обновили. Новая выписка лишь немного отличается от прежней. В частности, в нее добавили графу для указания периодов работы, которые берутся в случае досрочного назначения пенсии.

Форма СЗИ-6 так и называется – «Сведения о состоянии индивидуального лицевого счета застрахованного лица». В неё входят персональные данные гражданина:

- фамилия, имя, отчество,

- номер счета (СНИЛС),

- вариант пенсионного обеспечения (страховая пенсии или страховая и накопительная),

- общая величина индивидуального пенсионного балла,

- стаж,

- основания, необходимые для досрочного назначения пенсии,

- сведения о проживании в районах Крайнего Севера и приравненных к нему местностях: указывается размер районного коэффициента на 31.12.2001 г. – для лиц пока не являющихся получателями пенсии.

С 2015 года на лицевом счете ведется учет в пенсионных коэффициентах. Поэтому форма СЗИ-6 содержит:

- Раздел, где содержатся сведения о стаже работы, о величине индивидуальных пенсионных баллов и их составляющих по годам. К составляющим относится: сумма выплаченной зарплаты и размер перечисленных страховых взносов. Здесь можно сверить все суммы, перечисленные работодателями.

- Во втором разделе содержатся учтенные сведения, на основании которых рассчитана величина пенсионных баллов за период до 2015 г.: среднемесячный заработок за 2000 – 2001 годы, общий стаж до 2002 г. А так же последовательно дается расшифровка относительно каждого места работы. Так же в этом разделе содержатся сведения о расчетном капитале, сформированном из страховых взносов в период 2002-2014 годов.

- Третий раздел формы посвящен пенсионным накоплениям. Тут указывается, кто является страховщиком – Пенсионный фонд или негосударственный пенсионный фонд. За назначением накопительной пенсии нужно будет обращаться к страховщику. Здесь можно увидеть общую сумму уплаченных страховых, так же дополнительных, взносов, идущих на формирование накопительной пенсии, а так же посмотреть, как учитываются накопленные проценты от управления страховыми взносами.

- В 4-м разделе помещается информация в случае, если гражданин формирует пенсионные накопления в негосударственном фонде, и рекомендуется обратиться именно туда за сведениями о фактической сумме средств пенсионных накоплений. Здесь же можно узнать – наименование НПФ, общую сумму страховых взносов без учета инвестирования и источники ее формирования.

- Последний 5-й раздел – итоговый. В нем формируются данные о назначении гражданину пенсии и единовременной выплаты.

Если в выписке СЗИ-6 не учтены какие-либо сведения, лучше заранее обратиться в Пенсионный фонд, чтобы они были занесены, подтвердив их необходимыми документами. В дальнейшем это поможет избежать трудности при оформлении пенсии.

Нужно учесть, что сведения о суммах заработка и страховых взносах актуализируются на лицевом счете ежеквартально после сдачи работодателем отчетности – формы РСВ-1. Срок ее предоставления – не позднее 30 числа месяца, следующего за кварталом.

Актуальные данные о стаже появляются на лицевом счете один раз в год – после сдачи организацией отчета СЗВ-СТАЖ. Его сдают до 1 марта. Так же сведения самостоятельно уплачивающих страховые взносы адвокатов, ИП и граждан других категорий формируются на лицевых счетах один раз в год.

Где можно получить выписку по форме СЗИ-6

Выписка по форме СЗИ-6 предоставляется бесплатно застрахованному лицу:

- при личном обращении в территориальный орган Пенсионного фонда,

- в электронной форме на сайте Пенсионного фонда, в личном кабинете,

- с использованием единого портала государственных услуг,

- в МФЦ – выписка заверяется штампом, печатью и подписью должностного лица,

- в офисах Сбербанка заверенную выписку можно получить у кассира-операциониста сразу же, при обращении, она выдается всем, не только клиентам банка.

Подписывайтесь на наш канал

Пенсионный фонд разъясняет, для чего нужен индивидуальный лицевой счёт

Что такое индивидуальный счёт в Пенсионном фонде, зачем он нужен, как можно ознакомиться со сведениями, «Радио 1» в рамках программы «Важно знать» рассказала начальник отдела организации персонифицированного учёта Управления организации персонифицированного учёта Отделения Пенсионного фонда России (ПФР) по городу Москве и Московской области Ольга Крюкова.

Что такое индивидуальный лицевой счёт гражданина в Пенсионном фонде? Кому и как он предоставляется и какую информацию содержит?

ПФР открывает индивидуальный лицевой счёт (ИЛС) на каждого, кто постоянно или временно проживает или пребывает на территории Российской Федерации. Это могут быть в том числе:

- Ø граждане РФ,

- Ø иностранные граждане;

- Ø лица без гражданства.

ИЛС имеет постоянный номер. Это электронный документ, который содержит сведения о зарегистрированном лице, которые хранятся в информационных ресурсах ПФР.

ИЛС содержит сведения:

- Ø о зарегистрированном лице (ФИО, дата рождения, место рождения);

- Ø о периодах работы и/или другой деятельности, которые засчитываются в страховой стаж;

- Ø о страховых взносах, уплаченных работодателями;

- Ø о добровольных страховых взносах на накопительную пенсию;

- Ø о средствах материнского капитала;

- Ø о периодах льготного стажа.

В разделе «Сведения о трудовой деятельности» содержатся данные о трудовых деятельности и стаже зарегистрированного лица, его приёме на работу, переводах на другую постоянную работу, а также об увольнении.

Как открывается индивидуальный лицевой счёт и где можно его посмотреть?

Индивидуальный лицевой счёт (ИЛС) открывается на основании заявления гражданина. Его можно заполнить лично в клиентской службе Территориального органа ПФР, в МФЦ или направить через работодателя. Лицевой счёт открывается Пенсионным фондом в течение 5 рабочих дней со дня поступления заявления. На основании сведений, содержащихся в ИЛС, осуществляется назначение страховой пенсии.

Для информирования застрахованных лиц о состоянии их индивидуальных лицевых счетов предусмотрена форма «Сведения о состоянии индивидуального лицевого счета застрахованного лица» (СЗИ-ИЛС). Эти сведения можно получить одним из удобных способов:

- Øс помощью «Личного кабинета гражданина» на официальном сайте ПФР http://www.pfrf.ru/info/smev/elek_uslugi_pfr~2862

- Ø через портал Госуслуг https://www.gosuslugi.ru/

- Ø при личном обращении в Клиентскую службу ПФР по месту жительства или работы с документом, удостоверяющим личность;

- Ø направив запрос средствами почтовой связи с приложением копии документа, удостоверяющего личность, заверенной в установленном законодательством порядке, т.е. нотариально.

Если человек обнаруживает, что какой-то информации не хватает, каковы должны быть его действия?

Гражданин имеет право в случае несогласия со сведениями, содержащимися в его индивидуальном лицевом счёте, обратиться с заявлением об их исправлении в органы ПФР или в налоговые органы в соответствии с их компетенцией. При обращении необходимо предоставить документ, удостоверяющий личность, и документы, подтверждающие периоды работы.

Может ли быть у гражданина несколько лицевых счетов? Что в этом случае делать?

Если застрахованное лицо обнаружило наличие у него двух и более ИЛС, ему необходимо обратиться с заявлением в территориальный орган ПФР с документом, удостоверяющим личность, и документом, подтверждающим регистрацию в системе индивидуального (персонифицированного) учёта. Специалисты ПФР проведут работу по объединению сведений индивидуального персонифицированного учёта на одном ИЛС и проинформируют гражданина об актуальном страховом номере ИЛС.

Сегодня традиционный СНИЛС в виде зелёных карточек не выдаётся. Граждане получают некую справку. Если человек потерял её, где можно узнать этот номер?

Документом, подтверждающим регистрацию в системе персонифицированного учёта, является уведомление по форме АДИ-РЕГ.

Уточнить СНИЛС зарегистрированное лицо может лично в территориальном органе ПФР, в МФЦ (при себе необходимо иметь документ, удостоверяющий личность), а также с использованием электронного сервиса «Личный кабинет гражданина» на сайте ПФР http://www.pfrf.ru/info/smev/elek_uslugi_pfr~2862 и с использованием портала Госуслуг https://www.gosuslugi.ru/ .

Необходимо ли менять СНИЛС при смене фамилии?

Личные данные, указанные в документе, подтверждающем регистрацию в системе индивидуального (персонифицированного) учета, должны соответствовать данным паспорта. Поэтому при смене фамилии их необходимо поменять.

Для этого в любой территориальный орган ПФР (через работодателя или лично) необходимо подать заявление об изменении анкетных данных.

Все изменения отражаются на ИЛС гражданина, и ему выдаётся документ с тем же номером, но с изменённой фамилией.

Как обеспечивается сохранность данных на индивидуальном лицевом счёте?

ИЛС хранится в информационных ресурсах ПФР в течение всей жизни зарегистрированного лица. Сведения, содержащиеся в ИЛС, относятся к информации, в отношении которой установлено требование об обеспечении ее конфиденциальности.

Как укрепить здоровье во время самоизоляции? Советы подмосковного врача

Что сажать на даче уже сейчас?

Читайте инструкцию! Как правильно использовать кварцевые лампы в помещении?

Кристина Никитина

Что такое индивидуальный лицевой счет?

На индивидуальном лицевом счете фиксируются сведения о периодах трудовой деятельности, размере страховых взносов, которые работодатель начисляет и уплачивает за работника из фонда оплаты труда исходя из размера заработной платы каждого. Так формируются индивидуальные пенсионные коэффициенты (ИПК), сумма которых напрямую влияет на размер будущей пенсии. В то же время увеличивают ИПК и нестраховые периоды социально значимой деятельности, во время которых человек не работает, и страховые взносы за него не поступают. Например, во время службы в армии, ухода за детьми, инвалидами I группы и гражданами, достигшими 80 лет.

Статистика показывает, что более 70% граждан при назначении пенсии требуется представить дополнительные документы, чтобы пополнить и скорректировать сведения ИЛС.

Как правило, дополнительные уточнения требуются по поводу службы в армии, стажа, заработной платы, работы в особых условиях. Такая работа требует времени, т.к. необходимо направить запросы в архивы, организации, военкоматы, службы занятости, причем часто и в другие регионы.

В интересах гражданина не затягивать обращение за актуализацией ИЛС. Как правило, по прошествии времени сложнее восстановить документы, особенно в ситуации, если работодатель, прекративший деятельность, не сдал документы в архивные органы.

В результате работнику невозможно документально подтвердить уже заработанные пенсионные права: те или иные периоды трудовой деятельности, размер заработной платы.

Задача ПФР и личная заинтересованность каждого гражданина – максимально пополнить ИЛС, чтобы пенсия была назначена в срок и в полном объеме.

Зачем подвергать себя риску оказаться в числе тех, у кого ИЛС с пробелами? Несмотря на ещё молодой возраст, необходимо, как можно раньше, позаботиться о своей будущей пенсии и внести на ИЛС недостающие сведения о своих пенсионных правах.

Для этого можно лично либо через законного представителя обратиться в клиентскую службу ПФР с заявлением и оригиналами документов, подтверждающих периоды работы, обучения и др. для внесения сведений на ИЛС.

Изучить свой ИЛС граждане могут, не выходя из дома, дистанционно, в личном кабинете гражданина на сайте ПФР, портале госуслуг и мобильном приложении «ПФР. Электронные сервисы».

Сервис называется «Заказать справку (выписку) о состоянии индивидуального лицевого счета».

Справка содержит информацию о состоянии ИЛС, где отражены сведения от начала трудовой деятельности по настоящее время, если гражданин продолжаете работать.

За предоставлением информации о состоянии ИЛС можно также обратиться в МФЦ или клиентскую службу ПФР.

Всем, кто изучил свой ИЛС, убедился в полноте заработанных пенсионных прав и сообщил об этом в ПФР, пенсия назначается по сведениям персонифицированного учета.

Поэтому от будущего пенсионера потребуется только направить в личном кабинете гражданина два электронных заявления: о назначении пенсии и о способе её доставки. А о сборе документов и визите в ПФР перед пенсий можно забыть.

Индивидуальный лицевой счет в ПФР

Сколько денег хранится в своем кошельке знает каждый, но не каждый знает о своих средствах, которые хранятся на его индивидуальном лицевом счете в ПФР. Для кого то это не интересно. Другие даже и не знают о его существовании.

А ведь именно из этих накопленных средств на лицевом счете Пенсионного фонда и складывается расчет пенсии. Чем больше сумма пенсионных балов на Вашем ИЛС, тем больше будет размер ежемесячных выплат на пенсии.

Как узнать состояние своего индивидуального лицевого счета

Узнать сведения о состоянии своего лицевого счета может каждый человек независимо от возраста. Для этого достаточно иметь регистрацию в пенсионном фонде (СНИЛС что это такое)

Индивидуальный лицевой счет (ИЛС) – это информация не только о накопленных баллах, но и стаже, заработке и страховых взносах, которые лично Вы накопили на сегодняшний момент.

У каждого такого счета есть свой уникальный номер СНИЛС. Он присваивается для человека один раз. Поэтому даже при смене фамилии или других персональных данных этот номер остается прежним.

А если Ваш работодатель не платит страховые взносы? В этом случае никакого стажа у такого работодателя Вы не накопите. Получая «серую» зарплату и проработав продолжительное время у такого недобросовестного работодателя, можно слишком поздно узнать об отсутствии права на пенсию. Поэтому так важно знать и периодически проверять состояние своего лицевого счета в ПФР.

К нашему удобству в настоящее время есть множество способов узнать сведения о состоянии индивидуального лицевого счета застрахованного лица. Это совершенно бесплатно. Заказать и посмотреть свой лицевой счет можно:

- через личный кабинет на официальном сайте ПФР;

- на портале госуслуг;

- в банке (не во всех банках такая услуга предоставляется);

- в ближайшем территориальном Пенсионном фонде по месту фактического проживания (нужен только паспорт);

- почтой, направив бланк заявления на получение извещения о состоянии ИЛС заказным письмом.

Достаточно много вариантов, чтобы без лишней потери времени хотя бы раз в год отслеживать информацию о своем стаже и накопленных пенсионных баллах.

Как правильно прочитать информацию из ИЛС

После того, как Вы получили запрошенную информацию из лицевого счета необходимо обязательно сверить все данные с Вашей трудовой деятельностью. Форма данного документа называется СЗИ-6. Рекомендуем посмотреть видео о том, какие сведения содержатся в нашем ИЛС.

На первой странице расположены сведения о застрахованном лице, варианте пенсионного обеспечения, общем количестве накопленных пенсионных баллов и страховом стаже:

Вся последующая информация состоит из трёх основных разделов:

- Сведения о сформированных правах после 2015 года. Именно с этого момента в связи с вступлением в силу Закона №400 формируются пенсионные баллы за каждый год Вашей работы на основании уплаченных за вас страховых взносов. Поэтому в ИЛС для этого выделен свой отдельный раздел.

Обратите внимание, что за каждый год работы указаны суммы начисленных за Вас страховых взносов, а так же баллы рассчитанные из этих сумм.

На этом этапе нам нужно убедиться, что в настоящее время за Вашу работу официально платятся взносы и учитывается стаж. В таблице наглядно показан период работы, сумма страховых взносов и количество баллов, учтенное за этот период работы. Весь приобретенный стаж до этого времени отражается в следующем разделе.

- Сведения о сформированных правах до 2015 года. Эти сведения необходимы для подсчета по старой пенсионной формуле и так же влияют на расчет нашей пенсии. Пенсионный капитал по ним переводятся в пенсионные баллы.

В этом разделе можно просмотреть имеющиеся сведения о Вашем:

- среднемесячном заработке за 2000-2001 годы;

- стаже до 2002 года;

- иных периодах работы;

- сумма страховых взносов с 2002 года (индексированная на 31.12.2014).

Также здесь показаны детальные сведения о местах Вашей работы, имеется наименование работодателя.

Информацию из данного раздела лицевого счета так же необходимо внимательно сверить. Если Вы считаете, что какие-то данные о работе не учтены, то обратитесь к работодателю для уточнения данных и представьте недостающие сведения в Пенсионный фонд.

Сведения о сформированных пенсионных накоплениях. Здесь отражается информация о средствах перечисленных на накопительную пенсию.

Обратите внимание, что если Вы не формируете пенсионные накопления, и не являетесь участником программы софинансирования, то информация в данном разделе отображаться не будет.

- Именно в сведениях о состоянии своего лицевого счета можно просто узнать в каком негосударственном пенсионном фонде находятся деньги.

- Страховщиком может являться либо Пенсионный фонд РФ, либо Негосударственный пенсионный фонд (НПФ).

- Если Вы не выбирали НПФ или управляющую компанию, то все средства Ваших пенсионных накоплений по умолчанию (отсюда и пошло название «молчуны») находятся управлении государственной управляющей компании «Внешэкономбанк».

- Далее в индивидуальном лицевом счете можно узнать как размер страховых взносов на финансирование накопительной пенсии, так и общую сумму с учетом их инвестирования.

- В случае наличия средств пенсионных накоплений за счет средств материнского капитала или дополнительных страховых взносов информация так же будет отражаться в соответствующих строках.

- По программе софинансирования пенсии (если Вы в ней участвуете) можно по годам проследить сумму добровольных взносов и сумму, которую государство добавляет к Вашим накоплениям.

Как узнать размер своей пенсии через интернет

В действительности существует дополнительный – пятый раздел в ИЛС.

Это сведения об установленной пенсии. Они появляются только после выхода на пенсию. При этом все учтенные в расчете пенсии данные из предыдущих разделов обнуляются.

Например, можно увидеть информацию о том, что Ваш стаж составляет0 лет 0 месяцев 0 дней. Это означает, что весь накопленный стаж учтен в размере Вашей пенсии.

Здесь пенсионер найдет как общую сумму своей пенсии, так и составные её части: размер фиксированной выплаты и размер страховой пенсии.

Для работающего пенсионера очень удобно просмотреть информацию о том размере пенсии, который он мог бы получать если бы не работал (с учетом всех индексаций).

Важно! Если после назначения страховой пенсии в блоке 3.2. сумма накоплений не равна нулю, то Вы имеете право на выплату данных средств. Обязательно обратитесь в этом случае в пенсионный фонд с заявлением на накопительную пенсию.

Почему мало баллов

Возможно многие, кто уже воспользовался услугой запроса выписки из индивидуального лицевого счета заметили отсутствие сведений за прошлый год. Почему за 2017 год мало пенсионных баллов или они вовсе отсутствуют?

Все дело в том, что в настоящее время вся отчетность в Пенсионный фонд по стажу и страховым взносам приходит через Налоговую инспекцию. Например отчетность по стажу СЗВ-стаж подается работодателями только раз в год. Сведения о страховых взносах подаются несколько раз в год.

Поэтому на Вашем индивидуальном лицевом счете информация о стаже и пенсионных коэффициентах появляется с запозданием. Это не повод бить тревогу. Пенсионный фонд также с установленной задержкой получает индивидуальные сведения о нас.

Информация о Вашей работе будет поэтапно поступать в ПФР. Можно раз в квартал проверять состояние ИЛС в виде выписки СЗИ-6 через сайт госуслуг или в личном кабинете пенсионера.

Как рассчитать пенсию по баллам

Рассчитать пенсию по накопленным баллам можно самостоятельно.

Для этого необходимо воспользоваться новой пенсионной формулой и умножить количество накопленных баллов на стоимость одного балла, а так же не забыть прибавить сумму фиксированной выплаты к страховой пенсии.

В результате получится сумма пенсии, которую Вы могли бы получать сегодня. Но с каждым годом стоимость балла индексируется и с учетом этого суммы будущей пенсии соответственно будут выше.

Надеемся, что данная информация пригодится не только для Вас, но и для ваших близких людей. Ведь накопление пенсионных прав дело долгосрочное и мы рекомендуем периодически проверять состояние Вашего индивидуального лицевого счета, чтобы быть уверенным в добросовестности своих работодателей.

Что такое лицевой счет: как выглядит, примеры и виды, для чего нужен

Чаще всего понятие «лицевой счет» ассоциируется с банковской сферой. В узком смысле слова так и есть, но в более широком значении Л/С охватывает несколько областей, которые, так или иначе, связаны с проведением денежных операций. Что такое лицевой счет, как он выглядит и в каких сферах применяется, читайте далее на Бробанк.ру.

Определение лицевого счета

Лицевой счет — это счет, предназначенный для ведения учета расчетов с частными лицами и организациями. В нем отражаются все финансовые операции, которые связаны с конкретным человеком.

Л/С есть практически у каждого физического лица, который участвует в финансовых сделках — получает зарплату, пользуется услугами сотовых операторов и интернет-провайдеров, является клиентом банков. Информация о человеке, вся его история расчетов с компанией хранится на лицевом счету.

С точки зрения самого́ клиента, лицевой счет — это один из платежных реквизитов. Например, чтобы заплатить за интернет, плательщику нужно указать свой индивидуальный номер. В банковской сфере клиенты указывают номер Л/С для получения денежного перевода.

Каждый счет имеет свой номер — комбинацию цифр, которая служит своего рода идентификацией личности плательщика. Один человек может иметь несколько лицевых счетов.

Для чего он нужен

Как следует из определения, Л/С нужен для того, чтобы сгруппировать информацию, связанную с финансовыми операциями конкретного человека или организации.

Например, лицевой счёт сотрудника нужен для учета заработной платы, подтверждения в налоговом учете затрат на оплату труда. В нем содержится информация, необходимая для начисления больничных, компенсаций, пособий.

Лицевой счет в банке отражает информацию о движении средств конкретного клиента, а также о размере долга банка перед ним: когда вы получаете зарплату на счет, банк автоматически становится вам должен эту сумму, а при проведении безналичных платежей в магазинах он за вас платит. По Л/С банк ведет учет, чтобы понимать остаток задолженности перед вами.

Примеры лицевых счетов

Что такое лицевой счёт и для чего он нужен, мы рассмотрели. Перейдем непосредственно к областям, в которых он применяется. Л/С используется во многих сферах, связанных с бюджетом: в налоговой, госструктурах, страховых компаниях, банках, пенсионных фондах и т. д.

Самые распространенные примеры счетов:

- Банковский лицевой счет.

- Л/С сотрудника.

- Счет налогоплательщика.

- Финансово-лицевой счет.

Разберемся с нюансами каждого из них.

Банковский

На банковском лицевом счете фиксируются все денежные взаимоотношения банка с клиентом. Клиентом может выступать физическое и реже — юридическое лицо. Дело в том, что по Л/С не должны проходить расчеты, связанные с предпринимательской деятельностью. Для этих целей юр.лицам открываются расчетные счета.

Физическим лицам счет открывается автоматически при заключении договора с банком на оказание какого-либо вида услуг — получение кредита, открытие вклада. Счет необходим:

- для хранения собственных сбережений и получения процентов;

- проведения переводов с участием юр.лиц;

- оплаты задолженности по кредитному договору.

Посмотреть номер счета можно в договоре.

Налогоплательщика

Л/С налогоплательщика открывается в налоговой в момент постановки на учет, одновременно с присвоением ИНН. Счет содержит информацию по начисленным и погашенным налоговым выплатам.

В ФНС наряду с термином «Лицевой счет» используется понятие КРСБ — карточка расчетов с бюджетом. Она создается на каждого налогоплательщика и по каждому виду налогов.

Важно: когда в заявлении на возврат налогового вычета просят указать номер лицевого счета налогоплательщика, указывать нужно банковский лицевой счет — на него будут переведены деньги.

Сотрудника

Этот вид лицевого счета представляет собой форму Т-54, которая называется типовой или заработной. Открывается бухгалтерией в момент принятия человека на работу. Л/с сотрудника содержит данные о начисленной з/п, сведения о дополнительных выплатах: соцпомощи, надбавкам, премиям. На основании этой информации формируется размер налоговых взносов и сумма пенсионных отчислений.

Финансово-лицевой счет

Финансово-лицевой счет связан непосредственно с оплатой жилищно-коммунальных услуг. Помимо информации о платежных операциях и лицах, проживающих в квартире, здесь содержатся сведения о само́й жилплощади: квадратура, количество комнат, адрес и т. д. Иными словами, это документ с полным перечнем данных о помещении. Номер Л/С плательщика можно посмотреть в квитанции.

Как выглядит лицевой счет

То, как выглядит лицевой счет, зависит от сферы применения. В общих чертах он представляет собой документ/выписку с необходимой информацией. Если это Л/С сотрудника, то здесь указаны:

- данные о самом работнике — его Ф. И. О., должность;

- отметки о приеме на работу/переводе/увольнении;

- отметки об использованных отпусках;

- удержания и взносы;

- в конце есть подпись бухгалтера и расшифровка.

Выписка из банковского лицевого счета будет содержать уже другую информацию: дату совершения той или иной операции, ее код, номер документа по которому она проведена, сумму и остаток по счету.

В финансово-лицевом счете прописываются данные о жилплощади: тип помещения, количество комнат, наличие удобств и технического обустройства. Здесь же указываются сведения о льготах и прочие показатели, влияющие на ставку оплаты ЖКХ. Также в финансово-лицевом счете присутствуют сведения о собственниках помещения и жильцах.

Как выглядит номер лицевого счета

Номер лицевого счета представляет собой комбинацию цифр, которая несет определенное значение. Количество символов и их расшифровка будут также зависеть от типа Л/С. Например, банковский счет состоит из 20 цифр, в которых:

- Первые три цифры (1 раздел) говорят о группе банковского баланса, иными словами, кто и для каких целей открыл счет.

- Следующие две цифры (2 раздел) дают более полную информацию о специфике расчетов.

- Цифры с 6 по 8 (третий раздел) обозначают валюту счета.

- 9 цифра (4 раздел) — это ключ. Он нужен для того, чтобы определить, корректно ли обозначен счёт при обработке компьютером.

- В следующих 4 цифрах (5 раздел) зашифрован код отделения, в котором открыт Л/С.

- Последние 7 цифр (6 раздел) — это уникальный код клиента.

Несмотря на то что структура и количество знаков в лицевых счетах разного назначения отличаются, для всех номеров будут характерны строгий порядок символов и индивидуальность.

Об авторе

Татьяна Курчанова — получила образование в Алтайском государственном педагогическом университете — АлтГПУ (бывш. АлтГПА, БГПУ). Несколько лет проработала оператором колл-центра в ФинПромБанке. Неоднократно повышала квалификацию путем прохождения обучающих программ и тренингов. Более 3 лет писала статьи для крупных финансово-кредитных порталов России. kurchanova@brobank.ru

Эта статья полезная? Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в х или напишите нам на почту admin@brobank.ru.