Ошибочно полагать, что та часть заработной платы, которая отчисляется на пенсию, может быть инвестирована в любые активы, по вашему желанию.

Да, существует государственная программа, согласно которой пенсионные накопления ряда граждан, прежде всего, тех, кто дал согласие на данную процедуру, вкладываются в ценные бумаги и другие активы.

Однако происходит это без участия самого будущего пенсионера, только с его согласия.

Накопительная часть пенсии инвестируется, но, как и в случае с вложением материнского капитала, данная процедура имеет свою специфику.

Так что если вы думаете, что ваши пенсионные накопления лежат на счете, и в любой момент вы можете взять их и вложить в активы, которые вам приглянулись, вы жестоко ошибаетесь. Каким же образом производится инвестирование?

Как инвестируется накопительная часть пенсии

Эта задача возложена на государственную управляющую компанию, которая и берет на себя ответственность за наполнение инвестиционного портфеля, выбор активов и диверсификацию рисков. Выбор компании производится на конкурсной основе.

- Инвестирование пенсионных накоплений основывается на принципах высокой социальной ответственности управляющей компании перед будущими пенсионерами. Это, прежде всего обеспечение сохранности и прироста переданных в управление средств.

Федеральный Закон «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации» является основным документом, регулирующим деятельность УК, и определяющим ее поведение на рынке.

Не все ценные бумаги или облигации могут попасть в «пенсионный» портфель, это также указано в законе.

Объекты инвестирования накопительной части пенсии

В число объектов инвестирования входят:

- государственные ценные бумаги РФ;

- государственные ценные бумаги субъектов страны;

- российские облигации;

- акции российских эмитентов в форме ОАО;

- ипотечные ценные бумаги;

- денежные средства в кредитных организациях;

- депозитные счета;

- ценные бумаги зарубежных эмитентов, допущенные в РФ.

Иными словами, приоритет всегда у российских ценных бумаг и облигаций, что, конечно, противоречит принципам диверсификации рисков и не дает тех преимуществ, которые были бы при использовании более прибыльных активов.

Так или иначе, подобная политика направлена не только на преумножение накопительной пенсии, но и на поддержку российских эмитентов, двух зайцев одним выстрелом, говоря простым языком.

Более того, у тех граждан, кто только начинает свою трудовую деятельность, уже нет возможности направить на накопления часть отчисляемых средств.

В 2013 году было принято решение ограничить взносы на накопительную часть пенсии до 0% для граждан, которые не выберут негосударственные пенсионные фонды или управляющие компании для формирования накопительной части пенсии.

2014-2015 гг. являлись определяющими в выборе варианта пенсионного обеспечения.

Так что волей или неволей для того чтобы инвестировать свои пенсионные накопления с целью увеличения суммы к моменту выхода на пенсию, остается самим копить нужную сумму и самим же выбирать активы. Хорошо это, или плохо, покажет время. Мы же обратимся к опыту людей, которые сами копят себе на пенсию, инвестируя.

Можно ли самостоятельно инвестировать «на пенсию»

Однозначно, да, и подобная практика широко распространена в большинстве европейских стран и США. Люди, понимая, что никто не позаботится о них лучше, чем они сами, начинают копить на свою пенсию смолоду, и, соответственно, инвестировать ее в активы по выбору.

Существуют целые схемы вложений, проверенные и опробованные, которые вы также можете взять на вооружение.

Неизменно, самым популярным вариантом остаются инвестиции на рынке ценных бумаг. Чуть менее популярно, но уже близко к классике – вложение в недвижимость. Поговорим об этом подробнее.

Инвестировать в ценные бумаги, чтобы накопить себе на пенсию

Работать на срочном рынке можно двумя способами: через трейдинг (операции по покупке и продаже активов в зависимости от их стоимости) и инвестиции.

Долгосрочные инвестиции – это как раз тот вариант, который открывает возможности для создания накоплений на будущее. То есть, в течение многих лет вы вкладываете средства в активы, не рассчитывая продать их скоро.

Со временем, ваши покупки растут в цене, так что вы, вероятнее всего, получите больше, чем вложили изначально. Сюда добавляются дивидендные выплаты и выплата купонов, и сумма, необходимая для безбедной старости, вполне может быть собрана.

На рынке вы можете выбирать из перечня активов:

- акции компаний, которые дают доход в виде прироста в цене и выплаты дивидендов, размер которых, однако, нигде не зафиксирован, и зависит от решения совета директоров;

- облигации – долговые бумаги, имеющие срок реализации, выплаты по которым, купоны, заранее известны приобретателям;

- ПИФы и биржевые фонды – дают прирост в цене, как правило, без выплат в виде дивидендов.

Конечно, самостоятельно собрать портфель, который бы не имел рисков при высокой доходности, практически невозможно. Но эту задачу решает инвестиционный аудит — помощь профессионалов по составлению портфеля.

Вложения в недвижимость, чтобы накопить на старость

Классический, но весьма спорный вариант с накоплением на пенсию. Если в 30 лет вы возьмете квартиру в ипотеку, то уже через 10-15 лет «отобьете» ее стоимость, сдавая жилье в аренду. Однако схема эта работает обычно в крупных городах, в той же Москве, а вот в провинции выгодно сдать в аренду недвижимость практически невозможно.

Опять же, стоит знать в какую недвижимость инвестировать, то есть, чувствовать настроения рынка и видеть перспективу на несколько лет вперед.

В любом случае, иметь дополнительно квартиру, которую можно сдавать в аренду – это плюс, особенно, когда не за горами пенсия.

Можно ли просто копить и накопить прибавку к пенсии

Просто складывать деньги под подушку – не лучший вариант, хотя многие делают так до сих пор. «Под подушкой» деньги обесцениваются, так что сумма, складывающаяся годами, будет год от года таять.

Если уж вы задались целью копить и откладывать деньги на пенсию, не инвестируя, то лучше положить их на депозит в банке под некий процент.

- Процент будет ослаблять действие инфляции, а значит, и сумма не будет обесцениваться так стремительно.

- Ежегодно вы будете получать проценты по вкладу, которые, при желании, прибавите к общей сумме накоплений.

- Если делать отчисления на счет регулярно, сделать это своей привычкой, то и сумма сбережений будет неуклонно расти.

Единственное, о чем стоит позаботиться, это правильный выбор банка, где вы будете хранить деньги. Чтобы непредвиденная катастрофа вроде лопнувшего банка, лишенного лицензии, не унесла ваши накопления, стоит доверять организациям с более или менее сложившейся репутацией.

Если тема финансов интересует вас, но вы не владеете даже основами финансовой грамотности, добро пожаловать в Академию Частного Инвестора. Узнать об эффективном обучении вы можете в Личном кабинете!

личный кабинет

Как сравнить доходность инвестирования средств пенсионных накоплений — Портал о накопительной пенсии

Для будущих пенсионеров доходность, с которой размещаются их накопления – самый важный показатель.

Особенно с учетом того, что после заморозки новых отчислений прирастать накопления могут только за счет инвестдохода, который заработает страховщик (Пенсионный фонд России или негосударственные пенсионные фонды).

Размещают средства в активы управляющие компании, работающие с фондами: государственная управляющая компания (ГУК) ВЭБ.РФ и частные УК.

Доходность – это выраженная в процентах величина, на которую изменяются ваши накопления в результате их инвестирования. Если упрощенно, то, например, для накоплений в 100 рублей годовой доход в 5 рублей обеспечит доходность в 5%. А потеря 3 рублей по результатам инвестирования от тех же условных 100 выльется в отрицательную доходность (-3%).

От чего зависит доходность

И для ПФР, и для НПФ основная цель – сохранить и, в идеале,

приумножить накопления будущих пенсионеров. Для этого средства будущих пенсий

инвестируют в различные активы: облигации, депозиты и т.п. Каждый управляющий

выбирает разные инструменты, их доходность и стоимость может меняться в

зависимости от ситуации на рынке, поэтому и результаты у всех будут отличаться.

По закону пенсионные накопления вкладываются в надежные финансовые

инструменты, отвечающие требованиям к кредитному качеству. ПФР и его государственный

управляющий ВЭБ.РФ – это очень консервативное управление: риски здесь довольно

низкие из-за высокого качества бумаг. Высокая доходность для ВЭБа не является главной

целью – это было бы чревато ростом рисков.

Правда, как показывают

результаты последних лет, доходность госуправляющего и при консервативном

управлении зачастую одна из лучших, особенно среди крупнейших фондов. НПФ в

целом более свободны в выборе активов: до 10% средств они имеют право

инвестировать в высокорисковые активы (например, акции).

Такие вложения могут

принести как дополнительную прибыль, так и убытки.

Для рынка результаты госуправляющего считаются ориентиром. Кто-то

его обходит, кому-то это не удается. Получается, что «стиль» инвестирования

влияет на один из важных показателей фонда – его доходность. Растет рынок – риск себя оправдывает, на рынке

штормит – доходность выше у консервативных игроков.

Справедливости ради, результат зависит не только от рынка. В зависимости от инвестиционного «таланта», управления рисками и грамотного подбора активов каждый из игроков пенсионного рынка может получать высокую, низкую или даже отрицательную доходность. Из года в год ситуация может меняться, отражаясь на пенсионном счете и, в дальнейшем, – на размере вашей будущей пенсии.

За счет доходов от инвестирования накоплений и ПФР, и НПФ выплачивают вознаграждение управляющим компаниям и спецдепозитариям. При этом для себя вознаграждения ПФР не берет, тогда как НПФ берет плату сразу в двух видах: за управление (management fee, рассчитывается как доля от активов в управлении) и за успех (success fee, рассчитывается как доля от полученной прибыли).

Где найти информацию о

доходности

Информацию о доходности, которая начисляется на пенсионный счет в

ПФР или НПФ, необходимо уточнять у своего страховщика. Посещать офис совсем

необязательно. Подавляющее большинство страховщиков предоставляют такую услугу

как «личный кабинет» на своих сайтах.

Если личного кабинета у вас пока нет, это тоже не проблема. И ПФР, и НПФ раскрывают информацию о доходности на своих сайтах, но, как правило, с задержкой до нескольких недель.

Пенсионный фонд России. Раскрывает информацию о доходности накоплений одним из первых, но только по управляющим компаниям, которые с ним работают: это государственная управляющая компания (ГУК ВЭБ.РФ), которая инвестирует средства «молчунов» и 16 частных управляющих компаний.

Посмотреть их результаты можно здесь (раздел «Расчет доходности инвестирования средств пенсионных накоплений»). Правда, форма, в которой раскрывается доходность, не самая простая. Так, столбцов с доходностью по каждому игроку целых четыре. Есть тут информация о доходности с начала года, в предшествующие 12 месяцев, 3 прошедших года и за все время действия договора с этой УК.

Чтобы не запутаться, файл с таблицей можно скачать на компьютер, а нужный столбец – выделить.

К примеру, посмотреть доходность за 2019 год можно, скачав по ссылке выше файл «Доходность совокупно 4 кв. 2019» и обратив внимание на столбец с данными за 12 месяцев

Управляющих компаний НПФ и результатов этих фондов в списке ПФР не

будет. То есть те же управляющие компании могут работать и на НПФ (ряд

управляющих работает с разными фондами), но в каждом таком случае результаты

будут разными.

Банк России. Одним из основных источников информации о доходности НПФ является сайт Банка России.

Чтобы получить необходимые цифры, нужно зайти в раздел «Пенсионные фонды и коллективные инвестиции», выбрать год под строкой «Основные показатели деятельности негосударственных пенсионных фондов» и скачать таблицу, где собрана подробная информация о деятельности всех НПФ.

Данные об инвестиционной доходности находятся справа – «Доходность инвестирования средств пенсионных накоплений до выплаты вознаграждения управляющим компаниям, специализированному депозитарию и фонду». Итоговая начисленная на счета граждан доходность, как правило, ниже, потому что НПФ тоже берет себе вознаграждение, здесь оно не учтено.

ГУК ВЭБ.РФ Государственный управляющий раскрывает данные о результатах своей работы на официальном сайте и как и ПФР делает это одним из первых на рынке.

Форма похожа на ту, что использует ПФР, только данные в ней исключительно по ВЭБу и двум его портфелям – расширенному (в нем средства большинства клиентов) и портфелю госбумаг.

По каждому из портфелей представлена информация о доходности с начала года, за предшествующие 12 месяцев, 3 прошедших года и за все время действия договора с ГУК. Результаты ГУК также раскрыты на этом информационном портале: данные за 10 последних лет по двум портфелям ВЭБа можно посмотреть и сравнить с инфляцией тут.

Данные за предшествующие 12 месяцев по состоянию на 31 декабря – это и есть доходность за интересующий год

Негосударственные пенсионные фонды (НПФ). Доходность, которая начисляется на счета клиентов может отличаться от инвестиционной. Начисленная доходность НПФ раскрывается в годовой бухгалтерской отчетности фондов, которую фонды размещают на официальных интернет-сайтах.

Как понять, достаточна

ли доходность

Сравнить доходность с инфляцией или индексом потребительских цен – это лучший способ понять, достаточна ли она. Если доходность от размещения накоплений за год (два, три и т.д.) выше инфляции за аналогичный период, то и накопления прирастают. Если она ниже инфляции, то рост цен съедает ваши накопления.

Данные об инфляции регулярно публикует Банк России (на главной странице). Здесь будет информация об инфляции за последние 12 месяцев. Рассчитывает данные по инфляции Росстат.

Найти эту информацию можно, пройдя следующий путь: «Потребительские цены/Индексы потребительских цен на товары и услуги/далее значок регламентной таблицы/на товары и услуги».

Ну а сравнить доходность своего фонда с инфляцией можно прямо на этой странице ниже – в разделе «Доходность». Инфляция будет обозначена на графике фиолетовым цветом. Тут же можно вывести данные других участников рынка.

За какой период

смотреть доходность

О доходностях, которые фонды и управляющие зарабатывают в течение года, регулярно пишет пресса. Эти данные также публикуют ПФР и Банк России.

Для будущих пенсионеров наиболее важны данные по доходности за тот или иной год: именно она(за вычетом вознаграждению НПФ, отчислений в резерв по обязательному пенсионному страхованию(РОПС) и отчислений в фонд гарантирования пенсионных накоплений(ФГПН)) и будет начисляться на счета.

Очень важной будет информация за несколько лет: три, пять или

десять. Она позволяет понять, как ваш фонд и управляющий работает на долгой

дистанции. Ведь пенсионные деньги – «длинные». Поэтому не стоит излишне

переживать по поводу доходности не в первой пятерке за какой-то отдельный год. На

длинной дистанции игроки могут как отставать, так и вырываться вперед.

А вот отыграть потери инвестдохода при досрочной (чаще одного раза

в пять лет) смене страховщика практически нереально. Так что решение о переходе

в новый фонд нужно тщательно взвесить и оценить риски потерь. А за доходностью

лучше следить, это несложно.

Как сравнить доходность. Рейтинги НПФ

Достаточно набрать в интернете «рейтинг НПФ» и от предложений

запестрит в глазах. Но среди этого разнообразия важно выбрать независимый

источник, объективный и, в идеале, не запутаться. Мы дадим несколько примеров,

но какой именно рейтинг/ рэнкинг или топ выбрать – решать только вам.

Рейтинговое агентство

«Эксперт РА» регулярно обновляет

рейтинг финансовой надежности негосударственных пенсионных фондов.

Агентство

оценивает деятельность НПФ по таким критериям, как размер клиентской базы,

количество активов, способность управлять рисками и др. В зависимости от

различных параметров, фонду присваивается определенный рейтинг.

К примеру,

ruAAA означает наивысший уровень финансовой надежности, ruAA+ – высший уровень.

Рейтинг можно посмотреть здесь.

Свой рейтинг составляет и Национальное рейтинговое агентство, оценивая НПФ по надежности и качеству услуг. Правда, агентство ограничивается публикацией ТОП-5 НПФ. Их перечень доступен по этой ссылке.

Публикует рейтинг и проект Pensopathology, который направлен на популяризацию пенсионной индустрии и ежегодно составляет отчеты о доходности НПФ. Из них можно узнать доходность за год, а также накопленную – за последние пять лет. На сегодня в открытом доступе находится обзор доходности НПФ по состоянию на конец 2019 года.

Сравнить доходность инвестирования пенсионных накоплений

На нашем портале собраны результаты по доходности всех работающих с накоплениями НПФ за несколько лет (на основе данных Банка России и ПФР). Рейтинга тут нет, но сравнить доходности фондов, госуправляющего и инфляции можно. Для этого воспользуйтесь таблицей ниже на этой странице:

- при помощи переключателя выберите тип доходности – начисленная на счет или инвестиционная, то есть до вычета вознаграждений за управление средствами и отчислений в РОПС и ФГПН;

- при помощи другого переключателя выберите тип представления результатов – доходность по годам или накопленным итогом за несколько лет;

- в фильтре добавьте интересующую вас организацию или несколько организаций. По умолчанию в таблице отображаются результаты 10 крупнейших игроков рынка по объему средств под управлением.

Готово: ваша таблица сравнения построена. Надеемся, она поможет вам правильно распорядиться своими пенсионными накоплениями.

Особенности инвестирования пенсионных накоплений

В соответствии с действующим законодательством России каждый совершеннолетний работающий гражданин ежемесячно перечисляет часть личных доходов на собственный пенсионный счет.

Технически эта обязанность возложена на компанию-работодателя. В связи с этим большинство россиян не знают или не задумываются о тех возможностях, которые по закону открыты для них.

Давайте разберемся, как правильно осуществлять инвестирование пенсионных накоплений.

Сущность явления

Пенсионные накопления являются совокупностью денежных средств, которые включают в себя сумму всех страховых взносов, которые направлены на финансирование накопительной части трудовой пенсии.

Со временем денег на указанном счете человека будет становиться больше. В итоге именно они станут основой пенсионных выплат гражданина в будущем, после того как он достигнет установленного законом возрастного ценза или опыта работы.

В соответствии с законодательством РФ данные денежные средства являются государственной собственностью. В то же самое время они не участвуют в формировании федерального или соответствующего регионального бюджета.

Источники пенсионных накоплений

По закону существует несколько различных источников, из которых деньги могут попадать на пенсионный счет человека. Он может пополняться за счет:

- обязательных страховых взносов;

- дополнительных страховых взносов;

- добровольных взносов, производимых работодателями;

- материнского капитала либо его части;

- полученных доходов от инвестирования.

Пенсионные накопления гражданина подлежат обязательному учету на специальном лицевом счете, содержащим в себе всю совокупность поступлений из вышеперечисленных источников.

Кому лучше доверять свои накопления

В недавнем прошлом Государственная Дума России приняла федеральный закон, по которому любой гражданин наделяется правом производить инвестирование средств пенсионных накоплений по собственному усмотрению.

При этом следует учитывать, что пока от человека не поступило его заявление о том, как следует распоряжаться данными денежными средствами, они находятся в ведении Внешэкономбанка. Начиная с 2003 года, эта компания представляет из себя государственную управляющую компанию (ГУК), осуществляющую доверительное управление деньгами пенсионных накоплений граждан.

Итак, на сегодняшний день любой человек может доверять собственные пенсионные накопления:

- частным управляющим компаниям (УК);

- государственной управляющей компании.

От правильности сделанного выбора во многом будут зависеть конечные результаты по осуществляемым инвестициям. Управляющие компании являются специализированными предприятиями либо организациями, имеющими особые права, позволяющие осуществлять исключительный вид деятельности и управлять пенсионными накоплениями граждан.

Все УК обязательно должны получать особые лицензии, которые позволяют им заниматься подобной инвестиционной деятельностью.

Плюсы и минусы государственной и частных компаний

В общем виде ситуацию по выбору организации для управления собственными пенсионными накоплениями можно представить в следующем ключе: государственная управляющая компания более надежна, частные компании предлагают большую доходность.

При этом нужно учитывать, что если человек выбрал для себя вариант с частной компанией, то государство не будет нести ответственность за результаты ее деятельности. Таким образом, риски в этой ситуации несет сам гражданин.

Основным недостатком ГУК является крайне низкая доходность по инвестированию пенсионных накоплений. Зачастую она может опускаться ниже фактического уровня инфляции.

Если вы, проанализировав все существующие риски, решили остановиться на негосударственной управляющей компании, то необходимо произвести следующие действия.

- Изучить специальный перечень, утвержденный Пенсионным Фондом (ПФ) России, и выбрать заинтересовавшую вас организацию.

- Произвести выбор одного инвестиционного портфеля, конечно, в случае, когда такие услуги предоставляются вашей УК.

- Написать соответствующее заявление и направить его в ПФ России до конца текущего года.

В настоящее время существует большое количество негосударственных пенсионных фондов (НПФ), которые с радостью возьмут на себя управление пенсионными накоплениями. Исчерпывающий перечень НПФ находится в одном из разделов официального сайта ЦБ РФ.

Для подтверждения собственного выбора гражданину также необходимо написать и подать заявления в соответствии с установленным образцом.

К сожалению, на сегодняшний день не существует готового решения, которое бы одновременно обеспечивало гражданам безопасность их пенсионных накоплений и высокую доходность от их инвестирования.

Формирование и инвестирование средств пенсионных накоплений

- Застрахованные лица до момента обращения за установлением накопительной пенсии, срочной пенсионной выплаты и единовременной выплаты имеют право принять участие в формировании своей будущей накопительной пенсии путем выбора управляющей компании или негосударственного пенсионного фонда в целях инвестирования пенсионных накоплений.

- В настоящее время подать заявление (уведомление) в целях реализации прав при формировании и инвестировании средств пенсионных накоплений можно:

- 1) через клиентскую службу Пенсионного фонда РФ или МФЦ, обратившись с документом, удостоверяющим личность (паспортом);

2) через Интернет – на Едином портале государственных услуг (www.gosuslugi.ru) или в Личном кабинете гражданина на сайте ПФР (www.pfrf.ru). И в том, и в другом случае электронное заявление должно быть подписано усиленной квалифицированной электронной подписью застрахованного лица;

- 3) по почте – в этом случае установление личности гражданина и проверка подлинности его подписи осуществляется нотариусом или в установленном законодательством порядке.

- Для выбора инвестиционного портфеля (управляющей компании) подачи одного заявления в любой территориальный орган Пенсионного фонда РФ будет достаточно.

- Чтобы перейти в негосударственный пенсионный фонд по обязательному пенсионному страхованию застрахованное лицо, помимо подачи заявления, должно самостоятельно заключить с выбранным негосударственным пенсионным фондом договор об обязательном пенсионном страховании.

Не подавать заявлений по формированию накопительной пенсии и быть «молчуном» вполне может быть совершенно осознанной позицией. Если вы заявлений никогда не подавали – ваши пенсионные накопления формируются через Пенсионный фонд России и инвестирует их в этом случае государственная управляющая компания «Внешэкономбанк».

Важно помнить, что если вы все же решили перевести пенсионные накопления в НПФ, нужно отнестись к выбору фонда максимально ответственно.

Выбор нужно делать осознанно, не следует подписывать, как это часто бывает, какие-либо документы при «приеме на работу», оформлении кредита, покупке мобильного телефона или визите «сотрудника ПФР» к вам домой и т.п.

Никогда и никому не сообщайте свой СНИЛС, если вы не уверены, что это представитель госоргана или работодатель, никогда не указывайте свой СНИЛС при его запросе на различных сайтах.

Обращаем Ваше внимание, что досрочный переход (чаще одного раза в пять лет) из одного негосударственного пенсионного фонда в другой, переход из Пенсионного фонда РФ в негосударственный пенсионный фонд или переход из негосударственного пенсионного фонда в Пенсионный фонд РФ, может повлечь потерю инвестиционного дохода, а также уменьшение средств пенсионных накоплений на сумму отрицательного инвестиционного результата.

Инвестирование пенсионных накоплений

Граждане, формирующие пенсионные накопления, рассчитывают их получать в виде накопительной пенсии после выхода на заслуженный отдых. Инвестирование пенсионных накоплений по идее должно увеличивать их размер. Мы расскажем о том, как накопления формируются и инвестируются.

Как формируются пенсионные накопления

Все пенсионные накопления, находящиеся на специальной части индивидуального лицевого счета гражданина, обязательно инвестируются.

Причем относится это ко всем средствам, находящимся и поступающим на счет гражданина в виде обязательных страховых взносов работодателя, дополнительных взносов самого гражданина, добровольных взносов работодателя, взносов государства от софинансирования.

Имеется также возможность направить на формирование накопительной пенсии и средства материнского капитала. Эти средства также будут принимать участие в инвестировании.

Если гражданин не принял решения о формировании накопительной пенсии, то пенсионные накопления, сформированные до 01 января 2014 года (до введения моратория на накопительную пенсию), будут по-прежнему инвестироваться. В любом случае, если у гражданина есть какие-то пенсионные накопления, то они обязательно инвестируются.

Граждане сами могут выбирать способы, по которым будет происходить формирование и инвестирование пенсионных накоплений. Такими способами могут быть:

- формирование пенсионных накоплений, в том числе, накопительной пенсии, через Пенсионный фонд России (ПФР);

- формирование пенсионных накоплений, в том числе, накопительной пенсии, через Негосударственный пенсионный фонд (НФП). При этом вы можете сделать перевод накопительной части пенсии в НФП.

Важная особенность: если за вас работодатель уплачивает обязательные страховые взносы, а у вас при этом имеются добровольные пенсионные накопления, то для всех ваших накоплений будет применяться одинаковый порядок инвестирования.

Рассмотрим эти способы подробнее

Формирование и инвестирование пенсионных накоплений через ПФР

Если вы формируете свои пенсионные накопления через ПФР, то устанавливать и выплачивать накопительную пенсию будет территориальный орган ПФР по вашему месту жительства.

Для формирования накопительной пенсии (пенсионных накоплений) через ПФР вам нужно выбрать один из следующих инвестиционных портфелей:

- инвестиционный портфель управляющей компании (УК);

- базовый инвестиционный портфель государственной управляющей компании (ГУК);

- расширенный инвестиционный портфель ГУК.

В базовый инвестиционный портфель входят государственные ценные бумаги РФ и корпоративные облигации российских эмитентов. В расширенный инвестиционный портфель входят, кроме указанных, ипотечные ценные бумаги, банковские депозиты в рублях и иностранной валюте, облигации международных финансовых организаций.

- В настоящее время единственной ГУК является Внешэкономбанк.

- Список УК размещен на сайте ПФР.

- Инвестирование средств пенсионных накоплений будет производиться с учетом вашего выбора.

- Вы можете обновлять инвестиционный портфель и/или выбирать другую УК не чаще одного раза в год.

Итак, выбор инвестиционного портфеля сделан. Что дальше?

- Оформите заявление о выборе инвестиционного портфеля (УК) и направьте его в ПФР.

- Заявление можно подать лично или направить его иным способом (в том числе в форме электронного документа либо через многофункциональный центр предоставления государственных и муниципальных услуг).

- Установление вашей личности и проверка подписи при обращении через многофункциональный центр осуществляется самим этим центром.

- При направлении заявления по почте, подпись на заявлении заверяется у нотариуса.

- Если вы лично обращаетесь в территориальный орган ПФР по месту жительства, то вам потребуется паспорт и страховое свидетельство обязательного пенсионного страхования.

- Срок подачи заявления — не позднее 31 декабря текущего года.

- ПФР рассматривает заявление в срок до 1 марта года, следующего за годом подачи заявления, и в срок до 31 марта уведомляет вас об итогах рассмотрения заявления.

Для выбора расширенного инвестиционного портфеля ГУК каких-либо действий предпринимать не надо. Т.е. если вы промолчите (не подадите заявления), то пенсионные накопления автоматически будут инвестироваться в расширенный инвестиционный портфель ГУК.

Формирование накопительной пенсии через НПФ

Вы можете отказаться от формирования накопительной пенсии (пенсионных накоплений) через ПФР и выбрать НПФ. Но тогда назначать и выплачивать вам накопительную пенсию будет НПФ. Он же будет и инвестировать пенсионные накопления. Вы можете также сделать перевод накопительной пенсии в НПФ.

НФП работает с определенными УК и распоряжается вашими средствами по праву оперативного управления.

В случае выбора НФП вам надо подать заявление в ПФР, а затем заключить договор с выбранным НФП. С УК договор заключать не надо.

Все дальнейшие общения по вопросам формирования пенсионных накоплений и их инвестирования, а также выплаты накопительной пенсии вы будет вести с НФП.

Как перейти из НПФ в ПФР

Вопросы о том, как из НПФ перейти обратно в ПФР, а также как перейти из одного НПФ в другой, часто возникают у граждан.

Вы можете изменить выбранный ранее способ формирования накопительной пенсии (пенсионных накоплений). Т.е. вы можете:

- перейти из НПФ в ПФР (и таким образом вернуть накопительную часть пенсии в ПФР);

- перейти из ПФР в НПФ;

- перейти из одного НПФ в другой;

- заменить инвестиционный портфель.

Для этого вам надо подать заявление в территориальный орган ПФР лично или направить его иным способом, например, в форме электронного документа либо через МФЦ.

Если у вас есть доступ в личный кабинет на сайте ПФР, то почти все это можно сделать с помощью электронных сервисов.

Инвестирование средств пенсионных накоплений

- Оглавление

- 1. Субъекты и участники отношений по формированию и инвестированию средств пенсионных накоплений 3

- 1.1 Правовые основы пенсионного обеспечения в РФ 3

- 1.2 Формирование средств Пенсионного фонда РФ 8

1.3 Управляющая компании. Ее сущность и функции 12

- 1.4 Сущность и функции негосударственных пенсионных фондов 15

- 2. Инвестирование средств пенсионных накоплений 18

- 3. Совершенствование системы инвестирования накопительной части трудовой пенсии 21

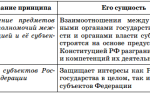

1. Субъекты и участники отношений по формированию и инвестированию средств пенсионных накоплений

1.1 Правовые основы пенсионного

обеспечения в РФ

Правовые

основы отношений по инвестированию средств пенсионных накоплений, предназначенных

для финансирования накопительной

части трудовой пенсии, особенности

правового положения субъектов

и участников данных процессов установлены

Федеральным законом от 24.07.2002 г. №111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ».

Этим

же законом установлены основы государственного регулирования контроля и надзора

в сфере формирования и инвестирования средств пенсионных накоплений.

В настоящее

время в мировой практике преобладают

две гипотетические модели построения пенсионных систем: распределительная (солидарная) и накопительная (сберегательная).

Распределительная (солидарная) модель устанавливает

зависимость размера пенсии от стажа, уровня оплаты труда, суммы страховых

взносов и т.д.

Ресурсное обеспечение

системы определяется по следующему принципу: последующее поколение

финансирует предыдущее и собранные

страховые взносы, уплачиваемые работодателями и гражданами, целиком расходуются

на выплату пенсий в текущее время.

Следовательно, уровень благополучия пенсионеров полностью зависит

от экономического благополучия именно этого поколения, на которое они

уже никак не могут повлиять. Пенсия в распределительных моделях

имеет социальную природу, и ее выплата

обязательно гарантируется государством.

Накопительная модель является полной противоположностью распределительной. При ней страховые

взносы помещаются на пенсионный счет в лицензированную финансовую компанию, которая размещает эти средства на финансовом рынке с целью их увеличения.

Накопительная модель отличается от распределительной тем, что она менее чувствительна к проблемам старения населения. Каждый человек формирует себе пенсию сам. Его взносы идут не на оплату пенсии другому, а на индивидуальный счет в специализированной страховой компании.

При этом функция государства в данной модели сводится только к контролю за деятельностью пенсионных фондов, а гарантии самим гражданам по размерам и условиям пенсионных выплат имеют локальный характер.

В последнее

десятилетие очевидность доминирования

распределительной модели явно поставлена под сомнение практически во всех странах. Во многих из них в большей

или меньшей степени используется иная модель построения пенсионной системы

– накопительная.

Накопительная модель имеет ряд существенных преимуществ:

- не зависит от проблем демографического плана, угрожающих существованию распределительной модели;

- дает возможность эффективно использовать аккумулируемые деньги для нужд экономического развития;

- обеспечивает дифференциацию размеров пенсий в зависимости от того, сколько сумел накопить тот или иной человек и как эффективно были инвестированы его накопления.

В целом

можно отметить, что накопительная

модель в большей степени соответствует

принципам рыночного хозяйства, чем распределительная.

Каждая

из рассмотренных моделей может

быть использована для решения конкретных экономических и социальных вопросов, но наиболее эффективным инструментом поддержания финансовой устойчивости пенсионного обеспечения считается

их совместное функционирование.

Оптимальное

решение задачи пенсионного обеспечения

населения заключается не в альтернативном выборе одной из моделей, а во взаимодействии основной (доминирующей) и дополнительной пенсионных моделей.

Существенные различия в точках зрения на этот счет зависят

в итоге от тех целей, которые

определены в социальной политике государства.

В России, до 2002г. – все 28 % перечисляемые работодателем

направлялись на выплату пенсий пенсионерам. Для обеспечения выплаты пенсии одному пенсионеру требуется взносы 2-х работающих. Сегодня на одного пенсионера приходится 1,5 работающих.

В будущем из-за снижения темпов рождаемости демографическая ситуация будет ухудшаться, что приведет к уменьшению численности работающих и через 10 лет (по статистическим прогнозам) это соотношение составит 1/1.

Пенсионных взносов для выплаты пенсий будет не достаточно.

Мировой опыт, подтвержденный практикой, подсказал

путь решения проблемы: формирование многоуровневой пенсионной системы, которая

наиболее широко применяется в зарубежной практике развитых стран

Первым

уровнем системы государственных

пенсий является базовая пенсия, которая

в перспективе должна заменить социальную пенсию. Она должна обеспечить минимальный

уровень социальных гарантий.

Базовая

пенсия, по сути, представляет государственное пособие по старости и утрате дохода в форме заработной платы, назначаемое всем застрахованным лицам в системе государственного пенсионного обеспечения по достижении ими пенсионного возраста (он равен для мужчин-60 годам, для женщин- 55 лет). Второе, кроме достижения пенсионного возраста, условие назначения базовой пенсии – наличие не менее пяти лет страхового стажа. Только в этом случае по новому законодательству у государства возникают обязательства по выплате базовой части пенсии, которое оно обязано выполнять независимо от того, прекратил застрахованный работать или нет.

Вторым

уровнем является страховая часть

пенсии. Роль этого типа государственной

пенсии определяет всю организацию

социального, и в первую очередь

пенсионного, страхования. Источниками

финансирования страховой части

пенсии является страховой платеж, собираемый налоговыми органами и перечисляемый

в бюджет Пенсионного фонда.

Страховые

платежи персонифицированы и

осуществляются в интересах конкретных застрахованных, фиксируясь в качестве пенсионных обязательств государства

перед ними на их личных счетах. Сами же поступающие средства идут после

этого на выплату пенсий нынешним пенсионерам.

Таким образом, на личных страховых счетах будет происходить

накопление не непосредственно средств, а обязательств государства перед гражданином.

В отличие

от базовой части пенсии, которая

ни в коей мере не связана с тем, сколько зарабатывал пенсионер

до выхода на пенсию, страховая часть

пенсии непосредственно зависит

от размера заработной платы застрахованного. Чем выше размер заработной платы, тем

выше страховые платежи с нее

и, следовательно, тем выше размер будущей

пенсии.

Третьим уровнем является накопительная

часть пенсии, которая, по сути, является разновидностью страховой. Она финансируется за счет части страхового тарифа, выделяемой для более молодых возрастных групп из 14%-го страхового взноса. Это — мужчины моложе 1953 г.р. и женщины моложе 1957 г.р. Лицам же 1952 г.р. и старше у мужчин и 1956 г.р.

и старше у женщин начисление доли страхового платежа для финансирования накопительной части трудовой пенсии не предусматривается.

Но в отличие от страховой части, средства, направляемые на накопление, будут не расходоваться на выплаты текущих пенсий, а инвестироваться в ценные бумаги и другие финансовые активы для получения инвестиционного дохода, зачисляемого на личные счета граждан и позволяющего в итоге, увеличить размер их пенсий.

С 2005 года возрастная группа, часть страховых взносов за которых будет поступать на накопительную часть претерпела изменения: лица 1966 года рождения и старше, имеющие средства пенсионных накоплений в специальной части их индивидуальных лицевых счетов, могут реализовать права, предусмотренные статьей 31 Федерального закона № 111-ФЗ в полном объеме.

- Итак, разработанная

модель пенсионного страхования

обеспечивает поддержание покупательной

способности сформированных в распределительной

части системы пенсий, создание резерва

средств для преодоления в будущем негативных демографических тенденций, а также формирование индивидуальных накоплений для работников, охваченных обязательным пенсионным страхованием. - В статье 3 ФЗ №111-ФЗ дается определение пенсионных накоплений.

- Пенсионные

накопления – совокупность средств, включающих в себя:

- сумма страховых взносов на финансирование накопительной части трудовой пенсии, поступившие в Пенсионный Фонд РФ и еще не переданные в доверительное управление управляющим компаниям, включающие чистый финансовый результат, который получен от временного размещения указанных страховых взносов Пенсионным фондом РФ;

- средства, переданные в доверительное управление управляющим компаниям Пенсионным фондом РФ в соответствии с ФЗ №111-ФЗ;

- средства, поступившие в Пенсионный фонд РФ от управляющих компаний для выплаты застрахованным лицам и их правопреемникам и еще не направленные на выплату пенсий;

- средства, поступившие в Пенсионный фонд РФ от управляющих компаний для выплаты застрахованным лицам и их правопреемником и еще не направленные на выплату пенсий;

Федеральный закон №111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ регулирует взаимоотношения, связанные с формированием и инвестированием средств пенсионных накоплений для финансирования накопительной части трудовой пенсии, а также описывает участников процесса инвестирования средств пенсионных накоплений, основные требования, предъявляемые к ним, а также их права и обязанности.

1.2 Формирование средств Пенсионного фонда РФ

Статья 4 Федерального закона №111-ФЗ определяет участников отношений по формированию и инвестированию средств пенсионных накоплений. Рассмотрим каждого участника

поподробнее.

В соответствии со статьей 10 ФЗ №111-ФЗ Пенсионный фонд РФ является участником отношений по формированию средств пенсионных накоплений и

осуществляет свои права и исполняет

обязанности исключительно в

интересах застрахованных лиц. Он управляет

средствами пенсионных накоплений в

соответствии с требованиями ФЗ, законодательства РФ об обязательном пенсионном страховании

и использует их исключительно в

целях, установленных настоящим

ФЗ.

Пенсионный

фонд РФ в рамках ФЗ №111-ФЗ

- заключает договоры с управляющими компаниями и специализированными депозитариями, отобранными по результатам конкурса в порядке, определяемом Правительством РФ;

- передает управляющей компании средства пенсионных накоплений в определенной последовательности и в сроки, устанавливаемые Правительством РФ;

- оплачивает расходы, связанные с инвестированием средств пенсионных накоплений;

- рассматривает отчеты специализированных депозитариев и управляющих компаний о финансовых результатах их деятельности;

- расторгает договоры со специализированными депозитариями и управляющими компаниями, если на то есть основания;

- принимает меры для сохранности средств пенсионных накоплений;

- запрашивает и получает у управляющих компаний, отобранных по конкурсу средства на выплаты за счет средств пенсионных накоплений;

- сдает ежеквартально отчет по соответствующей форме в уполномоченный федеральный орган исполнительской власти о поступлении страховых взносов на финансирование накопительной части трудовой пенсии,

- обеспечивает перевод средств пенсионных накоплений в выбранную застрахованным лицом управляющую компанию или выбранный негосударственный пенсионный фонд;

- уведомляет в случае прекращения (расторжения) договора доверительного управления с управляющей компанией об этом застрахованных лиц, выбравших данную управляющую компанию, одновременно с предоставлением им ежегодной информации.

Особая

роль в инвестировании средств для финансирования накопительной части трудовой пенсии принадлежит управляющим компаниям и специализированному депозитарию. Они осуществляют доверительное управление средствами пенсионных накоплений, инвестируя их в ценные бумаги и другие финансовые инструменты.

Федеральным законом №111-ФЗ регламентируется комплекс функций специализированного депозитарию и управляющих компаний, которые они обязаны осуществлять по формированию и инвестированию средств пенсионных накоплений.

Специализированный

депозитарий – акционерное общество, общество с ограниченной (доверительной) ответственность, созданное в соответствии с законодательством РФ, имеющие

лицензии:

- на осуществление депозитарной деятельности;

- на осуществление деятельности по управлению инвестиционными фондами; паевыми инвестиционными фондами и негосударственными инвестиционными фондами.

В соответствии со статьей 11 ФЗ №111-ФЗ специализированный депозитарий осуществляет следующие

функции:

- осуществляет контроль за соответствием деятельности по распоряжению средствами пенсионных накоплений, переданных в доверительное управление управляющим компаниям Пенсионным фондом РФ, требованиям Федерального закона №111-ФЗ, иным нормативным актам, инвестиционной декларации;

- открывает отдельный счет депо на имя каждой управляющей компании, с которой заключен договор об оказании услуг специализированного депозитария, для учета прав на ценные бумаги, приобретенные на средства пенсионных накоплений;

- несет в случае неисполнения предусмотренных статьей 11 ФЗ №111-ФЗ обязанностей солидарную ответственность с управляющей компанией, заключившей договор доверительного управления средствами пенсионных накоплений;

- ведет учет ценных бумаг и учет перехода прав на ценные бумаги, приобретенные в результате инвестирования средств пенсионных накоплений, а также хранение сертификатов ценных бумаг;

- принимает и хранит копии всех первичных документов в отношении средств пенсионных накоплений, переданных Пенсионным фондом РФ в доверительное управление управляющим компаниям;

- осуществляет контроль за определением стоимости чистых активов, находящихся в управлении управляющих компаний, в целях настоящего Федерального закона;

- осуществляет контроль за перечислением в Пенсионный фонд РФ средств на выплаты за счет средств пенсионных накоплений;

- уведомляет уполномоченный федеральный орган исполнительной власти, Федеральную комиссию по рынку ценных бумаг, Пенсионный фонд РФ, соответствующую управляющую компанию о выявленных в ходе осуществления контроля существенных нарушениях не позднее одного рабочего дня, следующего за днем их выявления;

- информирует в порядке и сроки, которые установлены договором об оказании услуг специализированного депозитария, Пенсионный фонд РФ и уполномоченный федеральный орган исполнительной власти об отзыве или о приостановлении лицензии, об изменениях в учредительных документах, и руководящем составе персонала;

- регистрирует в Федеральной комиссии по рынку ценных бумаг регламент специализированного депозитария и все вносимые в него изменения;

- обеспечивает передачу своих прав и обязанностей в отношении средств пенсионных накоплений, сформированных в соответствии с Федеральным законом №111-ФЗ, другому специализированному депозитарию в случае прекращения (расторжения) договора об оказании услуг специализированного депозитария в порядке и сроки, которые установлены указанным договором;

- страхует в порядке и на условиях, которые предусмотрены статьей 25 Федерального закона №111-ФЗ, риск своей ответственности, которая может наступить следствие нарушения договора об оказании услуг специализированного депозитария;

- раскрывает в сроки и порядки, которые установлены уполномоченным федеральным органом исполнительной власти, информацию о структуре и составе акционеров (участников).