В части 2 стат. 2 Закона России № 4015-1 от 27. 11. 1992 “Об организации…” (далее – Закон 4015) сказано – сфера деятельности по взаимному страхованию относится к страховой деятельности (к страховому делу). П. 3 части 1 стат. 4.

1. Закона 4015 регламентирует – общество взаимного страхования является одним из участников страховых правоотношений – наряду с “обычными” страховщиками, застрахованными лицами, выгодоприобретателями, страхователями, агентами, брокерами.

Закон об обществах по взаимному страхованию

В Российской Федерации взаимное страхование регламентируется отдельным федеральным законодательным актом – ФЗ № 286 от 29. 11. 2007 “О взаимном…” (далее – Закон № 286).

Ключевые данные о Законе № 286:

- был принят Нижней Палатой Парламента 7-го ноября 2007-го;

- был одобрен Верхней Палатой 16-го ноября того же года;

- в силу ч. 1 стат. 24 Закона № 286, вступил в законную силу 3-го декабря того же года – с момента первого официального опубликования в “Собрании законодательства России”.

Отдельные нормативные положения об обществах содержатся также в следующих нормативных актах:

В чем суть овс

В России осуществляется взаимное страхование, суть которого регламентирована частью 1 стат. 968 ГК РФ, частью 2 стат. 1 Закона № 286.

Судя по нормам указанных выше статей, взаимное страхование – это страхование имущественно-материальных интересов граждан, юрлиц на взаимной (солидарной) основе путем консолидации в обществе взаимного страхования, получившем лицензию Центробанка, соответствующих средств, необходимых для осуществления страховых выплат.

Внимание! Согласно ч. 7 стат. 5 Закона № 286, наименование общества по взаимному страхованию должно содержать слова “НКО” или “ПОВС”.

Какие риски можно застраховать

Страховым риском признается предполагаемое событие, обладающее признаками случайности, на случай наступления которого осуществляется взаимное страхование.

Согласно части 1 стат. 968 ГК РФ, стат. 4 Закона № 286, страховыми рисками, подлежащими защите в обществах взаимного страхования, признаются:

Важно! Жизнь, здоровье членов кооперативов взаимного страхования не являются объектами взаимного страхования, защите не подлежат. При необходимости, член может застраховать свою жизнь, здоровье в любой страховой компании, не являющейся ОВС.

Кто определяет тарифы и страховые суммы

Величину тарифов при осуществлении взаимно-солидарного страхования в РФ устанавливает общее собрание общества (п. 11 ч. 2 стат.

10 Закона № 286), которое является самым главным органом его управления. Тарифы подлежат применению при установлении размера страховой премии.

Последнюю члены общества обязаны уплачивать с определенной периодичностью, указанной договором и внутренними Правилами страхования.

Кто именно устанавливает цифры: страховые суммы, размер возмещения, в Законе № 286 и других законодательных документах, регулирующих деятельность обществ взаимного страхования, не сказано. Представляется, что по аналогии закона данным правомочием также наделено общее собрание, особенно учитывая отсутствие каких-либо указаний на наличие таких прав у Правления общества, у его директора.

Преимущества в сравнении с другими способами страхования

Гражданин, юридическое лицо для осуществления защиты своих имущественно-материальных интересов вправе выбрать любого страховщика. Тем не менее, есть множество плюсов, которые помогут сделать выбор именно в пользу ОВС.

Преимущества страхования в обществах взаимного страхования по сравнению со страхованием у “обычных” СК следующие:

- взаимное страхование является более надежным, так как в его основе стоят не коммерческие организации, преследующие основную цель в виде извлечения как можно большей прибыли, а обычные граждане или обычные юрлица, лишь желающие защитить себя от всевозможных рисков;

- взаимное является более дешевым, ведь ОВС – некоммерческая структура, а расходы общества включают только траты на непосредственное ведение уставной деятельности, страховые выплаты, формирование страховых резервов;

- сами члены общества, осуществляющего деятельность в Российской Федерации, могут принимать решения о приеме новых членов, утверждать страховые тарифы, отдавать риски на перестрахование, принимать решение о том, куда направлять “лишние деньги”, образовавшиеся по итогам года – при “обычном” страховании таких прав у страхователей нет и не будет;

- при прекращении членства бывший член может даже претендовать на часть имущества общества пропорционально внесенному им вступительному взносу (часть 9 ст. 8 Закона № 286), что не представляется возможным при расторжении договора с “обычной” страховой компанией.

Круг прав и обязанностей участников ОВС

Права и обязанности членов, состоящих в ОВС, находящемся в Москве или иных субъектах, одинаковые для всех и определяются согласно стат. 7 Закона № 286.

Список прав следующий:

Общество взаимного страхования ???? (ОВС) — Страхование

1. Что такое (ОВС), и его особенности 2. Устройство ОВС 3. Овс на территории российской федерации

Что такое (ОВС), и его особенности

Правило 1

ОВС – это копания некоммерческого происхождения, которая формируется на основе коммерческого или другого типа единства всех участников, и быстро адаптируемая к нуждам территориального населения либо к учёту определенных нужд разных социальных групп, входящих в данную организацию.

Основной задачей деятельности таких компаний есть реализация деятельности в отношении страхования интересов его участников на основании методик взаимного страхования. ОВС занимают отдельное место на рынке многих индустриально развивающихся стран.

Устройство ОВС

Заграницей, ОВС реализуют такие виды страхования:

- Ответственности;

- Имущества;

- Рисков предпринимателей;

- Личное страховаине, а именно речь идет о страховании жизни.

Страховики являются владельцами ОВС, а их капитал формируется благодаря страховым взносам, которые вносятся страхователями. Последние – это собственники самой страховой компании.

Основная цель ОВС – это предоставление услуг по страхованию на оптимальных условиях, которые выгоднее, чем условия у конкурентной компании. По сути, ОВС предлагают застраховать то, что вам нужно за минимальную цену. Все излишки, которые накопились за определенный период времени, распределяются между членами компании.

Но, стоит отметить, что такое решение может приниматься только при проведении собрания, на котором будут присутствовать все члени ОВС.

Так же, эти деньги могут быть потрачены на пополнение страхового фонда. Поэтому, на собрании может приниматься решение, суть которого в минимизации величины страховых взносов для каждого члена ОВС или для тех, которые длительный период времени не допускали возникновения страховых случаев, и как следствие, не имели растрат.

Не нашли что искали?

Просто напиши и мы поможем

Все члены ОВС управляют деятельностью. Общее собрание всех членов ОВС – это верховный орган управления, который принимает наиболее важные решения, относящиеся к деятельности общества.

Стоит помнить, что если говорить о страховании ответственности, то небезызвестными есть сообщества судовладельцев, осуществляющие страховую деятельность основываясь на правилах взаимного страхования, касающихся морских рисков.

Большое количество таких сообществ имеет организационно-правовую форму с ограниченной ответственностью.

Овс на территории российской федерации

На территории Российской Федерации юридическая и организационная форма ОВС описана в 968 ст. ГК РФ и в законе «О взаимном страховании».

Стоит отметить, что разработка и принятие правовой базы, позволяющей работать таким сообществам, заняла более десяти лет.

ОВС занимается реализацией своих страховых интересов имущественного типа участников компании на основе взаимности посредством объединения в сообществе взаимного страхования необходимых для этого средств.

Стоит отметить, что в действующем законодательстве страны, ничего не говорится о том, как должна быть распределена сумма дохода среди всех участников ОВС.

Если обратить внимание на закон «О взаимном страховании», то в нем сказано, что все члены ОВС могут обрести части имущества, если сообщество будет ликвидировано.

Они смогут получить те части, которые останутся после осуществления всех уплат кредиторам.

Заметка 1

Все участники ОВС несут субсидиарную ответственность касательно страховых обязательств в рамках дополнительного взноса, который не был внесен, каждым из участников общества.

Участники сообщества имеют право вести свою деятельность в правлении и трудовую, имея при этом соответствующий договор.

Количество членов правления ОВС, работающих на основании трудового договора, не может быть больше, чем одна треть от общего числа всех членов правления ОВС.

Заметка 2

фОВС – это некоммерческая компания, на которую распространяется налогообложение по льготному методу.

В Российской Федерации в ОВС можно страховать только объекты имущества. Если говорить проще, интересы имущественного характера участников ОВС, связанные с:

- Использованием, владением и применением имущества;

- Обязанностью оплатить причиненный вред другим участникам;

- Осуществлением предпринимательской деятельности.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

На сегодняшний день в стране ОВС не имеют права проводить обязательное страхование, если не брать во внимание только те случаи, которые предусмотрены законодательством. Нужно помнить о том, что все ОВС в России вносятся в реестр субъектов страхового дела.

ЕГРССД – это официальный список всех компаний по страхованию, которые действуют на территории страны. Стоит отметить, что первый реестр, получивший лицензию на страхование в Минфине РСФСР, был основан в 1992 году.

Но, уже в 1994 году, в реестре было более, чем 2400 страховых организаций.

Взаимное страхование – по новым правилам

Руководитель думского комитета по финансовому рынку Анатолий Аксаков, заручившись поддержкой депутатов, подготовили законопроект, который предполагает снятие некоторых ограничений обществам взаимного страхования. Поддержали инициативу депутаты Владислав Резник и Николай Николаев.

Напомним, что в минувшем году “Национальная ассоциация обществ взаимного страхования” разработала и направила в органы законодательной и исполнительной власти два законопроекта о внесении изменений в законодательные акты и ГК РФ, позволяющие исключить лишние ограничения в деятельности ОВС.

Проектом Федерального закона N 1134126-7 “О внесении изменений в отдельные законодательные акты Российской Федерации в части совершенствования правового регулирования обществ взаимного страхования” предлагается реформировать следующее.

Какие запреты упразднят для ОВС?

- Прежде всего, предлагается снять ограничения по количеству членов, а также разрешить оформлять страховки от болезней и несчастных случаев, в том числе полисы добровольного медицинского страхования.

- Однако запрещается оформлять договоры обязательного страхования, а также полисы добровольного имущественного страхования, если в соответствии с нормами законодательства РФ этот вид страхования является одним из условий осуществления профессиональной деятельности.

- Кроме этого, установлена саморегулируемая схема, по которой страховщик может как бы подстраховать сам себя: обществам даются полномочия по организации кооператива, куда перечисляются денежные средства его членов с целью поддержания таковых в случае необходимости.

- В пояснительной записке к законопроекту указано о запрете общества, члены которого физлица, осуществлять взаимное страхование имущественных интересов, связанных с риском наступления ответственности за причинение вреда жизни, здоровью или имуществу третьих лиц.

В данный момент относительно численности членов общества существуют ограничения: для физических лиц – 2 тысячи человек, для юридических лиц — не более 500 компаний. Законопроектом предлагается снять это ограничение с целью привлечения обществом новых членов, развития новых видов страхования, допускаемых к осуществлению.

Денежные реалии

Законопроект распространяет на ОВС требования в части обеспечения финансовой устойчивости и платежеспособности, предусмотрено обязать общество в целях обеспечения финансовой устойчивости иметь собственный капитал, рассчитанный в соответствии с методикой Банка России, в размере, позволяющем обеспечить выполнение обязательств по взаимному страхованию.

На членов общества распространяются положения закона о банкротстве после отзыва лицензии в части введения временной администрации. Также документ ограничивает для членов общества-физических лиц субсидиарную ответственность размером годовой страховой премии.

Устанавливается, что в случае исключения члена из ОВС общество продолжает нести обязательства по заключенным с таким членом общества договорам страхования имущественных интересов, связанных с риском наступления ответственности за причинение вреда жизни, здоровью или имуществу третьих лиц.

Также предлагается снять ограничение на расходование денежных средств: направлять их на личное страхование, не только на имущественное. Это идет вразрез с нормами отечественного законодательства, однако инициативная группа высказалась в поддержку снятия данного ограничения. Государства – члены ВТО, на территории которых зарегистрированы страховые организации, смогут открывать филиалы в РФ.

В госдуму внесли законопроект о регулировании деятельности обществ взаимного страхования

МОСКВА, 23 марта. /ТАСС /. Группа депутатов во главе с председателем комитета нижней палаты парламента по финрынку Анатолием Аксаковым внесла в Госдуму законопроект, направленный на регулирование деятельности обществ взаимного страхования. Документ размещен в электронной базе данных Госдумы.

Законопроект направлен на развитие такой формы организации страховой защиты, как взаимное страхование, и повышение заинтересованности граждан и юрлиц в страховании своих имущественных интересов путем объединения в общества взаимного страхования. С целью повышения доступности взаимного страхования законопроект снимает ограничения в части максимально допустимого числа членов общества.

В настоящее время общества взаимного страхования вправе осуществлять только отдельные виды имущественного страхования, при этом действует запрет на осуществление ими личного страхования. В то же время в мировой практике общества специализируются не только на имущественном страховании, но также на личном страховании.

В этой связи в целях гармонизации с нормами международного регулирования документом вносятся изменения, предусматривающие, что объектами взаимного страхования могут быть объекты личного и имущественного страхования.

Вместе с тем законопроектом предлагается разрешить обществам осуществлять страхование от несчастных случаев и болезней, а также добровольное медицинское страхование.

При этом в целях соблюдения интересов страхователей (застрахованных лиц, выгодоприобретателей) законопроектом вносятся изменения, направленные на запрет осуществления обществами обязательного страхования, а также добровольного имущественного страхования, если в соответствии с законодательством РФ такое страхование является условием осуществления профессиональной деятельности. Также законопроектом устанавливается, что общество, членами которого являются физлица, не вправе осуществлять взаимное страхование имущественных интересов, связанных с риском наступления ответственности за причинение вреда жизни, здоровью или имуществу третьих лиц.

Для повышения финансовой устойчивости общества, защиты интересов членов общества и третьих лиц законопроектом предлагается: распространить на общества требования в части обеспечения финансовой устойчивости и платежеспособности, которые в настоящее время предусмотрены для страховых организаций; распространить на общества положения закона от о банкротстве в части введения временной администрации после отзыва лицензии; ограничить для членов общества-физлиц субсидиарную ответственность размером годовой страховой премии.

Также предлагается установить, что в случае исключения члена из общества оно продолжает нести обязательства по заключенным с таким членом общества договорам страхования имущественных интересов, связанных с риском наступления ответственности за причинение вреда жизни, здоровью или имуществу третьих лиц; распространить на отношения из договора страхования, заключенного между членом общества-физлицом и обществом нормы, установленные законодательством о защите прав потребителей.

Федеральный закон от 29.11.2007 № 286-ФЗ

1. Общее собрание членов общества является высшим органом управления общества. Общее собрание членов общества может быть очередным или внеочередным.

- 2. К компетенции общего собрания членов общества относятся:

- 1) утверждение устава общества и вносимых в устав общества изменений;

- 2) утверждение положений об органах управления общества и органе контроля общества;

- 3) принятие решения о приеме новых членов общества, если уставом общества это не отнесено к компетенции правления общества;

- 4) принятие решения об исключении из общества;

- 5) утверждение по представлению правления общества плана деятельности общества на год, в том числе финансового плана, и отчета правления общества о деятельности общества по итогам года;

- 6) избрание членов правления общества, его председателя и досрочное прекращение их полномочий, а также рассмотрение отчетов об их деятельности;

(Пункт в редакции, введенной в действие Федеральным законом от 23 мая 2016 года № 146-ФЗ. – См. предыдущую редакцию.)

7) назначение на должность и освобождение от должности директора общества, рассмотрение отчетов о деятельности директора общества;

8) принятие решения о проведении аудита бухгалтерской (финансовой) отчетности, утверждение аудиторской организации, индивидуального аудитора и условий договора, заключаемого обществом с аудиторской организацией или индивидуальным аудитором, если уставом общества решение этих вопросов не отнесено к компетенции правления общества;

(Пункт в редакции, введенной в действие с 16 ноября 2014 года Федеральным законом от 4 ноября 2014 года № 344-ФЗ; в редакции, введенной в действие Федеральным законом от 23 мая 2016 года № 146-ФЗ. – См. предыдущую редакцию.)

9) утверждение решений правления общества, если такое утверждение предусмотрено уставом общества;

(Пункт в редакции, введенной в действие Федеральным законом от 23 мая 2016 года № 146-ФЗ. – См. предыдущую редакцию.)

- 10) утверждение правил страхования в случае, если уставом общества предусмотрено заключение договора страхования;

- 11) утверждение размера страхового тарифа, а также структуры тарифной ставки;

- 12) утверждение условий перестрахования рисков страховой выплаты (страхового возмещения) по страховым обязательствам общества;

- 13) порядок формирования резервов, которые образуются за счет доходов, остающихся после уплаты налогов и иных обязательных платежей, и необходимы для обеспечения деятельности общества;

- 14) утверждение годового отчета, годовой бухгалтерской (финансовой) отчетности, годового отчета службы внутреннего аудита (внутреннего аудитора) общества;

(Пункт в редакции, введенной в действие с 1 сентября 2013 года Федеральным законом от 23 июля 2013 года № 251-ФЗ; в редакции, введенной в действие Федеральным законом от 23 мая 2016 года № 146-ФЗ. – См. предыдущую редакцию.)

15) принятие решения об источнике покрытия образовавшегося отрицательного финансового результата осуществления взаимного страхования за отчетный год;

(Пункт в редакции, введенной в действие с 31 декабря 2012 года Федеральным законом от 30 декабря 2012 года № 294-ФЗ. – См. предыдущую редакцию.)

16) принятие решения о внесении членами общества дополнительного взноса и об определении его размера;

17) принятие решения о направлениях использования положительного финансового результата осуществления взаимного страхования за отчетный год;

(Пункт в редакции, введенной в действие с 31 декабря 2012 года Федеральным законом от 30 декабря 2012 года № 294-ФЗ. – См. предыдущую редакцию.)

- 18) утверждение общей суммы расходов, связанных с уставной деятельностью общества, а также принятие решений об установлении взносов на покрытие расходов, связанных с уставной деятельностью общества;

- 19) решение вопросов о вступлении в ассоциации (союзы) обществ и выходе из ассоциаций (союзов) обществ;

- 20) принятие решения о реорганизации или ликвидации общества и о прекращении членства в обществе в связи с ликвидацией общества;

- 21) решение предусмотренных настоящим Федеральным законом и уставом общества иных вопросов.

3. Вопросы, отнесенные к компетенции общего собрания членов общества, не могут быть переданы на решение директора общества. Вопросы, отнесенные к компетенции общего собрания членов общества, не могут быть переданы на решение правления общества, за исключением вопросов, предусмотренных настоящим Федеральным законом.

4. Общее собрание членов общества правомочно рассматривать любой вопрос, относящийся к деятельности общества, и принимать решение по этому вопросу, если он внесен по инициативе правления общества, руководителя службы внутреннего аудита (внутреннего аудитора) общества или директора общества либо по требованию не менее одной десятой от общего числа членов общества.

(Часть в редакции, введенной в действие Федеральным законом от 23 мая 2016 года № 146-ФЗ. – См. предыдущую редакцию.)

Общества взаимного страхования

Взаимным страхованием называется страхование имущественных интересов членов общества на взаимной основе путем объединения в обществе взаимного страхования необходимых для этого средств. Взаимное страхование осуществляется обществом взаимного страхования.

Правовое регулирование взаимного страхования осуществляется:

- • Гражданским кодексом РФ;

- • Федеральным законом «О взаимном страховании»[1];

- • Законом об организации страхового дела;

- • Федеральным законом «О некоммерческих организациях»[2];

- • другими федеральными законами и нормативными правовыми актами.

Взаимное страхование обществом имущественных интересов своих членов осуществляется непосредственно на основании:

- • устава общества;

- • договора — в случае, если уставом общества предусмотрено заключение договора страхования.

Взаимному страхованию, осуществляемому непосредственно на основании устава общества, подлежат только имущественные интересы, связанные с осуществлением одного вида страхования. В этом случае правила страхования являются неотъемлемой частью устава общества и должны определять сходные условия взаимного страхования для всех членов общества.

Общество не вправе осуществлять обязательное страхование (за исключением случаев, если такое право предусмотрено федеральным законом о конкретном виде обязательного страхования).

Объектами взаимного страхования являются объекты имущественного страхования, т.е. имущественные интересы членов общества, связанные, в частности:

- 1) с владением, пользованием и распоряжением имуществом (страхование имущества);

- 2) риском наступления ответственности за причинение вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, риском ответственности за нарушение договора (страхование гражданской ответственности);

- 3) осуществлением предпринимательской деятельности (страхование предпринимательских рисков).

Общество взаимного страхования представляет собой основанную на членстве некоммерческую организацию, которая создается в целях взаимного страхования. Однако положения пунктов 3, 5, 7, 10 и 14 ст.

32 Федерального закона «О некоммерческих организациях», регламентирующие порядок осуществления контроля за деятельностью некоммерческих организаций, на общество взаимного страхования не распространяются.

Общество создается но инициативе:

- • не менее чем пяти, но не более двух тысяч физических лиц;

- • не менее пяти физических лиц и не менее чем трех юридических лиц, но не более чем двух тысяч физических лиц и не более чем пятисот юридических лиц.

Указанное количество физических и юридических лиц является предельно допустимым при функционировании общества взаимного страхования.

Также общество взаимного страхования может быть создано в результате реорганизации юридического лица. Сведения об обществах подлежат внесению в единый государственный реестр субъектов страхового дела в порядке, установленном Банком России.

Осуществлять свою деятельность общество имеет право с момента получения лицензии на осуществление взаимного страхования.

Общество взаимного страхования обязано опубликовывать в средствах массовой информации или размещать в сети «Интернет» (в том числе на официальном сайте общества в сети «Интернет»):

- 1) устав общества;

- 2) состав членов общества;

- 3) порядок прекращения членства в обществе и сведения о членах общества, прекративших членство в обществе;

- 4) информацию о принятом решении о ликвидации общества.

Финансовая неуязвимость ОВС и как члены ОВС «солидарно несут субсидиарную ответственность»

«Солидарно» и «солидарная ответственность» не всегда одно и то же.

Аннотация.

Рассмотрены вопросы финансовой устойчивости обществ взаимного страхования (ОВС). Проведен анализсолидарного несения субсидиарной ответственности членами ОВС по его страховым обязательствам. Раскрыт практический механизм регулирования ответственности членов ОВС.

- Фундаментальные отличия общества взаимного страхования

- ОВС обладает следующими особенностями, отличающими его от страховой организации (коммерческой страховой компании):

- — является видом потребительского кооператива (некоммерческая корпоративная организация потребительское ОВС),

- — создается для осуществления взаимного страхования имущественных интересов своих членов (страхователей),

- — не формирует уставный капитал,

- — формирует гарантийный фонд из своего некоммерческого дохода,

- — имеет вступительный взнос для покрытия расходов, связанных с уставной деятельностью,

- — имеет возможность освобождать страхователей от уплаты очередного страховоговзноса при наличии положительного финансового результата и при безубыточном страховании (так называемый «золотой полис»),

- — имеет особенный порядок покрытия убытка за отчетный год через дополнительные взносы страхователей – членов ОВС.

- Финансовая устойчивость ОВС, включая первоначальный этап создания

- Гарантиями обеспечения финансовой устойчивости ОВС являются:

- — экономически обоснованные страховые тарифы,

- — страховые резервы, формируемые за счет уплачиваемых страхователями страховых взносов и предназначенные исключительно для страховых выплат,

— перестраховочная защита, т.е. частичная передача рисков выплаты страхового возмещения коммерческому или государственному перестраховщику,

— гарантийные фонды, формируемые за счёт вступительных и целевых взносов, а также некоммерческого дохода, полученного от страховыхопераций,

— дополнительные взносыстрахователей (членов ОВС).

Следует особо подчеркнуть, что ОВС помимо страховых (технических) резервов, необходимых для выполнения принимаемых страховых обязательств, формирует гарантийные фонды, обеспечивая тем самым достаточную маржу платёжеспособности.

Причём условия для быстрого формирования таких фондов у ОВС гораздо более привлекательные, чем у коммерческих страховщиков.

Достаточно быстрое – начиная, например, с первого года деятельности, обязательное формирование гарантийного фонда до определённого размера, адекватного масштабу деятельности, может быть установлено как самим ОВС в его уставе (добровольно), так и по закону (путём внесения изменений в законодательство).

Важным условием повышения экономической эффективности деятельности ОВС, в особенности на этапе его формирования, является увеличение количества членов ОВС.

Чем больше страхователей, тем больше взносов (вступительных, страховых, целевых), тем быстрее формируются гарантийные фонды, играющие определяющую роль для развития ОВС, страховой защиты его членов и тем быстрее проявляются всеиныеего преимущества на практике.

Положения, дополнительно регулирующие финансовую устойчивость ОВС на первоначальном и последующих этапах, могут быть включены и в специальное «учредительское соглашение», заключаемое при создании ОВС, с дальнейшим присоединением к этому соглашению всех новых членов ОВС.

Финансовый результат ОВС. Ответственность членов ОВС

Если по итогам года финансовый результат ОВС является положительным и за время деятельности ОВС уже сформированы достаточные гарантийные фонды,то общее собрание может принять решение об уменьшении размера страховой премии, вплоть до ее обнуления, т.е.

об освобождении части страхователей от её уплаты и предоставленииим «золотого полиса» на предстоящий период страхования.

Это значит, что сформированных ОВС гарантийных фондов достаточно для покрытия рисков по заключенным с этими страхователями договорам страхования.

Если же по итогам года финансовый результат ОВС является отрицательным, то общее собрание принимает решение об источнике покрытия образовавшегося убытка: об уплате всеми членами ОВС дополнительного взноса (т.е. о восстановлении платежеспособности через механизм субсидиарной ответственности).

Порядок расчета дополнительного взноса определяется уставом ОВС или может быть установлен в отдельном «учредительском соглашении». В этом документе могут быть установлены достаточно гибкие процедуры и механизмы покрытия образовавшегося убытка.

Это могут быть, например, рассрочка выплаты страхового возмещения или его уменьшение (возможно, даже до объема, не ведущего к необходимости делать дополнительные взносы), получение займа, пропорциональный обязательствам перед членом ОВС расчет его дополнительного взноса, другое.

Здесь надо отчетливо понимать, что речь не идёт о полной субсидиарной ответственности каждого члена-страхователя по обязательствам общества.

Бытующее мнение, что члены ОВС отвечают по его обязательствам всем своим имуществом, совершенно не соответствует действительности.

В законе предусмотрена лишь возможностьсубсидиарной ответственности членов общества по уплате дополнительного страхового взноса, когда страховые обязательства ОВС превышают все его резервы и фонды (невероятная ситуация на практике!).

Внесение дополнительного взноса означает по сути, что при расчете страхового тарифа была допущена ошибка, которую нужно восполнить таким взносом. Кроме того, субсидиарная ответственность в ОВС исходит из того, что каждый член/участник является не только взаимным страхователем, но и частью взаимного страховщика.

В целях защиты прав и законных интересов страхователей-членов ОВС, обеспечения эквивалентности обязательств активам ОВС, несение субсидиарной ответственности осуществляется в течение 2-х лет после выхода члена ОВС из ОВС. Данный срок является пресекательным, т.е. не может быть продлен или восстановлен по окончанию.

Современные российские реалии «неограниченной» ответственности

Следует отметить, что в современных российских экономических и юридических реалиях, сам по себе институт «ограниченной ответственности» существенно видоизменился с тенденцией к более полной и зачастую совершенно неограниченной ответственности участников ООО и акционеров АО.

Особую «благодарность» в данном вопросе мы должны высказать «банкротному» законодательству и сложившейся устойчивой практике по делам о несостоятельности, которые как по сути так и по форме полностью форсировали и отменили такие фундаментальные принципы корпоративных отношений как ограниченная ответственность участников коммерческих организаций, установив де-юре принцип полной и во многих случаяхпрезюмируемой ответственности по долгам компаний. Под влиянием этих процессов, аналогичную тенденцию мы видим в сфере корпоративных отношений.

На этом фоне, потенциальная угроза дополнительных взносов при участии в ОВС выглядит не страшнее, чем один из многочисленных рисков участника любого хозяйственного общества. Риски, принимаемые на себя акционерами, зачастую находятся вне рамок их возможного контроля и воздействия (ошибки менеджмента, общие риски предпринимательской деятельности и т.д.).

В то же время, профессиональное управление рисками в деятельности ОВС на основе как фундаментальных законов статистики, так и актуарных расчетов, реально наблюдаемой статистики убыточности и нормирования отдельных страховых рисков, позволяет существенно нивелировать опасность высоких дополнительных взносов участников ОВС, вплоть до выведения формул «потенциально возможных и планово-допустимых убытков/дополнительных взносов».

- Такая модель позволяет в перспективе выстроить иерархию ОВС в том числе по аналогии с инвестиционными институтами, предлагающими разные модели инвестирования, в которых потенциальная доходность связывается с более агрессивной, умеренной или консервативной моделью инвестирования.

- В приложении к обсуждаемому вопросу это означает возможность более частого получения бесплатного «золотого полиса» при более высоком уровне потенциальных дополнительных взносов и соответственно, наоборот.

- Юридический анализ положения закона «…солидарно несут субсидиарную ответственность…»

Обратимся к более подробному юридическому анализу нормы закона об ответственности участников ОВС (п.3 ст.7 286-ФЗ «О взаимном страховании»):

- Члены общества солидарно несут субсидиарную ответственность по страховым обязательствам общества в пределах невнесенной части дополнительного взноса каждого из членов общества. Указанная субсидиарная ответственность означает, что в случае невнесения членом общества дополнительного взноса каждый другой член общества обязан внести часть такого дополнительного взноса пропорционально причитающейся к получению от члена общества страховой премии.

Для выявления смысла указанной нормы права в отношении типагражданско-правовой ответственности участников ОВС,следует остановиться на таких нормативно определенных категориях, как:

А. Солидарная ответственность (ст. 322, 323 ГК РФ). При солидарной ответственности должников кредитор вправе требовать исполнения как от всех должников совместно, так и от любого из них в отдельности, притом как полностью, так и в части долга.

Б. Субсидиарная ответственность (ст. 399 ГК РФ). Если основной должник отказался удовлетворить требование кредитора или кредитор не получил от него в разумный срок ответ на предъявленное требование, это требование может быть предъявлено лицу, несущему субсидиарную ответственность.

В. Долевая ответственность/ответственность по долям (ст. 321 ГК РФ). Если в обязательстве участвуют несколько должников, то каждый из должников обязан исполнить обязательство в равной доле с другими постольку, поскольку из закона, иных правовых актов или условий обязательства не вытекает иное.

Первые два определения указывают на тип ответственности по отношению к обязанному лицу. Долевая же ответственность делает акцент на распределении и ограничении размера ответственности долей в обязательстве.

В соответствии с указанным терминологическим аппаратом, второе предложение в п.3 ст.7 286-ФЗ как раз и устанавливает такой механизм ограничения ответственности как разделение ее по долям.

==== Врезка

Для иллюстрации приведем пример: ОВС,состоящее из 100 участников,страхует жилые дома примерно одинаковой стоимости с ежегодной страховой премией 1500 ₽ за один дом.

Общее собрание членов ОВС приняло решение о дополнительных взносах для покрытия отрицательного финансового результата за истекший календарный год на общую сумму 100 000 ₽, т.е. по 1000 ₽ с каждого участника ОВС.

Дополнительные взносы не внесли 5 участников.

Можно ли требовать в соответствии с п.3 ст.7 286-ФЗ недостающие 5000 ₽ с одного участника? Нет, с него можно требовать только 50 ₽, так как это и есть его 1:100 в совокупной годовой страховой премии или другими словами, его пропорциональная часть.

======

Возвращаясь к терминам солидарная/субсидиарная ответственность в контексте п.3 ст.7 286-ФЗ, следует отметить, что в ней не идет речь о солидарной ответственности как юридическом механизме, в соответствии с которым требование на полную сумму может быть предъявлено к любому лицу.

Законодатель употребляет термин «солидарно» в значении «совместно».

Утверждение обратного означало бы, что ответственность носит солидарный характер (на полную сумму к любому из солидарных должников), что явным образом противоречит утверждению об ограничении размера ответственности участника ОВС пропорцией в обязательстве по внесению дополнительного взноса (второе предложение п.3 ст.7 286-ФЗ). Термины «солидарная ответственность» и «ответственность по долям» таким образом являются взаимоисключающими.

Дополнительно, обратим внимание что в анализируемой норме права сказано «…обязан внести часть такого дополнительного взноса…», что также явным образом указывает на ограниченный характер обязательства каждого из участников ОВС.

Заключение

Ответственность членов ОВС лишь на первый взгляд имеет безальтернативно неограниченный характер.Однако фактически и, главное, юридически состав «солидарной субсидиарной ответственности» может и с очевидностью должен быть приведен к разумному и прогнозируемому ограничению.

Существенно, что такие ограничения могут быть обеспечены за счет внутреннего регламентирования ОВС, без внесения специальных изменений на этот счет в нормативное регулирование.Базой такого внутреннего регулирования служит как традиционный для страхового дела риск-менеджмент, нацеленный на минимизацию возможных убытков от страховой деятельности, так и специфичные для ОВС механизмы.

- Основными механизмами такого внутреннего регулирования являются реализация ОВС следующих обоснованных политик:

- — тарифной политики,

- — андеррайтинговой политики (по селекции членов, страхованию рисков),

- — перестраховочной политики (перестрахование крупных и катастрофических рисков),

- — финансовой политики (формирования гарантийных фондов),

- — экспертной политики (создание и эффективное использование резерва предупредительных мероприятий).

- Также в случае необходимости после исчерпания всех фондов и резервов ОВС по закону «включается» обязанность членов ОВС по уплате дополнительного взноса для выполнения обязательств ОВС.

- Указанные особенности делают ОВС:

- Финансово неуязвимым хозяйствующим субъектом (не имеющим оснований для последующего банкротства), обеспечивающим справедливое перераспределение результатов страховой деятельности между членами ОВС-страхователями,

- Наиболее экономически эффективной формой организации оптимальной страховой защиты лиц, объединённых групповыми, территориальными или иными интересами, и по адекватной цене,

- Уникальным инструментом страхования профессиональной ответственности и регулирования целых отраслей экономики.

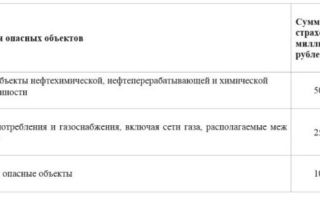

В прилагаемой таблице для наглядности сведены основные особенности финансовых моделей деятельности коммерческой СК и ОВС.

Сравнение финансовых моделей деятельности коммерческой страховой организации и ОВС

| Общество взаимного страхования (ОВС) | Коммерческая страховая организация (АО, ООО) | |

| Уставный капитал | Отсутствует | Формируется, в размере не менее 300 млн руб. |

| Гарантийный фонд | Формируется | Отсутствует |

| Вступительный взнос | Уплачивается | Отсутствует |

| Страховые резервы (для осуществления страховых выплат) | Формируются | Формируются |

| Андеррайтинговая политика (принятие риска на страхование) | Применяется | Применяется |

| Перестрахование (передача участи рисков выплаты иным страховщикам) |

Применяется | Применяется |

| Метод оказания финансовой помощи | Дополнительный платеж страхователей (в результате солидарного несения субсидиарной ответственности) | Материальная помощь собственников (акционеров, участников общества) из собственных средств |

| Финансовый результат | «Собственность» страхователей | «Собственность» акционеров, участников |

| Освобождение от уплаты страховых премий (при безубыточном страховании) |

Используется | Не используется |

| Участие страхователя в управлении обществом и принятии решений | Допускается | Не допускается |

- Современные ОВС в силу специфики внутренних организационных отношений и особых возможностей по условиям страхования и обеспечению своей финансовой устойчивости, могут показать уникальные результаты деятельности во многих сегментах страхового рынка.

- Отдельно следует отметить, что современные информационные технологии дают взаимному страхованию совершенно новые возможности, превращая его особенности в неоспоримые конкурентные преимущества.

- Давыдов Иван Иванович

Вице – президент НАВС, к.э.н.