13.08.2016 2 574 0 Время на чтение: 7 мин. Рейтинг:

Приветствую вас на Финансовом гении! Сегодня мы поговорим о том, что представляет собой Национальная Перестраховочная Компания (НПК), решение о создании которой уже принято в России, и которая должна начать свою работу в октябре 2016 года.

О необходимости создания НПК разговоры велись уже давно. В частности, Центральный банк РФ начал подготовку к созданию этой структуры еще в октябре 2015 г.

21 июня 2016 года Закон о создании НПК был принят Государственной думой, 29 июня — одобрен Советом Федерации, а 3 июля 2016 года принятый нормативный акт подписал президент России. 29 июля 2016г.

на сайте ЦБ появилось сообщение, констатирующее принятие решения о создании Национальной Перестраховочной Компании, а также утверждение ее устава, частичное формирование наблюдательного совета и избрание ключевых руководителей.

Немного официальных данных:

- Уставный капитал НПК — 71 млрд. рублей (из них 21,3 млрд. уже внесено);

- Владелец НПК — ЦБ РФ (100% акций);

- Президент НПК — Николай Галушин (1-й зам. председателя правления АО «СОГАЗ»);

- Председатель Наблюдательного совета НПК — Сергей Швецов (1-й зам. председателя правления ЦБ РФ);

- Создание и госрегистрация НПК — намечены на август 2016 года;

- Получение НПК лицензии на перестрахование и начало деятельности — намечены на октябрь 2016 года.

Создание Национальной Перестраховочной Компании связывают, в первую очередь с трудностями, которые возникли у бизнеса в условиях санкций.

До этого многие представители крупного и среднего бизнеса в России, как это предполагает мировая практика, перестраховывали свои коммерческие риски за рубежом в ведущих, наиболее надежных страховых компаниях с мировым именем.

Теперь, когда введены санкции, американским и многим европейским компаниям запрещено иметь коммерческие отношения с РФ, особенно с теми компаниями, которые входят в санкционный список (а это крупные государственные компании, для которых услуга перестрахования очень актуальна), но и с остальными — тоже. Соответственно, надо было искать какую-то новую возможность, для чего с большим опозданием была создана Национальная Перестраховочная Компания.

Кому, в первую очередь, необходимы услуги перестрахования рисков:

- Национальным страховым компаниям (перестрахование страхуемых рисков — устоявшаяся мировая практика);

- Банкам и другим финансовым компаниям (страхование своих активов);

- Экспортерам и импортерам (страхование коммерческих и транспортных рисков).

При этом российские компании, нуждающиеся в услугах перестрахования, принятый закон обязывает не менее 10% в обязательном порядке перестраховывать именно в НПК.

Таким образом, что мы имеем.

- Создается государственная структура, фактически, дочерняя структура ЦБ РФ, которая будет заниматься перестрахованием.

- Эта структура призвана заменить на российском рынке ведущие мировые страховые компании.

- Клиенты на перестраховку будут направляться в обязательном порядке, принятом законом.

То есть, Национальная Перестраховочная Компания (НПК) — это своего рода финансовая государственная монополия. Хорошо это или плохо? На мой взгляд, положительного в этом мало, и вот почему, приведу основные аргументы по ключевым критериям, которые следует рассматривать:

- Надежность. Вновь созданная государственная компании России видится мне куда менее надежной, чем западные страховщики с десятилетней историей и мировым именем. То есть, по надежности НПК не создаст альтернативы тому, что было.

- Стоимость. Пока ничего не известно о тарифах на перестрахование, но, судя по рыночным условиям, они будут существенно выше, чем те, под которые российские компании ранее перестраховывали свои риски за рубежом. Просто на западе и в России разная стоимость финансовых ресурсов и разные тарифы. То есть, в ценовом варианте НПК тоже не создаст альтернативы тому, что было.

- Выбор. Создание Национальной Перестраховочной Компании еще больше ограничивает выбор для бизнес-структур, чем санкции, для минимизации последствий которых она была создана. Ведь, как минимум, 10% рисков государство обязует страховать именно в ней, то есть, не оставляет выбора, а это всегда плохо.

Что можно считать преимуществом создания НПК? То, что на российском рынке появилась новая структура, перестраховывающая риски, которая выглядит пусть менее надежной, чем западные компании, но зато более надежной, чем многие имеющиеся представители страхового рынка — коммерческие структуры.

А также то, что прибыль от деятельности этой структуры будет получать Центральный Банк, и эти «лишние деньги» ему не помешают.

Но, с другой стороны, прибыльность НПК никто не может гарантировать, и очень вероятно что она будет работать с убытком, особенно на первых порах, тогда эти убытки тоже лягут на плечи Центрального Банка.

В целом, пока делать какие-то точные выводы о создании НПК рано, будем наблюдать становление этой структуры: как оно будет происходить, будет ли укладываться в запланированный график, и как Национальная Перестраховочная Компания начнет вести свою деятельность, какие реальные результаты это принесет в ближайшее время.

На этом все. Излагайте свои мнения о создании Национальной Перестраховочной Компании в х. Увидимся в других публикациях на Финансовом гении!

Дума приняла закон о перестраховочной госкомпании — BBC News Русская служба

Автор фото, ThinkStock

Подпись к фото,

Российская Госдума приняла закон об НПК во вторник сразу в двух чтениях — втором и третьем

Госдума России одобрила закон о создании Национальной перестраховочной компании, которая возьмет на себя риски клиентов, подпавших под западные санкции. Частные игроки рынка будут обязаны передать компании 10% своих договоров перестрахования.

Под перестрахованием понимается международная практика, в соответствии с которой страховщики сами страхуют риски у других компаний, именуемых перестраховщиками.

Это значит, что при наступлении страхового случая такая компания-перестраховщик берет на себя часть ответственности по договору страхования. В то же время за свои услуги она в любом случае получает часть страховой премии.

Рынок перестрахования имеет глобальные масштабы. Его емкость, по некоторым данным, в июне 2015 года составила 69 млрд долларов. Емкость российского рынка оценивалась Центробанком в 2014 году в 138,5 млрд рублей (2,1 млрд долларов).

Необходимость в создании Национальной перестраховочной компании появилась после введения санкций в отношении России. Ряд компаний оборонного сектора лишились возможности страховать свои проекты; та же участь постигла проекты, связанные с Крымом.

Всего, по состоянию на апрель прошлого года, из-за санкций не могло быть перестраховано 2 тыс. договоров, сообщал РБК со ссылкой на участников встречи ЦБ с представителями страхового рынка. Одним из самых громких незастрахованных проектов на тот момент являлось строительство Керченского моста стоимостью 228 млрд рублей (позже его застраховала малоизвестная крымская компания).

Российские власти обсуждали несколько вариантов решения проблемы: обратиться к азиатским перестраховочным компаниям, объединить российских перестраховщиков в пул по перестрахованию конкретных рисков — либо создать госкомпанию. Верх одержал последний вариант.

Изначально Банку России будут принадлежать 100% акций компании. Иные лица или группа лиц не имеют права приобретать более 10% акций НПК.

Авторы законопроекта в пояснительной записке к нему отмечали, что создание крупной перестраховочной организации отвечает мировой практике.

«Например, по данным Эксперт РА, среди стран БРИКС в 2011 году в топ-30 крупнейших мировых перестраховщиков вошли China Re (8-е место), General Insurance Corporation of India (16-е место), IRB — Brasil Resseguros (29-е место), Россия не представлена в этом списке», — указывалось в документе.

Однако эксперты рынка отмечают, что все вышеперечисленные компании, начинаясь как проекты по защите национальных интересов, затем трансформировались в рыночные механизмы, и успех НПК в России напрямую связан с тем, насколько быстро и успешно удастся сделать это и ей.

«К сожалению, мы имеем отрицательный опыт по ряду механизмов, которые находятся в собственности государства и не всегда эффективно расходуют средства, которые им выделяются», — говорит вице-президент «Ингосстраха» Илья Соломатин.

Норму о передаче в НПК 10% от обязательств частных компаний (закон предусматривает некоторые исключения — но не значительные) он сравнивает с косвенным налогом.

«Это, скорее всего, один из возможных способов быстрого выхода на рентабельность в короткий промежуток времени для государства. Но согласитесь, это не совсем рыночный метод», — отмечает Соломатин.

В Федеральной антимонопольной службе ранее тоже указывали, что закрепление 10-процентной цессии (так на профессиональном языке страховщиков называется вышеупомянутая обязанность) будет создавать преимущества для деятельности НПК на рынке перестрахования и может привести к искажению конкурентных условий работы.

Тем не менее, незадолго до рассмотрения законопроекта в первом чтении стало известно, что ЦБ отстоял обязательную передачу в НПК 10% рисков с коммерческого рынка перестрахования.

Национальная перестраховочная компания может заработать уже с 1 января 2017 года.

Перестраховочные компании: что это, и для чего они нужны — Офтоп на vc.ru

Помимо рынка страхования и в России и в мире развито перестрахование. Это процесс, при котором страховщик передаёт часть риска и обязательств перед своими клиентом другой компании, перестраховщику.

Подробнее об этом рассказывает Сергей Катаргин, генеральный директор компании «Независимые Страховые Консультанты» и основатель проекта «Онкострахование.рф».

Компании прибегают к перестрахованию, когда объём обязательств перед клиентами превышает сумму денег, которая есть у страховой. Например, капитал компании составляет 3 млрд рублей, а клиентам в случае наступления рисков она должна будет выплатить 3,5 млрд рублей. В этом случае страховая обратиться к перестраховщику и передаст ему риски на 0,5 млрд рублей.

Клиенты обычно не знают о том, что их риск перестрахован, для них главное – гарантия получения выплаты. Именно эту гарантию и обеспечивает перестрахование.

Интересно, что перестрахование может происходить неограниченное количество раз: страхователь купил полис, затем страховщик перестраховал риск в другой организации, та перестраховала его ещё раз и так далее (этот процесс называется ретроцессия).

Цепочка перестрахования может быть довольно длинной, из-за этого возникает риск, что часть обязательств перед клиентом останется у компании-банкрота.

Перестрахование существует не только в России, подобные сделки происходят на международном уровне. Часть рисков российские компании передают иностранным перестраховщикам и наоборот, зарубежные организации перестраховывают риски в нашей стране.

По форме обязательств перестрахование бывает договорным (факультативным) и автоматическим (облигаторным).

При договорном типе перестрахователь отдает перестраховщику только те риски, которые считает нужными. Страхователь решает, передавать риск целиком или какую-то его часть, а перестраховщик определяет, принимать ли на себя долю риска и по какой цене. При этом перестрахователь может предложить риск сразу нескольким компаниям, чтобы заключить самую выгодную сделку.

При автоматическом перестраховании страховщик обязан передать все договоры, которые отвечают определённым критериям. Например, все договоры на страхование имущества юридических лиц или все договоры с определённой страховой суммой. Встречается и смешанный тип перестрахования.

Источник

В связи со спросом на перестрахование в России появились отдельные компании, которые специализируются только на этой услуге.

Сейчас таких компаний всего 4: «Русское перестраховочное общество», «Капитал Перестрахование», «Скор перестрахование» и «РНПК».

Компаний, которые совмещают перестрахование с другими видами страховой деятельности, гораздо больше – 52 организации. Лидирующие позиции на рынке России занимают «РНПК», «Ингосстрах» и «Согаз».

По данным «РНПК», чаще всего в нашей стране перестраховывают следующие риски:

- Имущество юридических лиц

- Страхование ответственности

- Авиакаско

- Обязательное страхование гражданской ответственности перевозчиков (ОСГОП)

- Финансовые риски

Если говорить о договорах перестрахования, которые поступают в Россию из-за границы, то чаще всего перестраховывают риски Великобритания, Германия, Индия, Финляндия и ОАЭ.

Чтобы обеспечить рост российского рынка перестрахования и сократить объём премий, которые передаются за границу, была создана Российская Национальная Перестраховочная Компания (РНПК).

Инициатива её создания принадлежит Центральному Банку России, он же владеет 100% акций компании. Важнейшая роль РНПК – принять на себя часть рисков, которые раньше передавались зарубежным перестраховщикам.

4% бизнеса РНПК связано с международным перестрахованием и 86% – с перестрахованием внутри страны.

Страховая компания Российская национальная перестраховочная компания (РНПК)

Справка banki.ru о компании

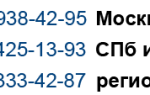

АО РНПК – специализированная перестраховочная компания, созданная в 2016 году по инициативе Банка России с целью поддержки отечественного страхового рынка посредством предоставления перестраховочной емкости для защиты имущественных интересов. По итогам 2017 года АО РНПК заняла первое место по сборам на рынке перестрахования (7,62 млрд рублей). Компания не имеет представительств и филиалов. Головной офис расположен в Москве.

Компания зарегистрирована 3 августа 2016 года на основании соответствующего решения Банка России от 29 июля 2016 года.

С 29 декабря 2016 года официальным названием общества является АО «Российская национальная перестраховочная компания» (АО «РНПК»), ранее – АО «Перестраховочная компания НПК».

Согласно выданной лицензии общество вправе заключать договоры перестрахования по всем видам страхования, в том числе: личное страхование, имущественное страхование, добровольное медицинское страхование, страхование ответственности, обязательное страхование.

АО РНПК создано для предоставления перестраховочной защиты российским страховщикам, столкнувшимся с недоступностью международных перестраховочных емкостей. Основным направлением деятельности компании является защита санкционных рисков, которые невозможно перестраховать за рубежом, а также перестрахование рисков по страхованию жилья от чрезвычайных ситуаций.

В мае 2017 года Наблюдательный совет АО РНПК утвердил пятилетнюю стратегию развития, согласно которой к 2021 году компания должна стать лидером российского рынка перестрахования с объемом премий в 24,7 млрд рублей, иметь под контролем более 40% рынка входящего перестрахования (сейчас чуть почти 35% рынка занимают совокупно два лидера – «Согаз» и «Ингосстрах») и принимать не менее 15% всех основных рисков на рынке исходящего перестрахования. С 1 января 2017 года страховые компании в обязательном порядке передают РНПК 10% рисков по договорам перестрахования объектов, находящихся под международными санкциями.

Компания является членом Российской Ассоциации Авиационных и Космических Страховщиков (РААКС), Российского Антитеррористического Страхового Пула, Всероссийского Союза Страховщиков и Федерации Афро-Азиатских Страховщиков и Перестраховщиков.

Единственным акционером общества является Центральный Банк РФ (100% акций).

Основной линией бизнеса компании в 2017 году являлось перестрахование имущества юридических лиц с долей 55,53%, второй по величине линией бизнеса стало авиационное перестрахование с долей 11,09%.

Также, перестраховочный портфель включает каско (6,06%), страхование грузов (5,16%), страхование ГО за неисполнение или ненадлежащее исполнение обязательств по договору (4,0%), страхование предпринимательских рисков (3,43%) и др.

В 2017 году страховщик получил 88,67 млн рублей чистой прибыли по ОСБУ и 213,52 млн рублей совокупного дохода по МСФО. По итогам 2016 года совокупный доход компании достиг 497,61 млн рублей (по МСФО), а размер чистой прибыли составил 435,06 млн рублей.

Уставный капитал – 21,3 млрд рублей (по состоянию на 1 сентября 2018 года).

Рейтинги

Аналитическое кредитное рейтинговое агентство (АКРА): ААА (RU), прогноз – стабильный (подтвержден 27 апреля 2018 года). Кредитный рейтинг впервые присвоен компании 28 апреля 2017 года.

Fitch Ratings: BВВ-, прогноз – позитивный. Рейтинг финансовой устойчивости впервые присвоен компании 6 июня 2017 года и подтвержден 18 мая 2018 года.

Правление: Николай Галушин (президент), Наталья Карпова, Ольга Крымова, Александр Щеглов, Александр Верещака, Юлия Архангельская, Михаил Сепп, Елена Лукьянова, Святослав Котик, Наталья Боровкова (гл. бухгалтер) и др.

Наблюдательный совет: Сергей Швецов (председатель), Михаил Братанов, Николай Галушин, Андрей Голиков, Валерий Горегляд, Игорь Жук, Сергей Игнатьев, Вадим Кулик, Елена Курицына, Игорь Юргенс.

Партнеры: Белорусская национальная перестраховочная организация (БНПО), Международный страховой брокер «Марш», ООО «Страховой брокер «РТ- Страхование», ЗАО Страховой брокер «Малакут», ООО «Страховой брокер «Аксиом Инре», ООО «Челлендж Групп-Страховые консультанты и брокеры», ООО «Страховой брокер СиЛайн», крупные российские страховые компании («СОГАЗ», «Росгосстрах», «Ингосстрах», «РЕСО-Гарантия», «ВТБ-страхование», «ВСК» и т. д.).

Дата последнего изменения: 5 сентября 2018 г.

Russian National Reinsurance Company — Wikipedia

Российская национальная перестраховочная компания (РНПК) — крупнейшая российская перестраховочная компания . РНСК занимает первое место по размеру уставного капитала (71 млрд рублей) и №2 по величине оплаченного капитала (21,3 млрд рублей) на внутреннем страховом рынке.

Центральный банк России является полноправным акционером РНПК. Государственная перестраховочная компания была создана в порядке, предусмотренном Федеральным законом № 363-ФЗ О внесении изменений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации» от 3 июля 2016 года и Art.13.1-13.

3 из Федеральный закон № 4015-1 «О страховом деле в Российской Федерации». Компания учреждена Постановлением Центрального банка Российской Федерации от 29 июля 2016 года как АО «Перестраховочная компания« НРК »(зарегистрирована 3 августа 2016 года). 12 октября 2016 года НРК получила лицензию на перестрахование ПС № 4351.

Цели компании

Низкая емкость российского перестраховочного рынка, обеспечиваемая отечественными перестраховщиками, долгое время вызывала беспокойство специалистов по перестрахованию и страховых органов.

Он зависит от типа страхования и со временем варьировался от 10–20 миллионов долларов США для одного риска в 2005 году до 100 миллионов долларов США в 2015 году.

Перестрахование является глобальным и трансграничным бизнесом, однако слишком большая доля рисков и перестраховочных премий приходилась на уступили за границу вместо России, где их можно было инвестировать в национальную экономику.

Санкции, введенные США и Европейским союзом , пагубно сказываются на способности уступать риски за рубежом даже перестраховщикам в странах, которые формально не поддерживают такие санкции. Так было с рисками со стороны Ирана после введения против него экономических санкций .

Есть также направления страхового бизнеса с очень низкой частотой, но с очень большим размером убытков, то есть рисков с очень редкими, но огромными убытками. Такие риски очень сложно застраховать или перестраховать из-за отсутствия какой-либо статистики или данных для определения ставок андеррайтинга.

Эти риски для России включают разрушение плотин крупных ГЭС , аварии на дорогостоящих площадях или объектах инфраструктуры, лесные пожары (а также антропогенные) в населенных пунктах, разрушительные наводнения и т. Д.

Некоторые риски требуют государственной перестраховочной поддержки из-за высокой социальной или экономическое значение, но низкая привлекательность с точки зрения экономической эффективности для единственного страховщика или перестраховщика.

Они включают широкий спектр рисков в агростраховании ), страхование жилья от катастроф ( наводнение , лесной пожар , землетрясение и т. Д.).

Определенные риски — особенно в случае обязательного страхования — характеризуются очень специфическими процедурами андеррайтинга и нормативно-правовой базой в России, поэтому они не могут быть переданы иностранным перестраховщикам.

Кроме того, многие риски не могут быть переданы за границу по соображениям национальной безопасности (например, если их перестрахование может привести к раскрытию государственной тайны ) или экономической безопасности (страхование гарантированных государством заказов).

Для решения вышеуказанных проблем и ограничений российские власти в лице Центрального банка России создали RNRC с целями и задачами, в том числе:

- Повышение финансовой устойчивости российских страховщиков (и, как следствие, улучшение условий страхования населения и бизнеса);

- Предоставление возможности перестрахования для страхования предприятий или объектов, подпадающих под санкции в отношении внешней торговли ;

- Обеспечение перестраховочной защиты по гарантированным государством заказам, а также по не привлекательным с коммерческой точки зрения рискам, имеющим большое социальное, общеэкономическое, производственное или государственное значение;

- Контроль за передачей рисков российскими страховщиками за границу, противодействие незаконному оттоку капитала под видом перестраховочных операций.

Мероприятия

RNRC предоставляет решения по перестрахованию российским и иностранным компаниям в сфере страхования, кроме страхования жизни, как на договорной, так и на факультативной основе.

Обязательная уступка

С 1 января 2017 года вступили в силу положения ст. 13.1-13.3 Федерального закона № 4015-1, обязывающие всех страховщиков уступать RNRC не менее 10% от каждой уступки перестрахования, а RNRC принимать не менее 10% все так называемые санкционные риски. При этом RNRC может не принимать на себя никаких рисков, не подпадающих под санкции.

Мировой бизнес

RNRC сотрудничает с международными перестраховочными брокерами и составляет договорные и факультативные бизнесы из стран СНГ. В 2018 и 2019 годах РНПК организовывал Саммиты национальных перестраховщиков в Москве и Санкт-Петербурге.

Аналитические обзоры

Компания регулярно выпускает отчеты с результатами анализа ситуации на российском рынке перестрахования. Кроме того, проводятся ежеквартальные исследования RNRC с очень подробным анализом исходящего перестрахования всех российских компаний за последний квартал.

Рейтинги

Аналитическое кредитное рейтинговое агентство (АКРА) присвоило РНПК кредитный рейтинг AAA (RU) со стабильным прогнозом (2017 г.), а рейтинговое агентство Fitch Ratings — рейтинг финансовой устойчивости BBB- с позитивным прогнозом (2017 г.).

Оба рейтинга были подтверждены в 2018 году. В 2019 году Fitch повысило рейтинг до BBB со стабильным прогнозом, а в 2020 году подтвердило рейтинг финансовой устойчивости страховщика (IFS) RNRC на уровне BBB со стабильным прогнозом (14 декабря 2020 года).

АКРА подтверждало рейтинг в 2019 и 2020 годах.

Рекомендации

внешняя ссылка

Новости экономики и финансов СПб, России и мира

В понедельник вечером Владимир Путин подписал закон о создании национальной перестраховочной компании (НПК). Цель нового игрока — бороться с «санкционными рисками» и защищать имущественные интересы страховщиков и их финансовой устойчивости.

Изначально это будет 100%-ная дочка Центробанка, организованная в форме акционерного общества, затем регулятор будет вправе снизить свою долю в компании, при этом не сможет продать более 10% в одни руки, лицу или группе лиц.

Уставной капитал компании составит более 70 млрд рублей, говорится в пояснительной записке.

НПК не будет иметь права страховать, только перестраховывать, в том числе путем участия в работе перестраховочных пулов по разным видам обязательного страхования. При НПК будет создан совет по перестрахованию, коллегиальный совещательный орган, в который войдут в том числе представители бизнеса (компаний, которые работают на рынке не менее 10 лет).

Закон вступит в силу со дня опубликования. Перестрахователи должны будут передать в НПК в свои обязательства в течение 60 дней после того, как НПК получит лицензию на перестрахование. На договоры перестрахования, которые будут заключены до 1 января 2017 года, действите закона будет распространяться с 1 января 2018 года.

Санкционное ускорение

О создании национального перестрахователя на рынке говорят уже не один год: по словам страховщиков, отсутствие новых емкостей всегда сдерживало развитие рынка перестрахования в России.

Обсуждались разные концепции НПК — как государственной структуры, как компании с участием частного капитала, структуры с участием других стран и исключительно российской.

Однако до этого момента за всю историю коммерческого страхового рынка в России национального перестраховщика так и не создали.

Главным стимулом ускоренной разработки этого проекта стали санкции.

Российские компании, которые попали под ограничения, не могли застраховаться у российских страховых компаний, потому что зарубежные игроки в связи с санкциями отказывались перестраховывать эти риски.

Президент поручил Минфину разработать этот проект еще в мае прошлого года. Идея изначально вписывалась в концепцию импортозамещения, только на финансовом рынке.

В теории национальная перестраховочная компания сможет решить проблему обеспечения перестраховочной емкости, считает генеральный директор СК «Капитал-полис» Алексей Кузнецов: «Небольшим страховым компаниям найти перестраховочную емкость довольно сложно, западным перестраховочным компаниям небольшие компании не интересны, поэтому тарифы у них запредельные, если они вообще с ними будут разговаривать. Отечественных перестраховщиков все меньше и меньше, а это означает, что зачастую разместить страховые риски становится все сложнее и сложнее, в этом смысле наличие НПК может реально помочь — при условии если она будет работать на нормальных рыночных условиях, а не использовать какие-то свои административные рычаги, для того чтобы, например, резко повысить страховой тариф, сделав страховые компании неконкурентоспособными».

НПК сможет решить проблему только частично, спорит заместитель генерального директора «ВТБ Страхование» Алексей Володин.

«С учетом определенных нормативов и классического подхода к участию в перестраховании как санкционных, так и прочих рисков, этой емкости не хватит для решения всех насущных проблем, — считает он.

— Рынку действительно нужен государственный перестраховщик, который будет помогать страховым компаниям с перестрахованием тех рисков, которые не получается перестраховать на внешних или внутренних рынках. Но частичное решение этих проблем появится.»

В классическом понимании риска перестрахование — это инструмент распыления риска среди множества игроков, берущих этот риск на себя, и НПК станет лишь одним из участников перестраховочной защиты, считает заместитель генерального директора, директор по корпоративному страхованию «АльфаСтрахование» Ирина Алпатова.

«Если среди игроков защиты появится такой сильный инструмент, как НПК, который будет полностью следовать за перестраховщиками и решениями лидеров пулов по отдельным перестраховочным программам в части условий/премий по перестрахованию и в части выплат, это хорошо повлияет на урегулирование убытков.

Тогда создание НПК для российского рынка дает лишь плюсы, ведь это появление еще одной дополнительной емкости, позволяющее перестраховывать риски внутри страны», — говорит она.

В то же время в Минфине ранее оценивали, что НПК будет не просто одним из игроков, а системообразующей компанией, монополистом на своем рынке. По прогнозу ведомства, в компании будет аккумулироваться около 30% от всего объема перестраховочной премии РФ.

Неизбежная десятина

Самое спорное положение законопроекта, которое то исчезало из законопроекта, то снова появлялось — требование об обязательной цессии в отношении всех остальных договоров страхования (перестрахования), заключаемых на российском страховом рынке.

В отношении этих договоров законопроект вводит так называемое облигаторно-факультативное перестрахование (ретроцессию) — перестрахователь (ретроцедент) обязан предложить НПК принять 10% всех передаваемых в перестрахование обязательств по страховой выплате, а НПК имеет право принять их в этом размере, уменьшить их размер или вообще отказать в принятии в перестрахование.

«Нельзя не отметить тот факт, что эта обязанность страховщика распространяется и на уже заключенные им договоры облигаторного перестрахования, что исподволь, если можно так сказать, распространяет действие законопроекта на прошлое, так как договоры облигаторного перестрахования могут действовать не один год. Видимо, перестраховщики по таким договорам, да и не только по ним, должны будут просто смириться с тем, что могут лишиться 10% бизнеса в силу закона и по усмотрению НПК», — полагает глава отрасли страхования и фондов юридической компании CMS Леонид Зубарев.

Обязанности отдавать часть рисков своего портфеля для подпитки госперестраховщика страховые компании опасались еще на первом этапе, когда проект был только анонсирован.

В экспертном заключении Совета при президенте РФ по кодификации и совершенствованию гражданского законодательства отмечалось, что это нововведение не может быть поддержано, так как «противоречит принципам свободы договора и равенства участников гражданских отношений, предусмотренных ст.

1 ГК РФ» и «создает для НПК необоснованные преимущества перед другими перестраховщиками». Эти 10%, которые нужно будет передавать НПК, игроки рынка называют десятиной.

«Данная норма не окажет поддержку рынку и ляжет дополнительной нагрузкой на страховщиков, как с точки зрения снижения рентабельности, так и с точки зрения расходов на администрирование процедуры передачи 10% доли», — говорит Алексей Володин.

«В нашем портфеле есть виды страхования, которые мы практически не перестраховываем — это ДМС и каско.

Во-первых, мы ведем разумную андеррайтинговую политику, во-вторых, специфика этих видов такова, что там не предполагается катастрофических убытков, если нас заставят перестраховывать в обязательном порядке 10%, это означает, что мы практически не будем снижать свои риски, а будем делиться своей прибылью», — отмечает Алексей Кузнецов.

«Размер этой доли может меняться.

В идеале со временем обязательная доля может быть вообще отменена, если НПК станет эффективной международной перестраховочной компанией с гибким и мудрым андеррайтингом, — надеется начальник управления перестрахования СПАО «РЕСО-Гарантия» Владимир Ненашев.

— Если это случится, страховщики сами к ней потянутся, не нужно будет никого загонять в колхоз палками. Тогда такая компания будет работать независимо от режима санкций, и если санкции будут сняты, НПК будет продолжать существовать без каких-либо изменений».

Туманные перспективы

Законопроект пока довольно скупо описывает порядок создания и управления НПК, и эксперты предполагают, что устав и внутренние документы НПК, которые будут разрабатываться, преподнесут немало сюрпризов в части корпоративного управления и осуществления НПК перестраховочной деятельности.

«Перестрахователи, имеющие сложные перестраховочные программы, прежде всего международные, могут столкнуться с тем, что им придется согласовывать условия таких программ с принятыми НПК положениями об оценке страховых рисков и управлении страховыми рисками, особенно в части объема покрытия, оговорок о лидерстве, контроле урегулирования убытков, документальном подтверждении наступления страхового случая, оформления выплат перестраховочного возмещения и т.п. Перестраховщики лишатся десятой доли обещанного им бизнеса и все получат в партнеры государственную компанию с бюрократическим аппаратом и иными, отличающимися от предпринимательских, целями своего существования», — прогнозирует Леонид Зубарев.

Чтобы НПК заработала, нужны не только поправки к закону о страховании, но и другие документы, в которых будет описан механизм передачи 10% рисков для различных типов перестраховочных договоров, а также должны быть отстроены системы андеррайтинга и выплаты убытков — аналогично любой другой перестраховочной компании, добавляет Владимир Ненашев. «Построить всю систему до 1 января будет очень непросто. В этой ситуации два выхода: либо подключение НПК к перестраховочным процессам постепенно, по мере ее готовности, либо совсем некрасивый вариант — оформление перестрахования задним числом. Надеюсь, до этого не дойдет», — отметил он.

По мере развития НПК, ей стоило бы сконцентрироваться на самых проблемных видах страхования — страхование ответственности застройщиков, агрострахование, страхование ответственности туроператоров, добавляет Алексей Володин: «Все это достаточно сложные, не всегда финансово прозрачные отрасли, в которые не стремятся «заходить» рыночные компании в борьбе за финансовый результат. Привлечение НПК к перестрахованию таких рисков может дать дополнительный импульс к развитию всего страхового рынка и повышению финансовой защиты граждан и предприятий страны».

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Обсуждаем новости здесь. Присоединяйтесь!

«Дочка» ЦБ остановила перестрахование космических запусков в России

По данным РНПК, на 2019 г. запланировано около 10 космических запусков. Ни один из них компания перестраховывать не будет. Исключение может быть сделано в случае запусков двойного назначения или проектов, в которых принимают участие лица, попавшие под зарубежные санкции. Их РНПК должна перестраховывать не менее чем на 10%. Но в истории компании таких запусков пока не было.

Президент РНПК Николай Галушин нежелание компании брать на себя эти риски объяснил высокой убыточностью перестрахования космических запусков в России. Этот вид в 2018 г. принес компании 280 млн руб. премий, а выплатить пришлось порядка 2,5 млрд руб. «Убыточность – 1000%», – констатирует Галушин.

Крупнейшими стали крушения спутника «Ангосат» и космического корабля «Союз». Зампред РНПК Ольга Крымова отмечает, что в этом году чистая прибыль РНПК ожидается в размере 1,5 млрд руб. Тогда как стратегией предусмотрена более чем втрое большая – 5 млрд руб.

Карпова говорит, что страхование космических запусков убыточно не только для РНПК, но и непосредственно для страховщиков. Это подтверждает президент Российской ассоциации авиационных и космических страховщиков Павел Шутов: выплаты превышают сборы, но страховщики рассчитывают, что ситуация с космическим запусками нормализуется. За 2017–2018 гг.

страховщики на космических запусках собрали около 3,4 млрд руб. премий, а выплатить пришлось существенно больше – порядка 12,4 млрд руб., следует из расчетов РНПК.

РНПК – системообразующий игрок, ее позиция важна для рынка, говорит заместитель генерального директора «Альфастрахования» Илья Кабачник. «У нас результат по космическому страхованию в 2018 г. отрицательный, и это при том, что даже в крупном убытке по спутнику «Ангосат» мы не участвовали», – рассказывает он.

Этот вид убыточен последние три года, но «Согласие» уходить с этого рынка не планирует, говорит его представитель.

Шутов решение РНПК называет ожидаемым.

Для страховщиков это значит, что в виде РНПК они лишатся примерно 10% отечественного рынка перестрахования и будут больше космических рисков отдавать в перестрахование иностранным компаниям, поясняет он.

Карпова говорит, что теперь российским страховщикам придется перестраховывать риски по космическим запускам либо между собой, либо на западном рынке, как это было до появления РНПК. Однако услуги зарубежных перестраховщиков дорогие. А когда один из перестраховщиков отказывается от определенных рисков, то тарифы на этот вид повышаются у других перестраховщиков, продолжает она.

По словам Карповой, РНПК готова вернуться к перестрахованию космических запусков в России, если тарифы на этот вид будут повышены минимум в 10 раз. «Проблема еще и в том, что мы сокращаем количество запусков в России и частотность неудавшихся увеличивается. Фактически каждый второй – проблемный, конечно, никакой премией это не скомпенсируешь», – сказала Карпова.

При этом от перестрахования космических запусков за рубежом РНПК отказываться не будет. Там, по данным Карповой, с убыточностью «все хорошо».

Представитель «Роскосмоса» говорит, что все его запуски перестраховываются в РНПК в обязательной доле, а после аварии с космическим кораблем «Союз-10» 11 октября РНПК не берет дополнительные риски в перестрахование.

Карпова парирует, что сейчас РНПК не перестраховывает даже 10% риска. «Роскосмос» не находится под санкциями, а значит, РНПК вправе отказать в приеме риска.

Представитель ЦБ, который является акционером РНПК, на запрос «Ведомостей» не ответил.

Представители других страховщиков космических запусков – «Согаза», «Ингосстраха», «ВТБ страхования» – на запросы «Ведомостей» вечером 18 декабря не ответили.

Российская национальная перестраховочная компания

Российская национальная перестраховочная компания (РНПК) — крупнейшая российская перестраховочная компания . РНСК занимает первое место по размеру уставного капитала (71 млрд руб.) И №2 по величине оплаченного капитала (21,3 млрд руб.) На отечественном страховом рынке.

Центральный банк России является полноправным акционером РНПК. Государственная перестраховочная компания была создана в порядке, предусмотренном Федеральным законом № 363-ФЗ О внесении изменений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации» от 3 июля 2016 года и Art.13.1-13.

3 из Федеральный закон № 4015-1 «О страховом деле в Российской Федерации». [1] [2] Компания учреждена Постановлением Центрального банка Российской Федерации от 29 июля 2016 года как АО «Перестраховочная компания« НРК »(зарегистрирована 3 августа 2016 года).

12 октября 2016 года НРК получила лицензию на перестрахование ПС № 4351.

Низкая емкость российского перестраховочного рынка, обеспечиваемая отечественными перестраховщиками, долгое время вызывала беспокойство специалистов по перестрахованию и страховых органов.

Он зависит от типа страхования и со временем варьировался от 10–20 миллионов долларов США для одного риска в 2005 году до 100 миллионов долларов США в 2015 году.

Перестрахование является глобальным и трансграничным бизнесом, однако слишком большая доля рисков и перестраховочных премий приходилась на уступили за границу вместо России, где их можно было инвестировать в национальную экономику.

Санкции, введенные США и Европейским союзом , пагубно сказываются на способности уступать риски за рубежом даже перестраховщикам в странах, которые формально не поддерживают такие санкции. Так было с рисками со стороны Ирана после введения против него экономических санкций .

Существуют также направления страхового бизнеса, которые характеризуются очень низкой частотой, но очень высокими суммами убытков, то есть рисками с очень редкими, но огромными убытками.

Такие риски очень сложно застраховать или перестраховать из-за отсутствия какой-либо статистики или данных для определения ставок андеррайтинга.

Эти риски для России включают разрушение плотин крупных ГЭС , аварии на дорогостоящих площадях или объектах инфраструктуры, лесные пожары (а также антропогенные) в населенных пунктах, разрушительные наводнения и т. Д.

Некоторые риски требуют государственной перестраховочной поддержки из-за высокой социальной или экономическое значение, но низкая привлекательность с точки зрения экономической эффективности для одного страховщика или перестраховщика. Они включают широкий спектр рисков в агростраховании ), страхование жилья от катастрофических событий ( наводнение , лесной пожар , землетрясение и т. Д.).

Определенные риски — особенно в случае обязательного страхования — характеризуются очень специфическими процедурами андеррайтинга и нормативно-правовой базой в России, поэтому они не могут быть переданы иностранным перестраховщикам.

Кроме того, многие риски не могут быть переданы за границу по соображениям национальной безопасности (например, если их перестрахование может привести к раскрытию государственной тайны ) или экономической безопасности (страхование гарантированных государством заказов).

Для решения вышеуказанных проблем и ограничений российские власти в лице Центрального банка России создали RNRC с целями и задачами, в том числе:

- Повышение финансовой устойчивости российских страховщиков (и, как следствие, улучшение условий страхования населения и бизнеса);

- Предоставление возможности перестрахования для страхования предприятий или объектов, подпадающих под санкции в отношении внешней торговли ;

- Обеспечение перестраховочной защиты по гарантированным государством заказам, а также по не привлекательным с коммерческой точки зрения рискам, имеющим большое социальное, общеэкономическое, производственное или государственное значение;

- Контроль за передачей рисков российскими страховщиками за границу, противодействие незаконному оттоку капитала под видом перестраховочных операций. [3]

RNRC предоставляет решения по перестрахованию российским и иностранным компаниям в сфере страхования, кроме страхования жизни, как на договорной, так и на факультативной основе.

Обязательная уступка

С 1 января 2017 года вступили в силу положения ст. 13.1-13.3 Федерального закона № 4015-1, обязывающие всех страховщиков уступать RNRC не менее 10% от каждой уступки перестрахования, а RNRC принимать не менее 10% все так называемые санкционные риски. При этом RNRC может не принимать на себя никаких рисков, не подпадающих под санкции. [4]

Мировой бизнес

RNRC сотрудничает с международными перестраховочными брокерами и составляет договорные и факультативные бизнесы из стран СНГ. В 2018 и 2019 годах РНПК организовывал Саммиты национальных перестраховщиков в Москве и Санкт-Петербурге. [5] [6]

Аналитические обзоры

Компания регулярно выпускает отчеты с результатами анализа ситуации на российском рынке перестрахования. Кроме того, проводятся ежеквартальные исследования RNRC с очень подробным анализом исходящего перестрахования всех российских компаний за последний квартал. [7]

Рейтинги

Аналитическое кредитное рейтинговое агентство (АКРА) присвоило РНПК кредитный рейтинг AAA (RU) со стабильным прогнозом (2017 г.) [8], а рейтинговое агентство Fitch Ratings — рейтинг финансовой устойчивости BBB- с позитивным прогнозом (2017 г.). [9] [10]

Оба рейтинга были подтверждены в 2018 году. В 2019 году Fitch повысило рейтинг до BBB со стабильным прогнозом, а в 2020 году подтвердило рейтинг финансовой устойчивости страховщика (IFS) RNRC на уровне BBB со стабильным прогнозом (14 декабря 2020 года). [11]

АКРА подтвердило рейтинг в 2019 и 2020 годах [12].