Когда нет времени искать, во что вложиться, можно доверить деньги профессионалам. Самый простой способ — купить паи инвестиционного фонда. Как подобрать нужный?

Паевой инвестиционный фонд (ПИФ) — это вид коллективных инвестиций. Участники фонда доверяют деньги управляющей компании, которая инвестирует их в различные активы. Стоимость имущества фонда за вычетом обязательств (расходов на управление) называется стоимостью чистых активов. Активы фонда разделены на паи, которые принадлежат инвесторам.

Задача управляющего — получить максимальную прибыль при заданном уровне риска и ликвидности, то есть возможности в нужное время продать активы.

Вариантов вложений много, например:

- акции;

- облигации;

- бумаги, обеспеченные ипотекой;

- недвижимость;

- предметы искусства.

Фонды различаются в зависимости от того, по каким правилам управляющие распределяют средства по этим активам. Эти правила называются стратегией.

Какие бывают ПИФы?

Смешанные — когда управляющие вкладывают деньги в разные классы активов, например и в акции, и в облигации. Такие стратегии считаются более сбалансированными с точки зрения соотношения риска и доходности.

Отраслевые — когда деньги фонда вложены в акции какой-нибудь одной отрасли, например нефтедобычи или телекоммуникаций. Такой подход нарушает принцип отраслевой диверсификации. Но зато дает возможность инвестору получить сверхприбыль, если он верно спрогнозирует рост акций какого-нибудь сегмента экономики.

Страновые — фонды этого типа вкладывают деньги по географическому принципу, например в акции американских компаний или в европейские облигации.

Страновые фонды могут быть смешанными или специализированными.

Страновой подход тоже нарушает принцип диверсификации (на этот раз географический), но также может показать повышенную доходность, если дела в экономике страны идут лучше, чем у других стран.

Индексные — стоимость пая такого фонда привязана к соответствующему ценовому индикатору, например биржевому индексу S&P 500.

Такие фонды лучше всего подходят долгосрочным инвесторам, которые любят пассивные инвестиции: исследования показывают, что на длинном временном промежутке обогнать доходность биржевого индекса практически невозможно.

Стоимость управления индексным фондом ниже, чем у других типов, ведь управляющему не нужно принимать инвестиционных решений, его задача — следить, чтобы состав и пропорция входящих в активы бумаг была такая же, как и у целевого индекса.

Открытые — паи можно приобрести и продать в любой день. Обычно такие фонды работают с активами, продающимися на бирже.

Закрытые — паи можно купить только на этапе формирования фонда, а продать — только в момент его закрытия.

В этом случае чаще речь идет о ПИФах, куда имеют доступ квалифицированные инвесторы, а вложения начинаются от 1 млн рублей.

Потенциальная доходность таких фондов выше, чем у открытых, но нужно быть готовым заморозить крупную сумму на длительный срок. Фонды недвижимости часто являются закрытыми.

Интервальные — паи продаются и покупаются только в определенный период, указанный в правилах фонда.

Где продаются паи?

Паи биржевых ПИФов и ETF можно купить и продать прямо на бирже у любого брокера, как обычную акцию. Биржевые фонды могут быть любой из вышеперечисленных категорий.

Паи непубличных фондов покупают в офисах управляющей компании или ее агентов. Для оформления договора нужен паспорт и ИНН. Зачисление паев на счет инвестора в этом случае происходит в течение 3—7 дней. Клиенту создают личный кабинет, через него можно докупать или продавать паи, отслеживать изменение их стоимости.

Продаются паи в личном кабинете или в офисе организации, где они покупались.

Плюсы ПИФов

- Маленький стартовый капитал. Стоимость одного пая биржевого фонда начинается от нескольких рублей.

- Покупая пай, вы сразу покупаете целый портфель активов. Это снижает ваши риски.

- Не нужно тратить время на поиск инвестиционных идей. Вашими деньгами управляет профессионал с лицензией Банка России. Пайщику достаточно определиться со степенью риска, остальные решения будет принимать управляющая компания.

- Средства инвесторов в паевых инвестиционных фондах защищает закон. Управляющая компания не сможет сделать фонд банкротом и вывести средства. Имущество фонда (акции, облигации) хранится в независимой организации — депозитарии.

- Не нужно беспокоиться о налогах. Для фондов действуют льготы: они не платят налог на прибыль, дивиденды и купоны. У инвестора есть право получить налоговый вычет по истечении трех лет владения долями.

Недостатки ПИФов

- За долю в ПИФе не полагается дивидендов или процентов от прибыли. Деньги можно получить, только если продать пай.

- Услуги управляющей компании платные. Комиссия за обслуживание может достигать 5% годовых стоимости активов. Ее взимают вне зависимости от результата работы. Однако нижняя граница возможной комиссии начинается от 0,5% годовых стоимости активов. Такую плату берут чаще в индексных фондах. Также невысокая плата в фондах облигаций — 1—1,5% стоимости чистых активов. Это связано с относительно невысокими расходами на управление.

- ПИФы, кроме биржевых, зачастую непрозрачны, и поэтому непрофессиональному инвестору сложно понять, во что он вкладывает деньги.

- УК может сменить стратегию. По решению управляющего фонд, инвестировавший в недвижимость, может выбрать другое направление и начать, например, покупать активы зарубежных нефтедобывающих компаний. Либо фонд рынков зарубежных компаний может пополниться бумагами малоизвестных азиатских компаний.

- У фонда могут отобрать лицензию при возникновении серьезных нарушений в работе. На целостности активов это, впрочем, не скажется.

Что с налогами?

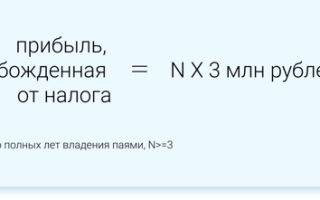

Доход россиян от продажи паев облагается 13-процентным налогом на доход физлиц. Налог удерживает управляющая компания, когда инвестор продает паи. Если инвестор владеет паями более трех лет, ему положены налоговые льготы. Налог не надо платить, если доход не превышает 3 млн рублей за каждый год из трех владения паями. Если доход больше, то налог берется только с суммы превышения.

Формула справедлива для ценных бумаг на бирже и паев открытых (включая интервальные) ПИФов, а также при продаже паев ЗПИФ через три года владения ими (если фонд до этого времени не будет закрыт).

Удерживаете паи три года — от налогов можете освободить доход до 9 млн рублей, за пять лет — до 15 млн рублей и т. д.

Дивиденды российских фондов прибавляются к стоимости пая, так что у инвестора есть возможность избежать налога на дивиденды, если он продержит паи три года.

Если инвестор предпочитает вкладываться в паи разных фондов и покупал их много раз, то погашение налогов идет по методу FIFO: купленное первым погашается первым. Не платить НДФЛ можно, погашая не больше паев, чем вы купили три года назад или еще раньше.

Как оценить эффективность управления ПИФом?

- Прошлая доходность не позволит спрогнозировать будущую, но поможет оценить профессионализм управления. На показатели предыдущего года ориентироваться не стоит: управляющая компания может сменить стратегию, продать часть активов, акции и облигаций могут резко подешеветь или, наоборот, подорожать. Эксперты рекомендуют смотреть на доходность ПИФа за три года. Некоторые УК сразу показывают доходность за этот срок. Разделите ее на три — получите примерную годовую доходность.

- Доходность сама по себе ни о чем не говорит. Если пай за год подорожал на 20%, это много или мало? Чтобы ответить на данный вопрос, надо сравнить доходность фонда с эталоном. Эталон выбирается в зависимости от того, во что вкладывается фонд. Например, доходность фонда российских акций есть смысл сравнивать с индексом Мосбиржи, фонда американских акций — с S&P 500 и т. д. При сравнении обратите внимание, насколько стабильно управляющий обгоняет эталон. На растущем рынке стоимость пая должна расти быстрее рынка, на падающем — снижаться медленнее рынка.

- Если фонд инвестирует в иностранные активы, а доходность показывает в рублях, не забудьте при оценке эффективности управления сделать поправку на курс российской валюты.

- Доходность фонда зависит от класса активов, а значит, сопровождается соответствующим риском. Минимальные доходности у фондов гособлигаций, а самые высокие, но куда менее непредсказуемые — у фондов акций. При этом фонд акций вовсе не лучше фонда облигаций только потому, что он доходнее. Ведь и риски по акциям куда выше. Сначала определитесь, какой тип фонда вам интересен, исходя из целей инвестирования и комфортного для вас уровня риска, и потом сравнивайте доходности разных фондов этого типа с эталоном.

Цена пая, то есть одной доли в ПИФе, равна стоимости чистых активов фонда, деленной на количество пайщиков. С приходом новых пайщиков чистые активы фонда растут пропорционально, поэтому количество пайщиков на цену пая не влияет. На цену влияет рыночная ситуация и мастерство управляющего: как меняются цены купленных им активов.

На что еще обратить внимание при выборе ПИФа?

- Давно ли появился фонд? Наиболее надежными считаются ПИФы, работающие более пяти лет.

- Какова стоимость чистых активов ПИФа, то есть того имущества, которым он распоряжается в данный момент? Хорошо, если размер фонда превышает 50—100 млн рублей.

Если стоимость чистых активов ниже, то, например, массовый выход крупных инвесторов из фонда может привести к снижению стоимости пая — управляющему придется продавать активы по невыгодным ценам.

- Каков рейтинг надежности компании, управляющей ПИФом? Информация об этом есть на сайте организации.

На сайте Банка России можно узнать государственный регистрационный номер ПИФа, а также проверить, не прекращена ли его деятельность. Кроме того, можно пользоваться данными сайта «Федресурс», на котором представлена информация об управляющих компаниях.

- Сколько в процентом выражении составляют издержки относительно потенциальной доходности: плата за вход и выход, комиссия управляющей компании.

С помощью этих вопросов попробуйте оценить наиболее подходящий для вас продукт в подборке ПИФов от Банки.ру.

Точно ли вам нужен ПИФ?

Ответьте для себя на несколько вопросов. Чем больше «да», тем больше вероятность, что ПИФ для вас — подходящий инструмент.

- Вы не знаете, чем акции отличаются от облигаций.

- У вас нет времени разбираться в специфике фондового рынка.

- У вас нет времени искать инвестиционные идеи.

- У вас нет времени следить за ситуацией в экономике.

- Вы боитесь принимать финансовые решения.

Как найти «правильный» ПИФ?

1. Определитесь со стратегией.

«Правильный» ПИФ — тот, который решает ваши задачи с наименьшими рисками, а именно увеличит ваши вложения на нужную величину к нужному сроку.

Оптимальный срок владения паями опять-таки тот, который подходит под вашу задачу, однако государство и сами УК стимулируют пайщиков оставаться в фонде как можно дольше. Например, от срока владения паями зависит комиссия УК за выход из фонда — чем дольше инвестор находится в фонде, тем меньше комиссия. А те, кто владел паями хотя бы три года, освобождаются от налога на прибыль.

Например, вы хотите накопить на первоначальный взнос по ипотеке. У вас есть 1 млн рублей, вы не готовы делать дополнительные взносы, при этом через три года хотите превратить эту сумму в 2 млн рублей. Это значит, что ваша целевая доходность — 25% годовых, довольно высокая даже для российского фондового рынка.

Вам точно не подходят облигационные ПИФы, так как их доходность находится в районе 7%. Один из возможных вариантов: начинать с рискованных фондов, инвестирующих в компании роста, потенциальная доходность которых — около 30% годовых.

И с приближением срока (то есть на второй или третий год), когда рисковые инвестиции принесут целевую доходность, переходить в фонды с умеренным риском.

2. Изучите фонды.

Сравните доходность, стабильность, комиссии за управление. Если вы обладаете достаточной экспертизой, можно изучить, во что инвестированы средства фонда. Эта информация, как и стратегия компании, находится на официальном сайте компании.

В итоге

На российском рынке представлены тысячи ПИФов:

- открытые, закрытые или интервальные;

- валютные или рублевые;

- высокорисковые или, наоборот, консервативные.

И с каждым годом их количество растет. Даже начинающий инвестор может выбрать ПИФ, подходящий ему по сроку инвестиции, сумме, риску и доходности. Все, что для этого нужно, — изучить информацию, которая публикуется на открытых интернет-ресурсах.

Еще больше знаний в нашем новом разделе Инвестиции.Обучение.

Анна РОДИНА для Banki.ru

Паевой инвестиционный фонд — типы и характеристики

Паевой инвестиционный фонд советуют новичкам в сфере вкладов, поскольку не нужно уметь исследовать структуру ПИФа на глубоком уровне и индивидуально управлять. Несмотря на простоту такого вида инвестиций, их прибыльность нередко выше депозита в банке.

Инвестиционные предприятия и банки активно рекомендуют ПИФы, однако не раскрывают всех нюансов работы таких фондов.

Паевой инвестиционный фонд – это…

Фонд, финансовые средства которого пребывают в руках управляющей фирмы, они максимально выгодно инвестируются деньги в разные направления, за счет чего организация зарабатывает.

Создается фонд из вкладов большого количества инвесторов, то есть пайщиков, владеющие пропорциональной долей инвестируемой суммы в капитале фонда. По завершению срока прописанного в соглашении фонда, профит разделяется между всеми участниками в зависимости от данной пропорции.

Относительно заработка для управляющей фирмы, он поступает благодаря процентам, которые удерживаются с вкладчиков за управление доверенных средств.

Запомните, что ни один фонд не гарантирует инвестору конкретную сумму от вложения. Сумма заработка зависит исключительно от профессионализма и умения грамотно руководить финансами управляющей фирмой.

Паевой инвестиционный фонд и его механизм функционирования

В работе каждого фонда принимают участие следующие объекты:

- Пайщики – это те, кто аккумулируют деньги.

- Управляющая компания – руководит и определяет стратегию работы фонда. В штате сотрудников есть как менеджеры, так и аналитики, трейдеры.

Инфраструктурные элементы организации:

- Депозитарий — тот, кто отвечает за сбережение имущества, следить за работой управляющих и проверяет законность действий.

- Регистратор — отвечает за учет инвесторов и паев, задача зафиксировать права собственности.

- Аудитор – проводит проверки.

- Брокер или же финансовый посредник – это тот, кто обеспечение поддержку с технической точки зрения, то есть предоставляет программы, софты для завершения операций.

Процесс сотрудничества сводится к таким действиям:

- Пайщик составляет заявку управляющему или агенту для приобретения.

- Составляется соглашение, регистрируется лицевой счет и заполняется анкета.

- Управляющие подают пакет документов регистратору.

- Регистратор переносит инвестора в реестр пайщиков, тем самым начисляет пай и дает документ подтверждающий это.

- УК через брокера скупает активы на биржевой площадке.

- ЦБ записываются в счете фонда, затем переходят на сохранения к депозитарию.

Для пайщика главным преимуществом такой схемы работы является ее прозрачность и взаимный контроль разных участников данного процесс друг друга, а работа все объектов дополнительно проверяется аудитором.

Паевой инвестиционный фонд позволяет обладать дробным числом паев. За счет чего, реально снизить порог для вхождения, так как цена 1 пая может быть весьма высокой.

Паевой инвестиционный фонд: способы заработка

Паевой инвестиционный фонд сравним с ящиком, в котором хранится имущество вкладчиков. Если инвестор положил туда деньги, то к ящику подходит управляющая компания и запирает его. Теперь эти активы принадлежат управляющей фирме. А вкладчик получает пай – долю собственности фонда. То есть вкладчик вправе заработать на них только 2 способами:

- Сбыть их другому вкладчику, когда это выгодно: если у пая высокая стоимость. Пайщик находит клиента и согласовывает с ним цену. От того, для каких вкладчиков созданы паи, зависит вероятность сбыта. Невозможно продать паевой инвестиционный фонд, если он создан для квалифицированных вкладчиков. Если он создан для неквалифицированных, то можно.

- Погасить паи. При этом управляющая фирма выплатит цену погашенных вкладов.

Паевой инвестиционный фонд: типы фондов

Прежде чем вкладывать деньги в любой финансовый инструмент, особенно в ПИФ, важно определиться с такими факторами, как: сумма инвестиции и срок. От этого зависит тип фонда. Всего ПИФы делят на три группы:

- Открытые – это фонды, позволяющие вступать любому желающему имея в кошельке минимальную сумму. Сумма инвестиции разная, от пару сотен рублей и выше. Характерной чертой является то, что можно приобрести или выставить на продажу часть в удобный момент. Здесь отсутствуют ограничения.

- Интервальные. Здесь принцип работы более сложный. Выплаты по процентам или же при вступлении новых пользователей проводится пару раз в год. Около 2-4 раз, но не меньше 1 раза. Момент приобретения и продажи может длиться до половины месяца, в который каждый желающий может войти или же выйти.

- Закрытие. Здесь самая сложная структура, и такой фонд является доступным не для всех желающих. Паевой инвестиционный фонд закрытого типа имеет ограничения по доле суммы. Чаще всего фонд вкладывает в большие проекты, постройку больших ЖК. Поскольку здесь речь идет о серьезных финансовых вложениях, и требования к инвесторам будут жестче.

У каждого фонда есть свой минимальный порог для вхождения, какой он зависит от типа, направленности и прочих факторов. Когда у вас небольшая сумма и срок инвестиции до 12 месяцев, лучше выбрать открытый тип ПИФа.

Когда есть возможность инвестировать средства на год и больше, тогда рекомендуем обратить внимание на интервальные фонды.

Закрытые фонды идеальные только для тех инвесторов, которые готовы вкладывать средства для долгосрочной перспективы свыше десятка лет.

https://www.youtube.com/watch?v=UoDzc0CeArU\u0026t=641s

Сложно определить степени риска, ради получения большого профита. Ведь каждый должен помнить, что прибыльность и риски взаимосвязаны, чем выше риск, тем больше вероятность получить максимальный профит. С самой низкой степенью риска фонды облигаций и денежного рынка. Самая высокая доходность и риск – это фонды акций.

Смешанные фонды считаются самым идеальным соотношением риска и прибыльности. Поскольку такие ПИФы придерживаются более сбалансированной тактики вложения, поэтому деньги направляются в высокоприбыльные активы, это акции, облигации, депозиты и т.д.

ПИФы для 2 типов пайщиков.

- Паевой инвестиционный фонд неквалифицированных вкладчиков – паи без ограничений в обороте. Такими паями вкладчики без труда могут управлять: дарить, продавать, отдавать в наследство. Каждый гражданин вправе с легкостью получать эти паи, приобретать прибыль и продавать их без ущерба себе. Данный тип пая для начинающих вкладчиков. В этих фондах опасностей меньше, а вкладчики не воздействуют на задачи управляющей фирмы.

- Паевой инвестиционный фонд для квалифицированных вкладчиков – квальный, с ограничениями в обороте. Паи грамотным инвесторам, что будут вкладывать, сильно рискуя, но туда, где крупный вероятный доход. Опытные пайщики воздействуют на серьезные договора при помощи комитета инвестиций.

ПИФы по типам вкладов.

- Фонды для ценных бумаг и денег. Управляющая фирма руководит займами, акциями, валютой, облигациями, долями в компаниях. Данные фонды трудятся для неквалифицированных вкладчиков, из-за чего на них нетрудно войти. Вход стартует от 1 тыс. рублей.

- Фонды недвижимости. В основном доход фонда формируется из аренды недвижимого имущества, приобретенного на средства вкладчиков. Паевой инвестиционный фонд отличается устойчивостью, однако, чтобы в него войти, потребуются крупные суммы. По этой причине он предназначен для опытных вкладчиков.

- Смешанные. Такой фонд содержит любой тип собственности, однако есть исключения: деньги, драгоценные металлы, иностранные вклады, машины, картины, самолеты. Важное условие: собственность нужно подтвердить в правилах доверительного управления и содержать ее в хранилище, или депозитарии. К примеру, завод в паевой инвестиционный фонд не поместить, однако продукцию, произведенную на этом заводе, включить в фонд вполне реально. В смешанные фонды трудно войти, поскольку к ним недоверчивы не только вкладчики, но и управляющие фирмы. Соответственно таких фондов мало на рынке.

Прибыль и убытки.

Паевой инвестиционный фонд не обещает постоянную прибыль. То есть риск остаться в минусе всегда присутствует.

Всё для уверенности в том, что у хранителей пая не случится форс-мажоров, из-за которых вкладчик будет нести убытки. На прибыльность напрямую влияет багаж знаний руководителя, так как он, зная о процессах, происходящих в экономике, строит стратегию приумножения вложенного пая.

Прибыль образуется благодаря труду управляющего:

- Сдаче недвижимости в аренду;

- Приобретению и продаже ценных бумаг;

- Предоставлению займов и так далее.

Как и любая другая коммерческая организация, управляющая фирма не просто создает прибыль пайщику, но и забирает оттуда часть средств, чтобы оправдать свои затраты. Также она может руководить не одним, а несколькими паевыми инвестиционными фондами.

Банки, предоставляющие возможность вложения в паевые инвестиционные фонды:

- УРАЛСИБ — https://www.uralsib.ru/

- ВТБ Капитал — https://www.vtbcapital-am.ru/

- Сбербанк — https://www.sberbank.ru/ru/person

- Банк Открытие — https://www.open.ru/

Рекомендуется тщательно изучить все условия предлагаемые разными банками. Важно сравнить каждый пункт сотрудничества, это позволит выбрать самый оптимальный и надежный вариант для вложения в фонд через банк.

Законность.

Активы вкладчиков обусловлены законом, поэтому управляющая фирма не вправе сбыть их, взять деньги и пропасть.

Инвестор анализирует принципы доверительного управления фондом – документ, помогающий изучить правила действий ПИФа. Далее передает пай в руководство управляющей фирмы. С этого момента имущество – собственность вкладчиков, забрать ее не получится.

Крупный пайщик.

Есть инвесторы, желающие, чтобы паевой инвестиционный фонд действовал по их правилам. Желание может осуществиться, если пайщик инвестирует более 20 млн. руб. В таком случае управляющая фирма достает отдельный ящик (создает особый фонд), который принадлежит только этому инвестору. Управляющая фирма руководит вкладом, инвестор получает прибыль.

Иерархия паевых инвестиционных фондов.

Также у управляющей фирмы есть специализированный депозитарий, который выдает согласие на сделки, проводит одновременный учет собственности фондов, согласовывает отчетность управляющей фирмы, регулирует управление имуществом паевых инвестиционных фондов в интересах вкладчиков. За свой труд депозитарий также получает награду каждый месяц.

И управляющая фирма и депозитарий подчиняются Центральному банку России: предоставляют сведения по запросу, сдают ему отчетность фондов, соблюдают все законы Центрального банка.

Управляющая фирма подчиняется депозитарию, а депозитарий – Центробанку. То есть управляющая фирма и депозитарий находятся не на одной позиции в иерархии подчинения Центробанку.

Центробанк и депозитарий наблюдают за действиями управляющей фирмы для соблюдения интересов пайщиков.

Центральный банк вправе узнать нужную ему информацию об управляющей фирме через депозитарий, при этом он обязан ее предоставить.

Плюсы

- Капитал находиться в руках профессионалов – это самое основное преимущество фондов. Львиная доля пайщиков без опытов и практики, знаний, поэтому самостоятельный вариант торговли на финансовом рынке – это риск потерять средства. Так что отдать деньги в руки более опытному управляющему – это правильное решение.

- Диверсификация – это отличительная черта ПИФов. Вкладывая в ПИФы, инвестор сразу же инвестирует в разные финансовые инструменты. Используя такой вариант вложения средств, можно снизить риски.

- Стоимость за сделку существенно падает с ПИФом. Фонды осуществляют достаточно сделок по продаже и покупке. Для физического лица такое количество сделок влетело бы в копеечку.

- Конвертируемость. За счет чего можно продать пай в удобный момент и получить средства на счет.

- Легкость. Из-за простоты в работе паевой инвестиционный фонд пользуется спросом среди большого количества вкладчиков. Широкий ассортимент разных ПИФов, небольшая сумма, если сравнивать с другими вариантами вложений.

Рекомендуется тщательно изучить рейтинг ПИФов, подобрать самый надежный и прибыльный вариант. Для этого настоятельно советуем ознакомиться с рекомендациями относительно грамотного выбора фонда.

Минусы

- Аналитический раздел фонда должен выбрать максимально прибыльные акции, недвижимости и другие объект для инвестиции. Но, далеко не все специалисты в фонде действительно разбираются в вопросе финансовых рынков, и могут выбрать не самые результативные инструменты. Поэтому не все ПИФы прибыльные, но независимо от дохода вкладчиков, фонд получает комиссию.

- Поскольку ключевая цель ПИФа – это прибыль, логично что у каждого пая есть свои затраты и риски. Не забывайте, что паевой инвестиционный фонд состоит из разных статей растрат помимо комиссии.

- Можно увидеть, как рост цены доли акций падает за счет других активов в ПИФе. Упадок общей цены активов из-за диверсификации – это вероятное развитие событий. Поскольку управление фонда ставит за цель не слить капитал, существенное повышение конкретных ценных бумаг не слишком бросается в глаза, так как в портфеле много разных активов.

- Профит от ПИФов всегда облагается налогом. В определенных ситуациях проще выставить на продажу пай, нежели получать профит от фонда.

Помните, что каждый финансовый инструмент имеет свои плюсы и минусы, и ПИФы не исключение. Настоятельно рекомендуем изучить особенности данного варианта, устраивает ли вас механизм начисление прибыли и в целом принцип работы.

Как выбрать ПИФы.

Изначально важно определиться с условиями персональной инвестиционной тактики. Поскольку такая система может зависеть от целей получения профита от вложений, длительности инвестирования, какое ваше отношение к риску, готовы ли вы столкнуться с серьезными непредвиденными расходами. В зависимости от персональных возможностей и желаний, необходимо выбирать ПИФ наиболее оптимальный.

Чтобы не прогадать с выбором, обязательно обратить внимание на такую информацию, как:

- Исторические показатели среднего уровня заработка и риска.

- Срок работы фонда.

- Показатели эффективности функционирования руководителей проекта.

- Виды ПИФов.

- Размер минимальной суммы для вложения.

- Присутствует ли шанс совершить обмен пая на ЦБ других фондов.

- В целом изучите структуру портфеля.

- Присутствуют ли скидки, акции, поощрения и дополнительные расходы.

Так как сложно отыскать идеальное предложение, оптимальным вариантом должен быть ПИФ, условия по сотрудничеству с которым больше всего совпадают по вашим требованиям.

Для примера: для инвестора приемлем конкретный риск и нужна высокая прибыльность, тогда идеальным решением будет ПИФ с портфелем акций небольших организаций, которые быстро растут в цене.

Когда подходит небольшой профит, но с максимальной гарантией сохранения денег, тогда подходит паевой инвестиционный фонд, который работает с государственными облигациями предприятий.

Вывод

ПИФ – это хороший источник заработка, в случае если вкладчик сумел правильно выбрать фонд. Отдельные фонды способны предоставить годовую прибыльность около сотни процентов. В качестве примера, средний профит ПИФа Синегрия 3 − 129%, что на порядок выше банковских депозитных ставок.

- О других способах инвестирования в разделе Инвестиции.

- Все тексты с нашего сайта Школа Инвестора- Школа инвестора-Как заработать на инвестициях.

- На нашем форуме делимся опытом по инвестированию и способах заработка в интернете.

Паевые инвестиционные фонды — как работают, как устроен ПИФ, риски

Паевой инвестиционный фонд (ПИФ) – это объединение денег разных владельцев лиц для совместных инвестиций.

Инвестиционный пай – доля в имуществе, портфеле инвестиций, ПИФа. Собственность Фонда не делится по паям, но каждый пай имеет свою цену и дает право на доход от инвестиций.

Владельцы паев в Инвестиционном фонде называются пайщиками. Прибыль пайщика пропорциональна количеству паев.

Пайщиком может быть и физическое лицо, и организация. Для участия в ПИФе российская регистрация не обязательна.

Все паи в ПИФе имеют равную стоимость, и дают своим владельцам одинаковые права. Большое количество паев в определенных случаях дает возможность влиять на работу ПИФа.

Пай в ПИФе можно:

- погасить, т.е. вернуть обратно в Фонд и получить деньги по заранее оговоренной номинальной цене;

- продать другому лицу по рыночной цене.

Как устроен ПИФ?

ПИФ это не юридическое лицо, а имущественный комплекс. Всеми его инвестициями, привлечением средств и т.д., занимается Управляющая компания (УК). УК может руководить несколькими ПИФами, но один ПИФ подчиняется только одной УК.

Вклад «Мёд»Азиатско-Тихоокеанский Банк, Лиц. № 1810

- Специальный депозитарий – следит за правильностью операций со средствами ПИФа.

- Специализированный регистратор учитывает права участников Фонда на паи.

- Агент занимается продажей и покупкой паев.

- Независимый аудитор контролирует правильность бухгалтерского учета в ПИФе.

Такая структура и государственный контроль защищает интересы пайщиков от злоупотреблений и ошибок со стороны Управляющей компании и других лиц.

Операции на бирже, покупку/продажу активов в интересах ПИФа совершает Брокер.

В чем сходство и отличие пифов от банковских вкладов, облигаций и других вариантов инвестиций с фиксированным доходом?

- Пайщик ПИФа знает, куда вложены его средства, в отличие от вкладов.

- Пайщику ПИФа не гарантирован доход, но он получает долю в прибыли от инвестиций Фонда.

Благодаря этому пайщик ПИФа может заработать неограниченно много, но может и потерять.

Какими бывают ПИФы, их отличия?

Классифицировать паевые инвестиционные фонды можно по способу обращения с паями и по направлению инвестиций.

Бывают:

- Закрытые ПИФы;

- Интервальные ПИФы;

- Открытые ПИФы.

Вклад «Сохраняй Онлайн»СберБанк, Лиц. № 1481

Каждая из категорий имеет не только отличия в работе, но и свои законодательные ограничения.

Закрытые ПИФы

Их организуют на определенный срок, часто для реализации конкретного инвестиционного проекта. Пайщики вкладывают деньги, до конца срока, обычно на несколько лет, и не могут погасить паи до этого времени.

Поскольку погашение паев будет только в конце срока, держать свободные деньги на счету нет необходимости. Все деньги Фонда вкладываются в дело и приносят доход.

Для быстрых заработков Закрытые ПИФы не подходят. Но именно такие фонды дают максимальную прибыль.

Минимальная цена пая в закрытом Фонде чаще всего велика. Начинающие инвесторы и случайные люди в закрытые ПИФы попадают редко.

Интервальные ПИФы

Интервальные фонды отличаются от закрытых тем, что их паи можно погашать не в конце срока, но через определенные промежутки времени. Например – в течение 2 недель 4 раза в год.

Вкладывать все средства такого Фонда в один долгосрочный проект нельзя, т.к. нужны свободные средства в период выплат.

Вклад «Отличный старт»Росгосстрах Банк, Лиц. № 3073

Интервальным фондам разрешается инвестировать весь капитал в ценные бумаги, а половину из них могут составлять низколиквидные инструменты.

Доход Интервальных фондов обычно ниже, чем у закрытых, из-за меньших сроков инвестирования. Но вступить в Интервальный фонд проще, т.к. стоимость пая обычно ниже.

Открытые ПИФы

Открытые фонды отличаются тем, что их паи можно постоянно покупать и гасить. Заявка на приобретение и возврат пая исполняется за несколько дней. Паи Открытых фондов перепродаются на вторичном рынке.

Открытые фонды вынуждены оставлять на счете определенные суммы для быстрого погашения паев, а это уменьшает объем инвестиций и доход. Потребность в свободных деньгах не позволяет инвестировать значительную долю капитала в долгосрочные проекты.

Однако паи Открытых фондов имеют наименьшую стоимость.

Классификация по другим параметрам

ПИФы также классифицируются по направлению инвестиций. А от объекта вложений зависят степень риска, обычный уровень дохода, стиль работы и др.

Закрытыми ПИФами обычно становятся:

СмартВклад с повышенной ставкойТинькофф Банк, Лиц. № 2673

- ПИФы прямых инвестиций.

- ПИФы недвижимости;

- Фонды венчурных инвестиций;

- Рентные фонды;

- Кредитные ПИФы;

- Ипотечные ПИФы;

Есть фонды, которые могут быть и закрытыми, и открытыми, и интервальными. К ним относятся:

- Хедж фонды.

- ПИФы товарного рынка;

- ПИФы смешанных инвестиций;

- ПИФы облигаций;

- ПИФы денежного рынка;

- ПИФы акций;

- Индексные фонды;

Как работают деньги в ПИФе?

Деньги клиента в Паевом инвестиционном фонде работают, по сути, также как при доверительном управлении или прямом контракте с брокером. Но деятельность ПИФов можно ясно структурировать по пунктам:

- Клиент покупает пай в ПИФе.

- Деньги за пай поступают на счет ПИФа в банке.

- Управляющая компания дает указание брокеру о покупке определенных активов.

- Деньги переводятся на счет брокера.

- Брокер покупает нужные бумаги и переводит их на хранение в Специальный депозитарий.

- Купленные бумаги растут в цене или на них начисляется прибыль.

- Подорожавшие ценные бумаги продаются брокером.

- Деньги от продажи возвращаются на счет ПИФа.

- ПИФ погашает паи или пускает средства в новый оборот.

Для пайщика это пассивный заработок. От него требуется лишь вложить деньги, все остальное может происходить без активных усилий.

Кроме этого у пайщиков есть возможность зарабатывать на перепродаже пая как ценной бумаги. Однако есть паи, ограниченные в обороте, это следует выяснять заранее.

Паи в ПИФе, также как акции, поднимаются в цене, когда дела у Фонда идут успешно и падают при неудачах. Пока росли цены нефти, ПИФы инвестировавшие в акции нефтяников получали дополнительную прибыль.

При падении цен, снизились котировки акций, вслед за ними – интерес и цена паев.

Какие ПИФы сколько зарабатывают?

Судить о доходности разных ПИФов можно лишь по прошлым показателям. Так в стабильные для российского рубля периоды можно проследить связь между стратегией инвестирования и средней доходностью:

- ПИФы с консервативной стратегией, с высокой долей облигаций и других надежных активов, давали в среднем 10,7% в год.

- ПИФы с умеренным риском, вкладывающие в акции с до 60% портфеля, давали 12,1% в год.

- ПИФы с агрессивными инвестициями, доля акций до 90%, приносили 14,2% в год.

Показатели лидеров рынка бывают выше. Вот список самых доходных российских ПИФов за три разных периода:

| За март 2020 года | |

| ПИФ | % прироста |

| Газпромбанк — Золото | 22,59% |

| Золотой эталон | 22,08% |

| Открытие – Золото | 22,05% |

| Ингосстрах – драгоценные металлы | 21,87% |

| ТКБ Инвестмент Партнерс – Золото | 21,49% |

| За 2019 год | |

| ПИФ | % прироста |

| Алёнка – Капитал | 47,49% |

| Солид – Индекс МосБиржи | 39,95% |

| БСПБ – Сбалансированный | 38,17% |

| ВТБ – Фонд Акций | 38,04% |

| Харизматичные акции | 37,65% |

| За последние 5 лет, по состоянию на конец марта 2020 года | |

| ПИФ | % прироста |

| УРАЛСИБ Энергетическая перспектива | 263,79% |

| Апрель Капитал – Акции сырьевых компаний | 169% |

| Апрель Капитал – Акции | 153,91% |

| ВТБ – Фонд Акций инфраструктурных компаний | 152,37% |

| Агидель — акции | 150,21% |

Сразу видно, что разное время максимальную выгоду давали разные активы:

- за пятилетку в общем – сырье и энергетика;

- в течение 2019 года лидировали смешанные фонды, с вложениями в акции;

- в марте 2020 года, при обвале мирового и российского рынков – много зарабатывали только на драгоценных металлах.

Но обратим внимание на прирост в марте 2020 года, общее падение увеличило капитал инвесторов в золото на более чем на 20%.

Оценить таким же образом иностранные фонды труднее. Потому что рынок инвестиционных услуг намного шире. И работают фонды дольше, некоторые уже 50-70 лет. Убыток одних периодов компенсируется прибылью других.

Вот 5 крупных фондов ETF выбранных по объему торгов за последние 3 месяца:

Все это известные компании, каждая со своим направлением и стратегией инвестирования. Четыре первых торгуют акциями и другим традиционными финансовыми инструментами. Последняя фирма занимается короткими операциями с высокой волатильностью, отсюда отрицательный результат. Который может, однако, с лихвой компенсироваться в другие периоды.

Риски Паевых инвестиционных фондов

По сочетанию риска и дохода, вложение в надежный ПИФ выгодней депозита, хотя возврат средств не гарантирован. Еще надежнее – покупка паев в разных ПИФах с разным объектом инвестирования. Риски Паевого инвестиционного фонда частично компенсируются при вложении на срок в 3-5 лет и более.

Во что могут инвестировать паевые инвестиционные фонды?

Паевые инвестиционные фонды вкладывают средства в различные типы активов. В частности:

- в акции частных и государственных компаний;

- в облигации;

- в высоко рисковые (венчурные) фонды;

- фонды недвижимости – строительство с нуля, аренда, перепродажа.

Как правило, многие компании формируют клиентские портфели. Сочетающие инвестиции с гарантированным доходом и минимальными рисками с потенциально прибыльными, но не всегда оправданными вложениями.

Что советуют опытные инвесторы по поводу инвестиций в ПИФы? Основное правило ПИФа – «не хранить все яйца в одной коробке». Даже самые надежные вложения могут не оправдать ожиданий и принести потери. Необходимо тщательно продумать портфель, его состав, учитывая сумму, срок размещения и допустимые убытки. Составить сбалансированный ПИФ может только специалист: менеджер по портфельным инвестициям или брокер. Как правильно выбрать ПИФ?

Паевые инвестиционные фонды представляют форму коллективных инвестиций, подходящих для новичков и людей, которые далеки от финансовой сферы. При выборе ПИФ важно учесть:

- сумму, планируемую к размещению;

- период вложения средств в ПИФ;

- допустимую степень риска;

- необходимую доходность.