Для будущих пенсионеров доходность, с которой размещаются их накопления – самый важный показатель.

Особенно с учетом того, что после заморозки новых отчислений прирастать накопления могут только за счет инвестдохода, который заработает страховщик (Пенсионный фонд России или негосударственные пенсионные фонды).

Размещают средства в активы управляющие компании, работающие с фондами: государственная управляющая компания (ГУК) ВЭБ.РФ и частные УК.

Доходность – это выраженная в процентах величина, на которую изменяются ваши накопления в результате их инвестирования. Если упрощенно, то, например, для накоплений в 100 рублей годовой доход в 5 рублей обеспечит доходность в 5%. А потеря 3 рублей по результатам инвестирования от тех же условных 100 выльется в отрицательную доходность (-3%).

От чего зависит доходность

И для ПФР, и для НПФ основная цель – сохранить и, в идеале,

приумножить накопления будущих пенсионеров. Для этого средства будущих пенсий

инвестируют в различные активы: облигации, депозиты и т.п. Каждый управляющий

выбирает разные инструменты, их доходность и стоимость может меняться в

зависимости от ситуации на рынке, поэтому и результаты у всех будут отличаться.

По закону пенсионные накопления вкладываются в надежные финансовые

инструменты, отвечающие требованиям к кредитному качеству. ПФР и его государственный

управляющий ВЭБ.РФ – это очень консервативное управление: риски здесь довольно

низкие из-за высокого качества бумаг. Высокая доходность для ВЭБа не является главной

целью – это было бы чревато ростом рисков.

Правда, как показывают

результаты последних лет, доходность госуправляющего и при консервативном

управлении зачастую одна из лучших, особенно среди крупнейших фондов. НПФ в

целом более свободны в выборе активов: до 10% средств они имеют право

инвестировать в высокорисковые активы (например, акции).

Такие вложения могут

принести как дополнительную прибыль, так и убытки.

Для рынка результаты госуправляющего считаются ориентиром. Кто-то

его обходит, кому-то это не удается. Получается, что «стиль» инвестирования

влияет на один из важных показателей фонда – его доходность. Растет рынок – риск себя оправдывает, на рынке

штормит – доходность выше у консервативных игроков.

Справедливости ради, результат зависит не только от рынка. В зависимости от инвестиционного «таланта», управления рисками и грамотного подбора активов каждый из игроков пенсионного рынка может получать высокую, низкую или даже отрицательную доходность. Из года в год ситуация может меняться, отражаясь на пенсионном счете и, в дальнейшем, – на размере вашей будущей пенсии.

За счет доходов от инвестирования накоплений и ПФР, и НПФ выплачивают вознаграждение управляющим компаниям и спецдепозитариям. При этом для себя вознаграждения ПФР не берет, тогда как НПФ берет плату сразу в двух видах: за управление (management fee, рассчитывается как доля от активов в управлении) и за успех (success fee, рассчитывается как доля от полученной прибыли).

Где найти информацию о

доходности

Информацию о доходности, которая начисляется на пенсионный счет в

ПФР или НПФ, необходимо уточнять у своего страховщика. Посещать офис совсем

необязательно. Подавляющее большинство страховщиков предоставляют такую услугу

как «личный кабинет» на своих сайтах.

Если личного кабинета у вас пока нет, это тоже не проблема. И ПФР, и НПФ раскрывают информацию о доходности на своих сайтах, но, как правило, с задержкой до нескольких недель.

Пенсионный фонд России. Раскрывает информацию о доходности накоплений одним из первых, но только по управляющим компаниям, которые с ним работают: это государственная управляющая компания (ГУК ВЭБ.РФ), которая инвестирует средства «молчунов» и 16 частных управляющих компаний.

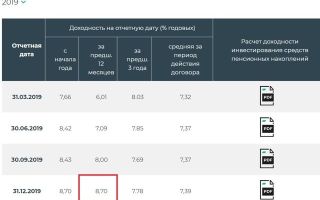

Посмотреть их результаты можно здесь (раздел «Расчет доходности инвестирования средств пенсионных накоплений»). Правда, форма, в которой раскрывается доходность, не самая простая. Так, столбцов с доходностью по каждому игроку целых четыре. Есть тут информация о доходности с начала года, в предшествующие 12 месяцев, 3 прошедших года и за все время действия договора с этой УК.

Чтобы не запутаться, файл с таблицей можно скачать на компьютер, а нужный столбец – выделить.

К примеру, посмотреть доходность за 2019 год можно, скачав по ссылке выше файл «Доходность совокупно 4 кв. 2019» и обратив внимание на столбец с данными за 12 месяцев

Управляющих компаний НПФ и результатов этих фондов в списке ПФР не

будет. То есть те же управляющие компании могут работать и на НПФ (ряд

управляющих работает с разными фондами), но в каждом таком случае результаты

будут разными.

Банк России. Одним из основных источников информации о доходности НПФ является сайт Банка России.

Чтобы получить необходимые цифры, нужно зайти в раздел «Пенсионные фонды и коллективные инвестиции», выбрать год под строкой «Основные показатели деятельности негосударственных пенсионных фондов» и скачать таблицу, где собрана подробная информация о деятельности всех НПФ.

Данные об инвестиционной доходности находятся справа – «Доходность инвестирования средств пенсионных накоплений до выплаты вознаграждения управляющим компаниям, специализированному депозитарию и фонду». Итоговая начисленная на счета граждан доходность, как правило, ниже, потому что НПФ тоже берет себе вознаграждение, здесь оно не учтено.

ГУК ВЭБ.РФ Государственный управляющий раскрывает данные о результатах своей работы на официальном сайте и как и ПФР делает это одним из первых на рынке.

Форма похожа на ту, что использует ПФР, только данные в ней исключительно по ВЭБу и двум его портфелям – расширенному (в нем средства большинства клиентов) и портфелю госбумаг.

По каждому из портфелей представлена информация о доходности с начала года, за предшествующие 12 месяцев, 3 прошедших года и за все время действия договора с ГУК. Результаты ГУК также раскрыты на этом информационном портале: данные за 10 последних лет по двум портфелям ВЭБа можно посмотреть и сравнить с инфляцией тут.

Данные за предшествующие 12 месяцев по состоянию на 31 декабря – это и есть доходность за интересующий год

Негосударственные пенсионные фонды (НПФ). Доходность, которая начисляется на счета клиентов может отличаться от инвестиционной. Начисленная доходность НПФ раскрывается в годовой бухгалтерской отчетности фондов, которую фонды размещают на официальных интернет-сайтах.

Как понять, достаточна

ли доходность

Сравнить доходность с инфляцией или индексом потребительских цен – это лучший способ понять, достаточна ли она. Если доходность от размещения накоплений за год (два, три и т.д.) выше инфляции за аналогичный период, то и накопления прирастают. Если она ниже инфляции, то рост цен съедает ваши накопления.

Данные об инфляции регулярно публикует Банк России (на главной странице). Здесь будет информация об инфляции за последние 12 месяцев. Рассчитывает данные по инфляции Росстат.

Найти эту информацию можно, пройдя следующий путь: «Потребительские цены/Индексы потребительских цен на товары и услуги/далее значок регламентной таблицы/на товары и услуги».

Ну а сравнить доходность своего фонда с инфляцией можно прямо на этой странице ниже – в разделе «Доходность». Инфляция будет обозначена на графике фиолетовым цветом. Тут же можно вывести данные других участников рынка.

За какой период

смотреть доходность

О доходностях, которые фонды и управляющие зарабатывают в течение года, регулярно пишет пресса. Эти данные также публикуют ПФР и Банк России.

Для будущих пенсионеров наиболее важны данные по доходности за тот или иной год: именно она(за вычетом вознаграждению НПФ, отчислений в резерв по обязательному пенсионному страхованию(РОПС) и отчислений в фонд гарантирования пенсионных накоплений(ФГПН)) и будет начисляться на счета.

Очень важной будет информация за несколько лет: три, пять или

десять. Она позволяет понять, как ваш фонд и управляющий работает на долгой

дистанции. Ведь пенсионные деньги – «длинные». Поэтому не стоит излишне

переживать по поводу доходности не в первой пятерке за какой-то отдельный год. На

длинной дистанции игроки могут как отставать, так и вырываться вперед.

А вот отыграть потери инвестдохода при досрочной (чаще одного раза

в пять лет) смене страховщика практически нереально. Так что решение о переходе

в новый фонд нужно тщательно взвесить и оценить риски потерь. А за доходностью

лучше следить, это несложно.

Как сравнить доходность. Рейтинги НПФ

Достаточно набрать в интернете «рейтинг НПФ» и от предложений

запестрит в глазах. Но среди этого разнообразия важно выбрать независимый

источник, объективный и, в идеале, не запутаться. Мы дадим несколько примеров,

но какой именно рейтинг/ рэнкинг или топ выбрать – решать только вам.

Рейтинговое агентство

«Эксперт РА» регулярно обновляет

рейтинг финансовой надежности негосударственных пенсионных фондов.

Агентство

оценивает деятельность НПФ по таким критериям, как размер клиентской базы,

количество активов, способность управлять рисками и др. В зависимости от

различных параметров, фонду присваивается определенный рейтинг.

К примеру,

ruAAA означает наивысший уровень финансовой надежности, ruAA+ – высший уровень.

Рейтинг можно посмотреть здесь.

Свой рейтинг составляет и Национальное рейтинговое агентство, оценивая НПФ по надежности и качеству услуг. Правда, агентство ограничивается публикацией ТОП-5 НПФ. Их перечень доступен по этой ссылке.

Публикует рейтинг и проект Pensopathology, который направлен на популяризацию пенсионной индустрии и ежегодно составляет отчеты о доходности НПФ. Из них можно узнать доходность за год, а также накопленную – за последние пять лет. На сегодня в открытом доступе находится обзор доходности НПФ по состоянию на конец 2019 года.

Сравнить доходность инвестирования пенсионных накоплений

На нашем портале собраны результаты по доходности всех работающих с накоплениями НПФ за несколько лет (на основе данных Банка России и ПФР). Рейтинга тут нет, но сравнить доходности фондов, госуправляющего и инфляции можно. Для этого воспользуйтесь таблицей ниже на этой странице:

- при помощи переключателя выберите тип доходности – начисленная на счет или инвестиционная, то есть до вычета вознаграждений за управление средствами и отчислений в РОПС и ФГПН;

- при помощи другого переключателя выберите тип представления результатов – доходность по годам или накопленным итогом за несколько лет;

- в фильтре добавьте интересующую вас организацию или несколько организаций. По умолчанию в таблице отображаются результаты 10 крупнейших игроков рынка по объему средств под управлением.

Готово: ваша таблица сравнения построена. Надеемся, она поможет вам правильно распорядиться своими пенсионными накоплениями.

Проект о защите пенсионных накоплений от недобросовестных страховщиков внесен в Госдуму

МОСКВА, 23 июля. /ТАСС/. Правительство РФ внесло в Госдуму законопроект, направленный на обеспечение защиты пенсионных накоплений от действий недобросовестных страховщиков по обязательному пенсионному страхованию. Документ размещен в электронной базе данных нижней палаты парламента.

Сейчас при досрочном переходе застрахованного лица к другому страховщику средства пенсионных накоплений передаются без всего (или части) дохода от их инвестирования, а удержанная сумма дохода (положительный результат инвестирования) направляется в резерв по обязательному пенсионному страхованию (РОПС) предыдущего страховщика.

При этом сейчас законом не предусмотрена возможность возврата из РОПС инвестиционного дохода, удержанного в связи с досрочным переходом застрахованного лица, в случае неправомерного перевода застрахованного лица от одного страховщика к другому и признания судом соответствующего договора об обязательном пенсионном страховании недействительным.

Восстановление на пенсионном счете накопительной пенсии или на индивидуальном лицевом счете застрахованного лица, удержанных в результате досрочного перехода средств пенсионных накоплений, в настоящее время осуществляется в судебном порядке. Однако в отдельных случаях имеют место отказы судебных органов в удовлетворении требований граждан о восстановления на их счетах ранее изъятого в РОПС инвестиционного дохода.

Законопроектом предлагается в случае признания судом недействительным договора об обязательном пенсионном страховании (с соответствующим возвратом от НПФ предыдущему страховщику незаконно переведенных средств пенсионных накоплений) обязать страховщиков (от которых были переведены пенсионные накопления граждан по признанному судом недействительному договору по обязательному пенсионному страхованию) восстанавливать (из РОПС) на счете застрахованного лица сумму изъятого при досрочном переходе инвестиционного дохода.

С учетом необходимости в связи с принятием законопроекта подготовки изменений в ряд нормативных правовых актов Банка России, в том числе в части установления порядка расчета результатов инвестирования восстанавливаемых средств, а также доработки информационных систем негосударственных пенсионных фондов и ПФР, предусматривается отложенное вступление в силу законопроекта — с 1 июля 2022 г.

Настроить инструмент: пенсионным накоплениям расширят свободу вкладов

Пенсионные накопления россиян предлагают разрешить вкладывать в небанковские инструменты инвестирования. Речь идет о депозитах в организациях, осуществляющих функции центрального контрагента, и клиринговых сертификатах. Как выяснили «Известия», законопроект об этом подготовлен Госдумой и может быть принят в I квартале 2021 года.

Инициативу поддерживает правительство, но с оговорками о необходимости высокого рейтинга таких организаций. Эксперты полагают, что государство ищет способ побудить россиян к инвестированию.

В Общероссийском народном фронте (ОНФ) считают важным конкретизировать банковские продукты, в которые возможны вложения с минимальным риском для граждан.

Доходность и надежность

Как сообщил «Известиям» глава комитета Госдумы по финрынку Анатолий Аксаков, нижняя палата в I квартале этого года может принять поправки в закон «Об инвестировании средств для финансирования накопительной пенсии в РФ» и статью 24-1 закона «О негосударственных пенсионных фондах». Этими документами предлагается расширить перечень инструментов для вложения брокерами и управляющими компаниями средств пенсионных накоплений.

Речь идет об инвестировании в клиринговые сертификаты участия и в депозиты небанковских кредитных организаций, осуществляющих функции центрального контрагента. В настоящее время ЦБ присвоил этот статус трем организациям: АО «Банк «Национальный клиринговый центр», АО «Клиринговый центр МФБ», АО «Расчетно-депозитарная компания».

— Речь идет о всех пенсионных накоплениях. Поскольку размещать их предлагается у центрального контрагента, никаких рисков нет, со стопроцентной гарантией депозитов.

При этом доходность там может быть выше, чем в иных кредитных организациях.

Клиринговые сертификаты участия — это новый инструмент: там доходность даже выше, чем на депозитах, притом гарантия надежности тоже 100%, — пояснил парламентарий, выступающий одним из авторов законопроекта.

По его словам, новые нормы позволят владельцам пенсионных накоплений через управляющие компании заработать, надежно вложив эти средства.

— Законопроект будет поддержан нашим комитетом, — уточнил Анатолий Аксаков.

По информации «Известий», правительство дало положительный отзыв на законопроект. При этом в кабмине отмечают, что в новых нормах отсутствуют ограничения по инвестированию, защищающие права граждан.

«Необходимо учесть изменения, предусматривающие, что средства пенсионных накоплений могут быть инвестированы в клиринговые сертификаты участия — только при условии, что сертификаты получены по первой части договора РЕПО с центральным контрагентом, который имеет кредитный рейтинг не ниже уровня, установленного советом директоров Банка России», — подчеркивается в документе, который есть в распоряжении «Известий».

Аналогичное замечание правительство высказывает в отношении депозитов. Также авторам советуют прописать в законопроекте возможность размещения средств пенсионных накоплений и пенсионных резервов негосударственных пенсионных фондов на счетах в кредитной организации, осуществляющей функции центрального контрагента.

«ВЭБ.РФ приветствует расширение возможностей по инвестированию средств пенсионных накоплений граждан в инструменты с привлекательной доходностью и минимальным уровнем кредитного риска», — сообщили «Известиям» в пресс-службе государственной управляющей компании.

«Известия» также направили запросы в ЦБ, НПФ Сбербанка, НПФ «Открытие».

Вытащить из-под матраса

Эксперты, с которыми пообщались «Известия», единогласно признают, что появление новых инструментов инвестирования пенсионных накоплений — это большой плюс. Однако вряд ли на нем смогут заработать простые россияне, большая часть которых просто не поймет, о чем идет речь.

— Ситуация такова, что несколько пенсионных реформ в России провалилось. Люди разочаровались и перестали надеяться на ПФР и НПФ, так как большая их часть сегодня доходности не показывает.

Понятно, что власти пытаются через такой законопроект заинтересовать граждан в инвестировании.

Но вот в чем дело: кто, за исключением финансовых аналитиков, знает, что такое центральный контрагент, депозиты или клиринговые сертификаты участия? — вопрошает аналитик ГК «Финам» Алексей Коренев.

По его словам, в принципе этим могли бы заняться клиринговый центр МФБ или Национальный расчетный депозитарий, ориентированные на работу с этими инструментами.

— То есть человек приносит деньги, а инвестированием занимается управляющая компания. Но как это объяснить населению, которое до сих пор пользуется сберкнижками, а не банковскими карточками? Хотя сама по себе идея неплохая, инструментарий сегодня очень бедный, и его надо расширять, чтобы эти деньги не лежали под матрасом. Они должны работать на экономику, — подчеркнул эксперт.

По его словам, логично, что организация, которая будет заниматься инвестированием, получит от этого прибыль в размере прописанного в договоре процента.

Экономист Никита Кричевский отмечает: сегодня этот размер составляет 25% от операции, что очень много. По его мнению, в первую очередь на этом заработают не простые россияне, а те, кто выполняет операции по вложению пенсионных накоплений.

— Очевидно, что сегодня в России есть потребность расширять список инструментов инвестирования. Но кроме того, нужно пересматривать комиссию. К сожалению, депутаты этим вопросом не занимаются, — отметил эксперт.

Доцент кафедры фондовых рынков и финансового инжиниринга факультета финансов и банковского дела РАНХиГС Сергей Хестанов отметил, что активы, в которые будут вкладываться пенсионные накопления, по доходности окажутся сопоставимы с государственными бумагами, поэтому они вряд ли будут иметь очень высокую доходность.

— Организации, которые указаны в законопроекте, довольно жестко проверяют, то, чем они могут заниматься при инвестировании, очень ограниченно, поэтому и надежность высокая.

Но понятно, что чем надежнее инструмент, тем ниже его доходность. Поэтому полагаю, что этим законопроектом депутаты просто формально расширяют перечень этих инструментов. Не думаю, что на этом кто-то сможет заработать.

Хотя многое будет зависеть от объема операций, — отметил эксперт.

А вот в ОНФ считают критически важным выполнить замечания правительства.

— Важно понимать, что пенсии — это средства не отдельных групп населения, а будущий доход граждан целой страны, даже если только их часть переведена в НПФ. Речь идет об управлении многомиллионными активами, — пояснила «Известиям» руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева.

По ее словам, необходимо соблюдать баланс между обеспечением доходности и сохранности этих денег, чтобы не оставить в будущем пенсионеров без средств к существованию.

Не могу понять, что это такое? Сумма дохода от инвестирования средств пенсионных накоплений,, Тарко-Сале | вопрос №18138343 от 24.07.2021

Поясните пожалуйста эти цифры, где моя страховая пенсия и где накопительная могу я получить накопительную единовременно и в каком размере, при достижении пенсионного возраста, заранее спасибо.

С, уважением Николай сумма средств пенсионных накоплений застрахованного лица, гарантируемая Агентством по страхованию вкладов при наступлении гарантийного случая 5 в отношении средств пенсионных накоплений, учтенных на индивидуальном лицевом счете застрахованного лица: 1 563 руб. 94 коп.

в том числе: сумма страховых взносов на финансирование накопительной пенсии: 1 563 руб. 94 коп. средства (часть средств) материнского (семейного) капитала: 0 руб. 00 коп.

сумма дополнительных страховых взносов на накопительную пенсию, сумма взносов работодателя в пользу застрахованного лица и сумма взносов на софинансирование формирования пенсионных накоплений: 0 руб.

00 коп. сумма средств пенсионных накоплений с учетом результата их инвестирования (временного размещения до отражения в специальной части индивидуального лицевого счета): 4 460 руб. 17 коп. , в том числе: сумма страховых взносов на финансирование накопительной пенсии с учетом результата их инвестирования

(временного размещения до отражения в специальной части индивидуального лицевого счета): 4 460 руб.

17 коп. ; средства (часть средств) материнского (семейного) капитала с учетом результата их инвестирования: 0 руб. 00 коп.

; дополнительные страховые взносы на накопительную пенсию, взносы работодателя и сумма софинансирования пенсионных накоплений с учетом результата их инвестирования (временного размещения до отражения в специальной части индивидуального лицевого счета): 0 руб. 00 коп.

результаты инвестирования средств пенсионных накоплений (временного размещения средств пенсионных накоплений в период до отражения их в специальной части индивидуального лицевого счета): 2 896 руб.

23 коп. , в том числе: результат инвестирования суммы страховых взносов на финансирование накопительной пенсии (временного размещения в период до отражения в специальной части индивидуального лицевого счета): 2 896 руб.

23 коп. ; результат инвестирования средств (части средств) материнского (семейного) капитала: 0 руб. 00 коп.

; результат инвестирования дополнительных страховых взносов на накопительную пенсию, взносов работодателя (временного размещения средств пенсионных накоплений в период до отражения их в специальной части индивидуального лицевого счета): 0 руб. 00 коп.

сумма гарантийного восполнения (возмещения) при наступлении гарантийного случая 6 в отношении средств пенсионных накоплений, учтенных на индивидуальном лицевом счете застрахованного лица: сумма гарантийного восполнения, в том числе в текущем календарном году: 0 руб. 00 коп. сумма гарантийного возмещения, в том числе в текущем календарном году: 0 руб. 00 коп.

информация о дополнительных страховых взносах на накопительную пенсию, в том числе поступивших в рамках Программы государственного софинансирования пенсионных накоплений 7:

Год Дополнительные страховые взносы на накопительную пенсию застрахованного лица, руб., коп.

Суммы государственного софинансирования 7, руб., коп.

Взносы работодателя, руб., коп. сумма средств пенсионных накоплений, подлежащих отражению в специальной части индивидуального лицевого счета застрахованного лица каждые пять лет в соответствии со статьей 10.1 Федерального закона от 24 июля 2002 г. № 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской.

Федерации»8 (с разбивкой по периодам): сумма средств пенсионных накоплений, отраженных в специальной части индивидуального лицевого счета, по состоянию на 31 декабря 2015 года (дата отражения суммы первой пятилетней фиксации средств пенсионных накоплений): 3 488 руб. 60 коп. сумма средств пенсионных накоплений, отраженных в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на 31 декабря 2014 года в соответствии с частью 7.1 статьи 11

Федерального закона от 28 декабря 2013 г. № 410-ФЗ «О внесении изменений в Федеральный закон «О негосударственных пенсионных фондах» и отдельные законодательные акты Российской Федерации»9: 3 079 руб.

10 коп. размер средств пенсионных накоплений, подлежащих передаче при досрочном переходе застрахованного лица из Пенсионного фонда Российской Федерации в негосударственный пенсионный фонд, в случае подачи.

Вами в текущем году заявления о досрочном переходе в негосударственный пенсионный фонд: 3 488 руб.

60 коп. сумма дохода от инвестирования средств пенсионных накоплений, не подлежащего передаче в случае удовлетворения заявления застрахованного лица о досрочном переходе в Пенсионный фонд Российской.

- Федерации, в негосударственный пенсионный фонд или из негосударственного пенсионного фонда в другой.

- Страница 6 из 7 Наименование должности руководителя территориального органа Пенсионного фонда.

- Российской Федерации

- (заполняется только при получении формы СЗИ-ИЛС в территориальном органе Пенсионного фонда Российской.

- Федерации)

- (дата).

М.П.

- Документ подписиан усиленной квалифицированной электронной подписиью.

- Организация: МИСС ПФР

- Сертификат: 01d4b3e298c27a900000aff0013a005c

- Кому выдан: Янкин Константин Геннадьевич.

- Издатель: ПФР