Несмотря на то, что фирма на правах ИП по своей сути является малым предприятием, она все же обязана вести бухгалтерский учет в рамках своей хозяйственной деятельности. И хотя осуществляется этот процесс в упрощенной форме, многие предприниматели сталкиваются с серьезными трудностями, ведь полагаться владельцам бизнеса приходится не на штатного бухгалтера, а на самих себя. Тем не менее, разобраться в тонкостях бухгалтерии в рамках ИП под силу даже непрофессионалу.

Важность ведения бухгалтерского учета в рамках ИП

Вести бухгалтерию предпринимателей обязывают поправки в законодательство о бухучете, которые начали действовать в РФ с начала 2013 года. Однако, это не единственная причина, по которой следует учитывать приходы и расходы денежных средств. Грамотный учет движения денежных средств позволяет решить и иные значимые задачи в деятельности ИП, в том числе:

- постоянно контролировать результаты своей деятельности;

- отслеживать все притоки и затраты наличности;

- планировать будущие действия на рынке;

- своевременно выявлять кризисные явления и предпринимать шаги по их устранению;

- следить за использованием ресурсов фирмы и рационализировать данный процесс;

- без особого труда формировать отчетность для различных контролирующих органов.

В этом свете ведение бухгалтерского учета представляется крайне необходимым для обеспечения рациональной и продуманной деятельности ИП. Несмотря на несущественный масштаб деятельности малой фирмы, все же имеет смысл разделить бухгалтерию на три стандартных блока:

- Управленческий учет – использование показателей деятельности самим предпринимателем для более эффективной организации своей деятельности;

- Налоговый учет – учет всех отчислений в пользу фискальных органов и формирование для них отчетов установленного образца;

- Непосредственно бухгалтерский учет – ведение кассовой книги, заполнение приходных и расходных ордеров и составление итоговых отчетов.

Стоит отметить, что бухгалтерию в малых фирмах ведут либо вручную, либо через простые программы для малого бизнеса. Причем порядок заполнения основной документации в обоих случаях носит схожий характер.

Ведение бухгалтерии в рамках ИП вручную: основные вехи

Основой ведение учета денежных операций в рамках ИП является кассовая книга. В нее вносятся сведения по всем доходам и издержкам фирмы. Это позволяет в наглядном виде отслеживать порядок ведения хозяйственной деятельности. В целом процесс регистрации бухгалтерских операций выглядит следующим образом:

- В случае поступления денег в кассу предприниматель выписывает приходный кассовый ордер (подробнее о БСО), а при затратах – расходный;

- В конце рабочего дня он аккуратно вносит сведения из всех ордеров в кассовую книгу, а именно: вид операции, её бухгалтерский счет, сумма прибывших или потраченных средств;

- По итогам дня все операции подытоживаются: притоки суммируются, а расходы – вычитаются, и подбивается остаток средств в кассе.

Такая система позволяет досконально отслеживать ежедневную хозяйственную деятельность фирмы. Стоит отметить, что в 2013 году была отменена необходимость соответствия остатка средств в кассе установленному в начале года лимиту: теперь закрывать рабочий день в кассовой книге можно при любом остатке наличности. Сводные отчеты в кассовой книге составляются ежемесячно и поквартально. В конце года книга закрывается и отправляется на хранение.

Текущие финансовые операции в рамках ИП учитываются в приходных и расходных кассовых ордерах. Если в компании работают более 5-ти наемных работников, то целесообразно ведение ведомостей по выплате заработной платы, сводные данные из которых также заносятся в кассовую книгу.

Если фирма реализует единовременную закупку или продажу широкого спектра товаров, то можно также сформировать общую расходную или приходную ведомость, сводные данные которой также переносятся в кассовую книгу.

Все ордера и ведомости подшиваются в отдельные папки. По итогам года производится сверка записей в кассовой книге с подшитыми в течение года первичными бухгалтерскими документами.

На основании данных кассовой книги заполняются отчеты в контролирующие органы и рассчитывают размер налогов, которые они обязаны выплачивать в рамках упрощенной системы налогообложения.

Для последнего предпринимателю просто достаточно знать, под какой из режимов он попадает: УСН 6% с доходов или УСН 5-15% с прибыли.

После этого ему остается лишь умножить установленный для него процент на доходы или прибыль и внести данные в налоговую декларацию.

Ведение бухгалтерского учета в ИП на базе компьютерных программ

Реализовывать бухгалтерский учет в малой фирме вручную не сложно, однако ещё более простым способом является использование специальных компьютерных программ. Они удобны в использовании и включают в себя приходные и расходные ордера и платежные ведомости в электронном виде. К таким продуктам, как правило, привязывается кассовая книга и итоговые отчеты, которые заполняются в автоматическом режиме. Иными словами, предпринимателю стоит только забить данные единожды в первичные документы: все остальные операции система совершает самостоятельно. Это экономит время и исключает возможность ошибки.

Наиболее известными программами/сервисами для ведения бухгалтерии ИП являются:

- 1С Предприниматель, которая распространяется на платной основе;

- Бизнес-Пак, отличающаяся простым и удобным интерфейсом;

- Мое Дело, которая имеет специальные возможности для учета операций в рамках УСН.

Научиться использовать эти программные продукты для бизнеса не сложно – достаточно лишь внимательно ознакомиться с инструкцией. Однако следует помнить, что все основные документы, в том числе ордера, ведомости и отчеты даже при ведении бухучета в электронном виде придется распечатывать и подшивать в папки – так предписывают нормы российского финансового законодательства.

Таким образом, ведение бухучета в рамках ИП – процесс важный, но при этом не сложный. Его можно реализовывать как вручную, так и посредством специальных программ. Главное четко помнить порядок заполнения основных форм бухгалтерской документации.

Как вести учет на ЕНВД? Особенности и подводные камни

Как вести учет на ЕНВД? Какие условия перехода на данную систему налогообложения? В чем особенности ведения и что необходимо знать руководителю и бухгалтеру? Рассказывает особенности бухгалтерского учета и отвечаем на распространенные вопросы.

Что представляет из себя ЕВНД?

Единый налог на вмененный доход предполагает фиксированный налог с предполагаемого дохода. Доход этот определяется в зависимости от конкретного вида деятельности. Базовая доходность для каждого вида предпринимательства вычисляется на единицу физического показателя, т. е. на 1 работающего человека, на 1 кв. м торговой или производственной площади, единицу техники и т. п.

Организация или ИП освобождается от следующих налогов:

- налог на прибыль на прибыль или на доходы физических лиц;

- налог на добавленную стоимость (НДС);

- налог на имущество.

При этом остаются обязательства по выплатам:

- государственных пошлин;

- налога на полезные ископаемые;

- водного налога;

- НДС на товары, ввозимые из-за границы;

- сбора за пользование биологическими ресурсами;

- транспортного налога;

- земельного налога.

Условия перехода на ЕНВД

В первую очередь, нужно понимать, что ЕНВД — это режим, доступный только для малого и среднего бизнеса. Крупным предприятиям применять его уже не получится. Кроме того, существует ряд дополнительных условий:

- численность работников должны не превышать 100 человек;

- деятельность не должна не включать сдачу автозаправок в аренду;

- доля участия сторонних организаций должны быть не более 25 %;

- компании не присвоен статус государственного или муниципального органа управления;

- коммерческая деятельность входит в утвержденный НК РФ (ст. 346.29) перечень видов хозяйственной деятельности;

- компания не является простым товариществом и не находится в доверительном управлении.

В статье 346.26 Налогового кодекса указано какие именно виды деятельности позволяют использовать ЕНДВ. Например, сюда входит такая деятельность, как ремонт автотранспортных средств, ветеринарные услуги, распространение наружной рекламы. Ознакомиться с полным списком вы можете во втором пункте данной статьи НК.

Учтите, необходимо узнать решение местных властей относительно выбранной деятельности! В регионах могут отличаться правила применения ЕНВД, о чем прямо написано в вышеуказанной статье.

Как вести учет на ЕНВД? Правила и особенности

Декларация сдается по прошествии квартала до 20 числа, следующего за кварталом месяца. До 25 числа того же месяца необходимо уплатить налог.

Кассовая дисциплина

Как организации, так и индивидуальные предприниматели обязаны соблюдать кассовую дисциплину, если их вид деятельности не позволяет работу без кассового аппарата. Например, работать без ККТ предприниматели, сдающие в аренду принадлежащие им жилые помещения.

Учет доходов и расходов при ЕНВД

Субъектам малого предпринимательства разрешается использовать кассовый метод, то есть учитывать доходы и расходы после их оплаты. А вот все остальные ведут бухучет методом начисления, в соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Сокращенный план счетов

Субъекты малого предпринимательства могут использовать план счетов в сокращенном виде, создавая его на основе обычного. В таком случае несколько счетов заменяются одним общим.

Например, счет 20 может объединить в себе данные счетов 23, 25, 26, 28, 29. Счет 76 у может заменить счета 62, 71, 73, 75 и 79.

Дополнительные послабления

Малые предприятия могут не использовать регистры, предполагающие способ двойной записи, если размер хозяйственных операций у них не превышает 30 в месяц, а также нет производства с серьезными материальными затратами.

В качестве альтернативы применяется ведение книги по учету и отражению действий, возникающих в ходе ежедневной деятельности, или журнала учета хозяйственных операций, из которого должны быть видны источники поступления материальных благ и остатки денежных средств. Для удобства учета производственные компании вправе заполнять упрощенные ведомости о состоянии бухгалтерских счетов.

Формирование отчетности в бухгалтерском учете при ЕНВД

Сдавать бухгалтерскую отчетность по упрощенной форме могут все компании, попадающие под определение «малое предприятие».

Кроме того, должны быть соблюдены следующие условия:

- численность работников не превышает 100 чел.;

- выручка от реализации не превышает 800 млн руб;

- доля прочих юридических лиц в уставном капитале не превышает 25%.

Рассмотрим актив и пассив для малых предприятий:

| Актив | Пассив |

|

|

Отчет о финансовых результатах малых предприятий также включает в себя немного строк:

Как вести учет ИП при ЕНВД?

Основное отличие от организаций в том, что индивидуальные предприниматели освобождены от обязанности ведения бухгалтерского учета и представления бухгалтерской отчетности.

Как оптимизировать бухгалтерский и налоговый учет компании или ИП?

Многие рядовые бухгалтера не имеют достаточного опыта или свободного времени для того, чтобы одновременно грамотно заниматься отчетностью и решать более стратегические задачи (к примеру, находить возможность сокращения расходов или налоговых выплат).

Еще хуже, когда бухгалтерским учетом занимается индивидуальный предприниматель — с ростом бизнеса, у него перестает хватать времени на бухгалтерию и если вовремя не передать бухучет, то начнутся ошибки в документах и следующие за ними санкции со стороны налоговой.

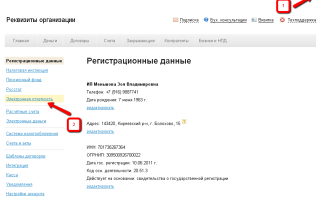

В качестве выхода мы предлагаем вам обращаться к профессиональным организациям, занимающимся бухгалтерской и налоговой отчетностью. Именно к таким относится ООО “ПРОГРАММЫ 93”.

Почему мы, не штатный сотрудник?

- Вы работаете с целой командой. Вы больше не зависите от одного человека, а работа каждого специалиста проверяется компетентными людьми.

- Мы не перекладываем на вас свои проблемы. Вам не нужно организовывать рабочие места или оплачивать больничные. Более того — заболевшего сотрудника незаметно для вас заменяют его коллеги и работа не останавливается.

- У нас есть эксперты разных профилей. Юристы, специалисты по 1С — мы всесторонне подходим к бухгалтерскому учету и можем оптимизировать работу целого отдела, в том числе автоматизируя документооборот и внедряя удобные инструменты.

Позвоните по номеру телефона, указанному на сайте, или заполните форму обратной связи, чтобы мы смогли сориентировать по точной стоимости, подобрать наилучшее решение и рассказать, как начать сотрудничество!

Как ИП должен вести свой налоговый учет, что обязан предоставлять в налоговую, а от чего может вежливо отказаться

«Так же, как все, я по земле хожу, хожу…» – была такая пронзительно-лиричная песня о сходстве людских чувств. Вот и ИП так же, как и юрлицам, «прилетают» требования из налоговой о предоставлении различных пояснений, расшифровок доходов и расходов, а заодно и требований предоставить карточки и оборотки по бухгалтерским счетам.

Книгой единой жив налоговый учет ИП

Правомерность требований к предпринимателю по запросу различных регистров резко ограничена его обязанностью по ведению учета.

Предприниматели ведут только налоговый учет, и практически единственный регистр налогового учета для ИП – это книга учета доходов и расходов либо просто доходов.

- ИП на ПСН ведут «Книгу учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения».

Это такая «вещь в себе», так как от ее показателей налог не зависит. Нужна для контроля ограничений по выручке, для доначисления налогов, если ИП «слетит» с патента, а также для раздельного учета в случае совмещения разных систем налогообложения.

- ИП на УСН ведут «Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения».

В этом случае книга учета доходов и расходов – как два кармана. В один в хронологическом порядке позиционно записываем оплаченные доходы, а в другой, в случае надобности – расходы. Форма общая и для ИП, и для юрлиц.

А если ИП применяет упрощенку с объектом налогообложения «доходы», то заполнять нужно только раздел с доходами.

- ИП на общей системе налогообложения ведут «Книгу учета доходов и расходов и хозяйственных операций индивидуального предпринимателя».

Она у них своя, особая. Форма – как налоговый динозавр из прошлого, аж с 2002 года. Жутко неудобная и крайне трудночитаемая.

Как ИП вести «книжки»

Книга учета доходов и расходов может быть бумажной или электронной. Бумажная – то есть купленная в магазине, именно в форм-факторе журнала-книги. Соответственно, и все записи в такой книге будут хранить тепло рук, ее заполнявших. А электронная может быть, например, в формате MS-Excel или формироваться при помощи бухгалтерской программы, что чаще всего и бывает.

Книга учета доходов и расходов должна быть прошнурована и пронумерована, скреплена подписью и печатью, если таковая имеется. Причем если книга велась в электронном виде, то должна быть распечатана, а затем прошнурована, пронумерована, подписью и печатью повенчана…

Когда проделывать это таинство над книгой, никаких предписаний нет. Нет и обязанности заверять книги в налоговой. Поэтому обязанность по распечатке и шитью, так сказать, носит ситуативный характер.

Может ли налоговая обязать представить книгу учета доходов и расходов

Книги учета доходов и расходов предприниматели обязаны представлять по требованию налоговой – это прямо указано в Налоговом кодексе в пп. 5 п. 1 ст. 23 НК РФ. Но представлять книгу «автоматом», без требования обязанности нет.

Поэтому за книгами нужно следить, чтобы они корректно формировались и совпадали с данными налоговых деклараций, если таковые сдаем (УСН и ОСНО).

Если ИП сдает отчетность в электронном виде по ТКС, например, через бухгалтерскую фирму, то, скорее всего, и запрос будет по ТКС. Тогда бухфирма сформирует книгу в формате pdf и отправит ее по ТКС в налоговую. За нитками и иголками идти не придется…

Есть ли временные ограничения для запроса книги учета доходов и расходов

Единство пространства и времени важно не только для физиков, но и «физиков»-ИП. Может ли сейчас, в 2021 году, налоговая запросить у ИП книгу за 2018 год? Если нет выездной проверки, то не может!

Потребовать у налогоплательщика документы, служащие основанием для исчисления и уплаты налогов или подтверждающие правильность их исчисления и своевременность уплаты, налоговая инспекция вправе только в рамках проводимой в отношении него камеральной или выездной налоговой проверки. Это следует из взаимосвязи норм НК РФ: пп. 1 п. 1 ст. 31, ст. 88, п. 12 ст. 89, ст. 93.

Срок камеральной налоговой проверки ограничен 3 месяцами с момента подачи декларации. И только в пределах этого временного интервала может быть запрошена книга учета доходов и расходов.

Типичная ситуация: все сроки вышли, а налоговая высылает уведомление о вызове для дачи пояснений, и имплантирует в это уведомление просьбу-требование о предоставлении книги. В таких случаях ИП вправе «книжку» не предоставлять.

Может ли налоговая не ограничиться запросом одной книги, а затребовать какие-либо дополнительные регистры, справки-расшифровки

Читать, т.е. проверять такие книги – дело не такое уж легкое и быстрое. Поэтому налоговая «любит» запрашивать у ИП постатейные расшифровки доходов, расходов, реестры с расшифровкой прочих доходов.

Подобные документы по своей сути являются дополнительными регистрами налогового учета, ИП их вести и представлять в налоговую не обязан.

Например, если вы ИП на УСН и получили подобный запрос, то можете ответить:

«Мной осуществляется ведение учета доходов и расходов в Книге учета доходов и расходов в порядке, согласно Приложению №4 к приказу Минфина РФ от 22.10.2012 N 135н, и ведение других регистров налогового учета я не осуществляю. Запрашиваемыми вами документами не располагаю.»

Еще по теме для тех, кто дочитал до конца и хочет знать чуть больше

В самом начале разговора про книги, если вы заметили, сделана оговорка: «практически единственный регистр налогового учета для ИП – это книга учета доходов». Практически единственный, так как если ИП совмещает режимы налогообложения, то обязан вести раздельный учет.

Про совмещение режимов, а также про учет основных cредств, чтобы не выскочить за пределы упрощенки читайте здесь.

Про превратности ведения книги учета доходов и расходов для ИП на ОСНО читайте здесь.

Оказываете бухгалтерские услуги ИП и ООО? Ставьте задачи по ним в Мультибухгалтере, и тогда любое решение, принятое «сейчас», не будет забыто «потом» вне зависимости от срока его выполнения. А чтобы быть всегда на связи и общаться с коллегами-бухгалтерами «из телефона», устанавливайте мобильное приложение «Мультибухгалтер» – там будут и все поставленные задачи, и личные напоминания.

Андрей Жильцов, руководитель сервиса «Мультибухгалтер»

Правила ведения бухгалтерского учета при ЕНВД — nalog-nalog.ru

Все юридические лица, применяющие режим ЕНВД, обязаны вести бухучет, оформлять регистры в отношении операций, связанных с учетом доходов и расходов по соответствующим видам деятельности, а также своевременно заполнять и сдавать бухгалтерскую отчетность. Такая обязанность прописана Федеральным законом от 06.12.2011 №402-ФЗ.

Положения закона №402-ФЗ не применимы к индивидуальным предпринимателям, так как данная категория лиц не включена в перечень, обозначенный в п.1 ст.2 указанного закона. Следовательно, ИП на ЕНВД по-прежнему освобождены от ведения бухучета и сдачи бухгалтерской годовой отчетности, при этом они должны вести учет физических показателей для исчисления налога.

Сущность «вмененки»

ЕНВД – один из спецрежимов налогообложения. ИП, которые используют его, относят к отдельной категории. Фискальная политика по отношению к таким бизнесменам совершенно иная, нежели к тем, кто работает на «упрощенке», общей системе. Правила бухучета ИП на ЕНВД в 2021 году – тоже свои.

Кроме того, выбрать себе ЕНВД может не любой предприниматель. Дело в том, что его деятельность должна входить в специальный перечень.

Особенности увольнения за нарушение трудовой деятельности

Главное отличие ЕНВД от УСН и общего режима в том, что размер дохода и соответствующий ему налог как бы вменены предпринимателю. Исходя из утвержденных налоговым законодательством плановых показателей такие бизнесмены и делают отчисления в бюджет. Суммы зависят от:

- физических показателей;

- сферы деятельности;

- региона размещения.

По следующей ссылке можно скачать заявление ИП на применение ЕНВД.

«Вмененка» предполагает ряд особенностей, связанных с выплатой налогов. И также накладывает на коммерсанта некоторые специфические обязанности. Поэтому бизнесмены нередко задают вопрос, ведет ли бухучет ИП на ЕНВД.

Так вот: ведение бухучета не является обязанностью ИП, работающих на «вмененке». Но есть свои нюансы. Хотя на 2021 год никаких изменений в этой сфере, судя по всему, не предвидится.

Особенности ведения бухучета

Режим ЕНВД предполагает расчет налога, исходя из базовой доходности за налоговый период (квартал), физического показателя и корректирующих коэффициентов, величина которых зависит от степени влияния какого-либо условия на результат деятельности на «вмененке». Величина уплачиваемого налога никоим образом не зависит от фактически полученной прибыли организации.

Порядок ведения бухучета на предприятии определяется положениями закона №402-ФЗ «О бухгалтерском учете», в котором изложены правила и принципы организации учета и формирования учетной политики.

Организации на ЕНВД в целях ведения бухгалтерского учета сталкиваются с выполнением следующих процедур:

- Подготовка и принятие положений учетной политики;

- Разработка рабочего плана счетов;

- Разработка и утверждение подходящих форм регистров и ведомостей для отражения хозяйственных операций (с учетом обязательных реквизитов, прописанных в законе №402-ФЗ);

- Утверждение форм первичных документов для использования в учете предприятия (использование унифицированных бланков или самостоятельно подготовленных);

- Отражение хозяйственных операций по доходам и расходом на протяжении налогового периода – согласно ПБУ 9/99 и 10/99;

- Отражение расчетных и кассовых операций. Лица на ЕНВД вправе не применять для расчетов контрольно-кассовую технику в случае, если покупателю по просьбе предоставляется документ, подтверждающий передачу денежных средств за товарные ценности (услугу или работу) (п.2.1 ст.2 закона №54-ФЗ от 22.05.2003):

- Подача бухгалтерской отчетности по итогам календарного года.

Предприятия на ЕНВД могут вести бухгалтерский учет в полном объеме или же применять упрощенный способ при отнесении к малым предприятиям. Как правило, юридические лица, применяющие вмененный режим, как раз и являются малыми предприятиями.

Порядок учета физических показателей

Налоговый кодекс (ст. 346.29) устанавливает перечень физических показателей и их размер, необходимый предпринимателям для проведения расчета сумм ЕНВД.

Так, работа в торговле подразумевает использование в качестве физического показателя – торговые площади. Некоторые отрасли исходят из количества работников. А при совершении пассажирских перевозок для расчета размера налога в качестве физического показателя применяют вместительность транспорта всего автопарка.

Также см. «Право интернет-магазина на ЕНВД».

ИП, выбравшие ЕНВД в качестве своего налогового режима, обязаны вести своевременный учет используемых физических показателей. Если их размер меняется, при расчете сумм налога к уплате необходимо учитывать обновленные показатели. Используют их с начала того месяца, в котором произошло изменение. Кроме того, плательщики отвечают за своевременность применения обновленных данных.

Также см. «Когда отменят ЕНВД».

Ведение бухучета в упрощенном виде

Обязав организации на ЕНВД вести бухучет, законодатели предусмотрели упрощения при соблюдении ряда условий. В случае соответствия критериям, характерным для субъекта малого предпринимательства, учет допускается вести в упрощенном виде. Отчетность малого предприятия также упрощена по сравнению со стандартными полными формами.

При выполнении указанных выше условий юридическое лицо признается малым предприятием и имеет право применять упрощенный способ ведения бухучета. Данный способ позволяет организации не раскрывать детальную информацию в бухгалтерской отчетности, а указывать в обобщенном виде. В инфографике ниже рассматривается кто может перейти на упрощенный режим налогообложения ЕНВД.

Справка о стоимости выполненных работ по форме КС-3

Упрощение регистров бухгалтерского учета

Малые предприятия вправе вместо стандартных форм ведомостей и регистров бухгалтерского учета применять упрощенные, самостоятельно подготовленные формы, включающие обязательные реквизиты, перечисленные в ст.9 закона №402-ФЗ.

Для юридических лиц, выполняющих не более тридцати операций в месяц, рекомендовано применение единого журнала учета хозяйственный операций, на основании которого и будет формироваться бухгалтерская отчетность по итогам года. Такой журнал оправдан в случае, если организация не имеет значительных затрат материального характера.

Малые предприятия на ЕНВД могут при учете доходов и расходов использовать кассовый метод, на основании которого суммы операций отражаются непосредственно по факту их оплаты.

Оптимизация плана счетов

- План счетов для малых предприятий можно сократить, отражая данные по счетам в обобщенном виде, соответственно, количество применяемых счетов будет уменьшено, а учет будет значительно проще.

- Например, операции, связанные с производственной деятельностью, можно отражать на одном счете 20, а операции по расчетам с контрагентами — на одном счете 76.

- Подготовленный рабочий план счетов нужно включить в учетную политику.

Раздельный учет при ЕНВД

Раздельный учет возможен в трех случаях:

- Если единый налог уплачивается в отношении нескольких видов деятельности – в этом случае показатели для расчета налога по каждому виду деятельности учитываются отдельно.

- Если осуществляются операции, не попадающие под ЕНВД (продажа основных средств, сдача имущества во временное пользование, безвозмездное поступление товаров и прочие операции) – к таким операциям может быть применен либо режим УСН, либо ОСНО;

- Если наряду с ЕНВД применяются УСН или ОСНО.

Учет при совмещении режимов

Если наряду с ЕНВД применяется иной вид режима, то организация обязана вести учет хозяйственных операций по видам деятельности на «вмененке» отдельно. Таким образом, лица, применяющие несколько режимов налогообложения в отношении своей предпринимательской деятельности, сталкиваются с усложненным бухгалтерским учетом.

Упростить учет можно двумя путями — исключить режим ЕНВД или выделить виды деятельности на ЕНВД на отдельное юридическое лицо или ИП.

Система налогообложения ЕНВД не обязательна к применению, ее использование носит добровольный характер, поэтому право налогоплательщика — сделать выбор в пользу других налоговых режимов, отказавшись от ЕНВД.

Принимая решение о необходимости отказа от ЕНВД, следует проанализировать целесообразность его применения. Для многих видов деятельности гораздо выгоднее платить налог на вмененный доход. Таким налогоплательщикам лучше продолжать вести раздельный бухгалтерский учет для ЕНВД и прочих систем налогообложения.

Если налогоплательщик решает вести раздельный бухгалтерский учет, то необходимо разделять полученные доходы и расходы по видам деятельности. Также подлежат разделению общехозяйственные расходы, в которых нужно выделять долю, приходящуюся на деятельность, находящуюся на ЕНВД.

Порядок ведения раздельного бухгалтерского учета разрабатывается организацией самостоятельно, после чего закрепляется в учетной политике.

Совмещение УСН и ЕНВД

УСН и ЕНВД — это специальные налоговые режимы, которые освобождают юридические лица от уплаты налога на прибыль организаций, НДС, налога на имущество организаций и освобождают ИП от уплаты НДФЛ с доходов от бизнеса, НДС и налога на имущество физлиц в отношении самого предпринимателя.

В организации возможно совмещение двух режимов налогообложения УСН и ЕНВД. В этом случае компания ведет раздельный учет доходов, расходов, имущества и других хозяйственных операций отдельно по каждому режиму. При этом всю информацию о раздельном учете нужно отразить в УП предприятия, так как налоговый кодекс не дает четких указаний по распределению.

Одновременное применение двух налоговых спецрежимов требует для данных бухгалтерского и налогового учета дополнительной детализации, а для ИП — распределения сведений налогового учета.

ЕНВД отменяют с 1 января 2021 года. Организации и предприниматели болше не смогут совмещать вмененкй с упрощенной системой. Выберите альтернативный налоговый режим с минимальной налоговой нагрузкой для вашего бизнеса — наше бесплатный калькулятор в этом поможет.

Если вы собираетесь перевести всю деятельность с ЕНВД на УСН или другой налоговый режим, прочитайте статью — мы собрали в ней ответы на самые популярные вопросы по переходу с вмененки. Не нашли ответа на свой вопрос? Задайте его в х, обязательно ответим.

Пример раздельного учета при ЕНВД

У фирмы два вида деятельности: один на ЕНВД, другой на УСН.

В 1 квартале 2021 года суммарный доход по обоим видам деятельности 200 тыс. руб., в том числе по деятельности на ЕНВД доход составил 50 тыс. руб. Общехозяйственные расходы – 100 тыс. руб., данные расходы не могут быть четко отнесены к какому-либо виду деятельности.

Как определить, какая доля общехозяйственных расходов относится к режиму ЕНВД?

Доля общехозяйственных расходов в отношении ЕНВД = 50000 / 200000 * 100000 = 25000 руб.

Бухгалтерская отчетность организаций на ЕНВД

Бухгалтерский баланс и Отчет о финансовых результатах сдаются не позднее 31 марта по итогам предшествующего года. Малые предприятия могут заполняют сокращенные бланки отчетов по желанию.

При необходимости организации могут изменять существующие стандартные формы отчетов, поясняя строки или обобщая информацию. Что касается упрощенных бланков отчетности, то никаких изменений не допускается, отчеты должны заполняться и сдаваться в том виде, в котором они содержатся в приложении к утверждающему документу.

Никаких строгих требований к способу подачи отчетности ИФНС не предъявляет, сдавать можно как на бумаге, так и в электронном виде.

Бланки отчетов содержатся в приложениях к Приказу №66н 2 июля 2010 г. (в ред. приказа №113н 17 августа 2012 г., № 57н 6 апреля 2015 г.).

В РФ различают несколько видов систем налогообложения, таких как основная система налогообложения (ОСНО), упрощенная система налогообложения (УСН), а также вмененная система налогообложения (ЕНВД).

Рассмотрим ведение бухгалтерского учета на вмененной системе, так называемой ЕНВД.

ЕНВД — это единый налог на вмененный доход. Это налоговый режим, которые используют организации и ИП в случае, когда его использование не нарушает правила налогового кодекса.

Какие налоги не платятся при ЕНВД

В случае применения ЕНВД организации освобождаются от уплаты таких налогов, как НДС, Прибыль, налога на Имущество, страховых взносов, а индивидуальные предприниматели не платят такие налоги как НДС, НДФЛ, налог на Имущество, страховых взносов. Вместо уплаты всех этих налогов они платят в бюджет РФ один единственный налог.

Какие отчеты нужно формировать

Переход на ЕНВД существенно сокращает количество документов, передаваемых в контролирующие органы. В обязательный пакет входят:

| Наименование | Характеристика | Сроки |

| Бухгалтерский баланс с приложением отчета о финансовых результатах | Особенности этого документа подробно рассмотрены выше | Ежегодно не позднее 31 марта (п.1 ст. 23 НК РФ) |

| Справка о численности персонала | Бланк утвержден распоряжением ФНС РФ № ММ-3-25/[email protected] от 29.03.07. Показатели рассчитываются за год и передаются в территориальную налоговую инспекцию | Ежегодно до 20 января (ст. 80 НК РФ) |

| Декларация по ЕНВД |

Как вести бухгалтерию ИП на УСН самостоятельно

Открывая собственный бизнес, многие индивидуальные предприниматели интересуются вопросами, которые касаются бухгалтерского учета. Мнения начинающих ИП по этому поводу разделились. Одни считают, что вести бухгалтерию не нужно, т. к.

это не предусмотрено законодательством. Другие думают, что данный вопрос не является первостепенным. По мнению третьих, ведение бухгалтерского учета и сдача отчетности в налоговую инспекцию не представляют собой ничего сложного и под силу каждому начинающему бизнесмену.

Но на деле все оказывается не так просто.

В результате, столкнувшись со многими проблемами при сдаче отчетности, большинство ИП задумывается о том, как правильно вести бухгалтерский учет и документооборот самостоятельно.

Важное значение при этом имеет система налогообложения, которую избрал начинающий бизнесмен. От нее зависит степень сложности учета.

Вторым фактором, влияющим на объем документооборота, является наличие наемных работников, выполняющих свои обязанности на основании трудовых контрактов.

Ведение бухучета рекомендовано уже на этапе планирования бизнеса. Существует несколько причин этого:

- От выбора системы налогообложения на подготовительном этапе зависит налоговая нагрузка ИП в дальнейшем. Чтобы грамотно определить подходящую схему, рекомендуется обратиться за консультацией к специалистам. Ни в коем случае нельзя прислушиваться к советам сомнительных лиц.

- От выбранной системы налогообложения зависит тип отчетности, сроки уплаты обязательств, наличие налоговых льгот.

- Нарушение правил налогового законодательства, например просрочки платежей, несвоевременная сдача отчетов и др., карается штрафными санкциями. Невыполнение требований может привести к судебным спорам с ФНС. Это также чревато возникновением проблем и трудностей в вопросах сотрудничества с контрагентами.

- После регистрации предпринимательской деятельности отводится совсем немного времени для выбора системы налогообложения. Чтобы перейти на УСН, ИП имеет в запасе всего лишь 30 дней. В противном случае он будет вынужден работать на ОСНО. Как показывает практика, для начинающего бизнесмена данный вариант является самым сложным и затратным.

ВНИМАНИЕ! Учитывая все приведенные аргументы, можно сделать вывод, что ИП в обязательном порядке нужен бухгалтер. Вопрос лишь в том, кто будет выполнять эти функции. Это может быть штатный сотрудник, сторонний специалист или сам предприниматель.

Приняв определенные меры еще на стадии планирования бизнеса, можно впоследствии достичь эффективной организации хозяйственной деятельности и ведения грамотного учета ее показателей.

Организацию бухгалтерского учета рекомендуется начать со следующих шагов:

- Выбор налогового режима. От этого зависит, как в дальнейшем будет вестись бухучет.

- Изучение правил ведения бухгалтерской документации, учета доходов и расходов, а также расчета других показателей предпринимательской деятельности. Данные нормы различаются в зависимости от выбранного вида налогообложения.

- Использование доступных сервисов и программ, предназначенных для получения знаний в данной сфере.

Существует несколько способов ведения бухучета ИП:

- Самостоятельно. Этот вариант в наибольшей степени доступен ИП, работающим на упрощенной системе налогообложения (УСН). Задачу облегчают сервисы онлайн-бухгалтерии и специальные программы.

- С помощью наемного специалиста. Услуги частного бухгалтера обойдутся дешевле, чем договор со специализированной фирмой, но риски в этом случае более высокие. Очень важно найти опытного и одновременно честного специалиста. Для этого рекомендуется воспользоваться рекомендациями надежных лиц. Перед заключением соглашения с частным бухгалтером следует учесть все риски и преимущества этого варианта.

- Воспользоваться услугами аутсорсинговой компании. Это самый затратный способ, но риски в данном случае минимальны. К тому же предпринимателю нет необходимости изучать тонкости и нюансы бухгалтерского учета.

Онлайн-бухгалтерия — лучший вариант для ИП

Онлайн-бухгалтерия в настоящее время составляет успешную конкуренцию стационарным специализированным программам. Она обладает рядом преимуществ:

- с помощью сервиса можно вести полноценный бухгалтерский и налоговый учет;

- доступ к документации в режиме онлайн открыт с любого устройства, поддерживающего интернет;

- сервис напоминает пользователю о приближении граничных сроков сдачи отчетности;

- возможность дистанционного формирования деклараций;

- наличие учебных пособий и инструкций по ведению бухучета и заполнению отчетности, доступ к онлайн-консультациям квалифицированных специалистов;

- предоставление услуг по подаче документов для регистрации ИП и сдаче отчетов через интернет.

Передача обязанностей по ведению бухгалтерии

Средняя заработная плата штатного бухгалтера в России колеблется в пределах от 20 до 50 тыс. руб. В случае приема сотрудника на работу заключается трудовой договор. При небольшом документообороте возможно совместительство.

Стоимость услуг аутсорсинговой компании зависит от величины документооборота. Оформление 10 документов для ИП на УСН обойдется в среднем в 1 500 руб., а 100 документов — 5 400 руб.

ВНИМАНИЕ! Приобретение полного пакета услуг специализированной компании по ведению бухгалтерии могут себе позволить только самые успешные предприниматели. Стоимость осуществления полноценного учета составляет около 100 тыс. руб. в месяц.

При передаче обязанностей по ведению бухгалтерии третьим лицам ИП приобретает:

- дополнительные расходы;

- отвлеченность от определенных процессов деятельности, которая может повлечь за собой искаженное понимание сложившейся ситуации;

- дополнительное время для выполнения другой, не менее важной работы.

Самостоятельное ведение бухгалтерского учета ИП

Самостоятельное ведение бухучета существенно экономит финансовые средства предпринимателя, но требует определенных затрат времени. С каждым годом все больше бизнесменов выбирают данный вариант. Этому способствует наличие многочисленных онлайн-сервисов, обучающих курсов в сети интернет и специальных программ.

Данные ресурсы сводят к минимуму необходимость владения навыками и знаниями в сфере бухгалтерии. Тем не менее, прежде чем приступать к ведению учета, рекомендуется ознакомиться с ключевыми понятиями.

Существуют следующие направления финансового учета:

- управление — анализ бухгалтерских показателей с целью принятия управленческих решений;

- налоги — документы, которые используются при составлении налоговой декларации;

- бухгалтерия — учет финансовых показателей, осуществляемый на основании законодательных актов.

Выбор системы налогообложения является одним из самых важных шагов на начальном этапе существования бизнеса. От него зависят суммы налогов, формы отчетности и сроки ее сдачи.

ОСНО — общая система налогообложения. Данный режим присваивается всем вновь зарегистрированным ИП. Он является самым сложным с точки зрения ведения бухгалтерского учета.

УСН — упрощенная система налогообложения. ИП имеет возможность выбрать один из предлагаемых вариантов:

- УСН «Доходы» — учету подлежат только финансовые поступления;

- УСН «Доходы минус расходы» — ИП вынужден документально подтверждать и обосновывать все свои траты, связанные с бизнесом, что не всегда бывает возможно.

Ведение бухгалтерии на УСН отличается простотой и пользуется популярностью у ИП. Оно предусматривает обязательное ведение книги учета доходов и расходов (КУДиР), за отсутствие которой налагается штраф в размере от 10 до 30 тыс. руб.

ЕНВД — единый налог на вмененный доход. ИП, использующий данную систему налогообложения, освобождается от ведения КУДиР. Но расчет налога сложно поддается пониманию, поэтому многие предприниматели сталкиваются с трудностями при определении суммы обязательства.

ВНИМАНИЕ! ИП на ЕНВД вынужден отчитываться за каждый вид деятельности, если их у него несколько.

Появление наемных сотрудников усложняет процесс ведения бухгалтерского учета. С этого момента ИП приобретает статус налогового агента. В его обязанности входит расчет и удержание подоходного налога из суммы заработной платы работников, а также уплата за них взносов в фонд социального страхования и пенсионный фонд.

ВНИМАНИЕ! Наличие наемных сотрудников предполагает сдачу 7 видов отчетности и ведение кадровой документации. Осуществить это непросто. В данном случае рекомендуется обратиться к услугам специалиста.

Даже предпринимателям с небольшим документооборотом на упрощенной системе налогообложения очень рискованно вести бухгалтерию вручную. Таким образом можно допустить ошибки, которые приведут к искажению данных налоговой отчетности и повлекут за собой убытки в виде штрафных санкций.

Чтобы избежать неточностей в документах, рекомендуется использовать бухгалтерские программы, например 1С, или интернет-сервисы, такие как «Мое дело».

Очень важно при работе с налоговой отчетностью придерживаться сроков ее сдачи. Они зависят от вида налогообложения. Чтобы не нарушать законодательство, следует составить налоговый календарь.

Для этого рекомендуется использовать один из специальных электронных помощников. Программа сама сообщит о приближении срока сдачи отчета.

ИП следует бережно относиться ко всем документам. Налоговая инспекция может проверить их в любое время, даже спустя 3 года после прекращения деятельности.

Хранению подлежат все договоры, выписки, первичные документы, кассовые бумаги, кадровые документы и др.

Даже если ИП разбирается в тонкостях бухучета, для удобства работы рекомендуется воспользоваться одним из автоматизированных ресурсов. Они позволяют:

- рассчитать сумму обязательства в зависимости от применяемой системы налогообложения;

- формировать декларации;

- оформлять банковские документы и платежные поручения;

- контролировать все выплаты по налогам, счетам и заработной плате сотрудников;

- анализировать динамику прибыли и продаж.

Программа требует больших затрат, чем онлайн-сервисы. Расходы включают в себя траты на приобретение и установку ресурса, дальнейшее его обновление и обслуживание программистом.

Доступ к данным возможен только с одного устройства. Но при этом не требуется наличия бесперебойного выхода в интернет. Программа работает в режиме офлайн.

Рекомендации ИП, предпочитающим вести бухгалтерский учет самостоятельно:

- Использовать специальные онлайн-сервисы. Это поможет сэкономить на бухгалтерских услугах. Доступ к данным с любого устройства дает возможность использовать ресурс как в офисе, так и дома.

- Хранить и систематизировать все документы. Быстро найти необходимую бумагу в кипе других таких же справок очень сложно. Поэтому рекомендуется сортировать документы по отдельным папкам или файлам.

- Проводить сверку с налоговой инспекцией. Получить информацию об отсутствии задолженности можно через неделю после уплаты обязательств.

- Задавать вопросы. Законодательство периодически меняется, поэтому не следует бояться спрашивать мнение специалистов и других ИП в соцсетях или на форумах.

- Следить за календарем. Очень сложно удержать в голове все даты сдачи отчетности и уплаты налогов, которые не всегда совпадают между собой.

Предпринимателю сразу после регистрации рекомендуется подать заявление о переходе на один из специальных режимов налогообложения — УСН, ЕНВД, ЕСХН или патент. В этом случае не потребуется сдавать отчеты в отдельности по каждому сбору. Достаточно одной декларации.

Общая система налогообложения предусматривает уплату:

- НДС;

- государственного сбора на имущество физического лица, используемое в предпринимательской деятельности;

- подоходного налога.

ВНИМАНИЕ! Заявление о переходе на льготный режим следует подать до конца года. Перевод на другую систему производится с начала следующего года.

Бухгалтерский учет на УСН не представляет особой сложности для ИП. Предприниматель обязан сдать одну налоговую декларацию в год и в это же время произвести уплату налога в сумме, полученной путем вычета авансовых платежей.

- При УСН 6 % ведется только учет доходов. Ставка налога неизменна. Она установлена в размере 6 %. Ежеквартально вносятся авансовые платежи, которые учитываются при окончательном расчете. Такая бухгалтерия доступна даже начинающим ИП без владения специальными знаниями.

- При УСН 15 % требуется вести учет доходов и расходов. Последние нужно подтверждать документально. Все бумаги должны быть оформлены правильно. Только в этом случае расходы будут признаны как затраты, учитываемые при уменьшении налоговой базы. Они должны иметь экономическое обоснование и попадать в перечень, установленный ст.346.16 НК РФ.

Ведение ИП на УСН 6 %

Пошаговая инструкция для предпринимателей, работающих на условиях УСН 6 %:

- Определение налоговой базы (в данном случае это доходы, суммы которых фиксируются в КУДиР).

- Формирование и сдача декларации ежеквартально до 25 числа месяца, следующего за отчетным периодом, внесение авансового платежа.

- Ежегодная сдача отчета и уплата итоговой суммы налога с учетом авансов до 30 апреля.

- Ежемесячная сдача отчетности и перечисление налогов за наемных сотрудников.

Ведение ИП на УСН 15 %

Порядок ведения бухучета ИП на УСН 15 % практически не отличается от правил ведения бухгалтерии на УСН 6 %. Разница заключается только в налоговой базе. Она уменьшается на сумму расходов.

Для их подтверждения нужно собирать все соответствующие документы: кассовые чеки, платежные поручения, выписки с банковских счетов и др.

Для учета всех доходов и расходов в обязательном порядке ведется КУДиР.

Правила ведения бухгалтерского и налогового учета на ЕНВД:

- Если предприниматель зарегистрировал несколько видов деятельности, потребуется отчитаться за каждый из них в отдельности. Такие же требования предъявляются и в случае, когда ИП работает в нескольких регионах. В каждом из них нужно сдать декларацию.

- Отчетность подается ежеквартально до 20 числа месяца, следующего за отчетным периодом.

- Суммы налога перечисляются ежеквартально до 25 числа месяца, следующего за отчетным периодом.

- Отчеты за наемных работников подаются в ФНС, ПФР, ФОМС, ФСС ежемесячно.

ВНИМАНИЕ! Если ИП приобрел патент, отчетность в государственные органы не подается в течение всего периода его действия.

Предприниматель, который избрал ЕСХН, обязан:

- Сдавать отчеты 2 раза в год: до 25 июля и 31 марта.

- Своевременно перечислять авансовые платежи и итоговую сумму налога.

- Ежемесячно отчитываться за сотрудников, работающих на основании трудовых контрактов.

Бухгалтерский и налоговый учет ИП на общей системе налогообложения отличается повышенной сложностью. Нужно формировать и подавать следующие виды отчетности:

- 3-НДФЛ за год;

- расчет НДС ежеквартально;

- 4-НДФЛ (в некоторых случаях).

Наибольшие затруднения вызывает составление отчетности по НДС. Процесс усложняется по причине необходимости возмещения входящего налога, а также в связи с получением вычетов.

ВНИМАНИЕ! Для удобства уплаты налогов и страховых взносов рекомендуется открыть расчетный счет в банке.

Независимо от выбранной системы налогообложения, все ИП обязаны сдать:

- В пенсионный фонд форму СЗВМ ежемесячно до 15 числа за предыдущий месяц.

- В ФСС форму 4-ФСС ежеквартально на бумажном носителе до 20 апреля, 20 июля, 20 октября и 20 января или в электронном виде до 25 числа тех же месяцев.

Отчетность по НДФЛ за наемных работников:

- 2-НДФЛ — до 1 марта за предыдущий год;

- 6-НДФЛ — ежеквартально до конца месяца за отчетный период и до 1 марта за предыдущий год.

Сроки сдачи отчетности и уплаты налогов для ИП в зависимости от системы налогообложения:

- УСН. Авансовые платежи — до 25 числа апреля, июля, октября, января. Итоговая декларация — до 30 апреля.

- ЕНВД. Сдача декларации — ежеквартально до 20 числа апреля, июля, октября, января. Уплата налога — до 25 числа тех же месяцев.

- ЕСХН. Авансовый платеж за первое полугодие — до 25 июля. Декларация по итогам года — до 31 марта.

- ОСНО. Сдача декларации по НДС — ежеквартально до 25 числа апреля, июля, октября, января. Уплата налога — до 25 числа июня, сентября, декабря марта. Сдача декларации по НДФЛ — до 30 апреля за предыдущий год. Уплата авансовых платежей — до 15 июля и 15 октября. Уплата налога по результатам года — до 15 июля.

ВНИМАНИЕ! Если ИП, работающие на условиях ЕСХН, не получили освобождения от уплаты НДС, они также должны отчитываться по этому налогу.

ИП, избравшие патентную систему налогообложения, декларацию не сдают в течение срока действия патента.